Новости рынков |Ипотечные ставки в России в октябре 2024г достигли 24,8%, минимальные находятся на уровне 19,7% — ТАСС со ссылкой на Frank RG

- 18 октября 2024, 17:31

- |

По ее словам, по итогам двух недель октября (по 14 октября включительно) объем выдачи ипотеки в РФ составил 121,6 млрд рублей. В целом результат -32% г/г.

tass.ru/ekonomika/22157663

- комментировать

- Комментарии ( 0 )

Новости рынков |ЦБ может получить право ограничивать выдачу автокредитов, вопрос ограничения корпоративного кредитования пока обсуждается - Набиуллина — ИФ

- 17 октября 2024, 13:10

- |

«Что касается автокредитов, действительно, речь идет о введении макропруденциальных лимитов, которые у нас действуют в других сферах розничного кредитования», — заявила журналистам председатель Банка России Эльвира Набиуллина.

«Что касается макропруденциальных лимитов в корпоративном кредитовании, мы продолжаем на экспертном уровне пока обсуждать целесообразность этого введения, а если целесообразно, как могло бы это выглядеть», — добавила она.

www.interfax.ru/business/987166

Новости рынков |Последние данные показывают, что корпоративное кредитование продолжает ускоряться, в том числе инвестиционное - Набиуллина — Интерфакс

- 17 октября 2024, 11:30

- |

Главное из заявления главы Банка России Эльвиры Набиуллиной на пресс-конференции

- Темпы роста ипотеки в РФ в 2024 году могут быть выше верхней планки прогнозного диапазона ЦБ в 12%.

- Решение по ставке 25 октября не предопределено, будем смотреть на весь комплекс факторов.

- Последние данные показывают, что корпоративное кредитование продолжает ускоряться, в том числе инвестиционное.

- ЦБ по-прежнему ждет первые сделки с криптовалютой в рамках экспериментального правового режима до конца года.

- ЦБ РФ может получить полномочия вводить макропруденциальные лимиты по автокредитам.

- Целесообразность макропруденциальных мер в корпоративном кредитовании продолжает обсуждаться на экспертном уровне.

t.me/ifax_go

Новости рынков |ЦБ РФ предложил выдавать господдержку не льготными кредитами, а инструментами рынка капитала — Reuters

- 14 октября 2024, 13:33

- |

Льготное кредитование сильно влияет на инфляцию, снижает эффективность усилий ДКП, «поскольку в экономике возникает большой объем кредита, который нечувствителен к нашим решениям по ставке», отметил Заботкин, выступая в Госдуме.

«Если бюджет субсидирует всю разницу с ключевой ставкой, берет на себя весь процентный риск, то расходы бюджета на субсидирование льготных программ становятся очень сильно изменяющимися при движении ключевой ставки. На наш взгляд, этот риск необходимо снизить, если не сводить льготное финансирование с кредита», — сказал Заботкин.

«Во-первых, это явным образом подталкивает компании к тому, чтобы сильнее увеличивать свою долговую нагрузку... Если единственный способ получить поддержку государства для привлекаемых финансовых ресурсов – это взять в долг, то, конечно, для компании вкладывать собственные средства, а тем паче привлекать новых акционеров, размещать акции – заведомо неинтересная опция, никто её не будет всерьёз рассматривать.

( Читать дальше )

Новости рынков |В 3кв 2024г профессиональные коллекторы резко сократили долю выкупленных просроченных долгов у микрофинансистов — Forbes

- 08 октября 2024, 11:49

- |

По данным Национальной ассоциации профессиональных коллекторских агентств (НАПКА), в июле — сентябре микрофинансовые организации (МФО) выставили на продажу просроченной задолженности на 31,1 млрд рублей, а объем закрытых сделок составил 21,6 млрд рублей, или 69,5%. Кварталом ранее — 87,6%.

Эти результаты неудивительны: в сентябре власти кратно подняли судебные пошлины, и взыскателям стало невыгодно приобретать просроченные микрозаймы с небольшим чеком. Они потребовали снижения стоимости портфелей, а МФО были не готовы продавать долги задешево.

Коллекторы начали существенно снижать интерес к судебным портфелям, сосредоточив свое внимание на досудебных, подтверждает замгендиректора коллекторского агентства АБК Евгения Уткина. По ее словам, портфели с низким средним долгом — до 30 000-50 000 рублей — стали менее привлекательными для покупки.

( Читать дальше )

Новости рынков |Розничное кредитование в РФ в сентябре продолжило замедляться, корпоративное - пока нет - зампред ЦБ — Интерфакс

- 02 октября 2024, 12:02

- |

«В части розничного кредитования мы видим замедление, и не только в части льготной ипотеки. По данным июля-августа оно очень наглядно прослеживается. Оперативные данные за сентябрь показывают то же самое. В плане корпоративного кредитования значимого замедления пока нет», - заявил зампред ЦБ РФ Алексей Заботкин.

«Строго говоря, в условиях, когда у вас есть высокий инвестиционный спрос и экономике требуется более высокая инвестиционная активность, скорее всего, корпоративное кредитование будет замедляться медленнее, чем розничное», — добавил он.

www.interfax.ru/business/

Новости рынков |Почти половина ипотеки в 1п 2024г выдана заемщикам, возраст которых на момент планового погашения кредита превысит 65 лет — обзор Банка России

- 01 октября 2024, 10:37

- |

- Количество заемщиков, имеющих три кредита и более, превысило 13 млн человек (+2,2 млн человек за 12 месяцев). На них приходится более половины задолженности по розничным кредитам

- Доля ипотечных кредитов сроком от 30 до 31 года увеличилась на 6,8 п.п. за 12 месяцев. Почти половина ипотеки выдается заемщикам, возраст которых на момент планового погашения кредита превысит 65 лет

- Растет среднее количество кредитов у заемщиков, получивших необеспеченный потребительский кредит: на 01.07.2024 – 3,4 кредита (на 01.07.2023 – 2,8 кредита)

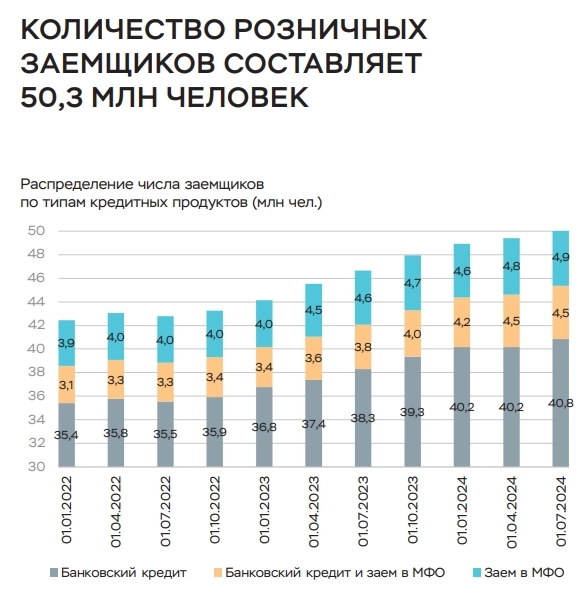

- Общее количество заемщиков кредитных продуктов за год увеличилось на 3,6 млн человек (+7,7%)

- Растет количество заемщиков, имеющих банковский кредит: +2,5 млн человек за год (+6,6%)

- Подавляющее большинство заемщиков сначала берут кредит в банке, а потом идут за займом в МФО. За последний год число таких заемщиков выросло более чем на 20%

( Читать дальше )

Новости рынков |Размер рекомендованного семейного дохода в РФ для обслуживания ипотечного кредита на 1 августа 2024г составил 103,2 тыс руб, в Москве - 223,9 тыс руб — НБКИ

- 30 сентября 2024, 14:25

- |

В соответствии с проведенным исследованием Национального бюро кредитных историй (НБКИ), по состоянию на 1 августа 2024 года размер рекомендованного семейного дохода, комфортного для обслуживания ипотечного кредита со среднерыночными параметрами (размер, ставка, срок), составил 103,2 тыс. руб., немного увеличившись (на 1,5%) по сравнению с 1 января 2024 года (101,6 тыс. руб.)

На средний размер рекомендованного семейного дохода влияют динамика рыночных ипотечных ставок, а также средние размер и срок ипотечного кредита. Так, по сравнению с началом года средний размер ипотеки в стране по состоянию на 01.08.2024 года снизился на 16,7% до 3,32 млн. руб., а ее срок — на 4,2% до 289,5 месяцев. В свою очередь средневзвешенная ставка по ипотеке за тот же период, напротив, выросла на 2,3 процентного пункта до 10,2%.

По состоянию на 01.08.2024 года самый высокий показатель рекомендованного семейного дохода, комфортного для обслуживания ипотечного кредита, среди 30-ти регионов с наибольшим объемом ипотечного портфеля зафиксирован в Москве (223,9 тыс. руб.), Московской области (140,5 тыс. руб.), Санкт-Петербурге (133,8 тыс. руб.), Ленинградской области (108,2 тыс. руб.) и Ханты-Мансийский АО (105,1 тыс. руб.).

( Читать дальше )

Новости рынков |С момента старта льготной ипотеки в 2018г было выдано 3 млн кредитов на 13 трлн руб, это свыше 1 трлн выплаченных субсидий на компенсацию процентной ставки — глава департамента Минфина

- 27 сентября 2024, 18:47

- |

«Цифры, которые не называли: с тех пор, как стартовала первая (льготная ипотечная) программа, было выдано свыше 3 миллионов льготных кредитов, то есть 3 миллиона семей так или иначе улучшили свои жилищные условия, в объеме это порядка 13 триллионов рублей. С точки зрения бюджета, это свыше 1 триллиона выплаченных субсидий на компенсацию процентной ставки», — сообщил глава департамента финансовой политики Минфина РФ Алексей Яковлев.

1prime.ru/20240927/minfin-851836007.html

Новости рынков |Российские банки в сентябре 2024г фиксируют пики выдачи ссуд на покупку новых автомобилей в связи с предстоящим повышением утильсбора — Forbes

- 26 сентября 2024, 12:04

- |

Начальник управления развития партнерских программ и стратегических сегментов «Росбанк Авто» Вячеслав Якубчик:

«Мы наблюдаем значительную активизацию клиентского спроса. В августе прирост выдач автокредитов составил 36% по отношению к июлю. В сентябре, судя по динамике, объем оформленных автокредитов более чем на 20% превысит показатели августа».Росбанк ожидает выдать в сентябре максимальный за всю историю банка объем автокредитов.

Директор по развитию продаж банка Сергей Соловьев:

У «Уралсиба» за неполный месяц уже произошел 27%-ный прирост к результатам августа и 63%-ный — к июлю.

Существенный рост выдач автокредитов в сентябре отметили также представители ВТБ и Альфа-банка, не раскрыв точных результатов месяца.

www.forbes.ru/finansy/521879-banki-zafiksirovali-vsplesk-avtokreditovania-pered-povyseniem-util-sbora?utm_source=forbes&utm_campaign=lnews

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс