Блог им. MaksimMizya |Ждать ли гиперинфляцию? Какие есть предпосылки для роста и стабильности цен в России?

- 18 апреля 2024, 09:36

- |

Страхи гиперинфляции в России:

— Виды инфляции в России в разные периоды: мы пережили все варианты

— В лучшие годы Россия была на грани галопирующей инфляции, а сейчас мы живем при ползучей

— Инфляция в России и ОФЗ. Парадоксально, но значительное время доходности были ниже инфляции, особенно в отсутствие на рынке нерезидентов

— Случаи гиперинфляции в мире за последние 100 лет

— Причины гиперинфляции с оценкой текущего состояния дел в России

— Как бороться с гиперинфляцией и к чему это приводило ранее

- комментировать

- Комментарии ( 8 )

Блог им. MaksimMizya |Еженедельный обзор рынков: золото падает, кто покупает акции на мосбирже, 14% доходность ОФЗ

- 14 апреля 2024, 05:50

- |

В этом еженедельном выпуске:

• Данные платежного баланса укрепили рубль. Экспорт растет, импорт стагнирует

• Федеральный бюджет нарастил темп расходов. Аналитики опять экстраполируют — зря

• Курс доллара делает заявку на рост до 95-96 рублей

• Индекс доллара DXY укрепляется на сильной экономике США и высокой инфляции по сравнению с ЕС и Японией. Разница в ДКП стран определяет курсы

• Золото — попытка разворота, но требуется подтверждение

• Почему нельзя вводить золотой стандарт на примере ZiG — новой валюты Зимбабве

• Политические события вокруг Китая, итоги визита Дж. Йеллен

• Нефть не растет в зоне продаж несмотря на политический фон. Экономика пока важнее

• Цены биржевых товаров растут широким фронтом

• Распродажа госдолга (ОФЗ) на данных по инфляции. Пик инфляции в годовом выражении еще впереди

• Осторожно с альтернативными оценками инфляции

• Рынок заложил 16% ключевую ставку до сентября — оценка вмененной ставки ЦБ

• Кривая госдолга вновь стала описывать реалии рынка

( Читать дальше )

Блог им. MaksimMizya |Еженедельный обзор рынков: спекулянты бегут из ОФЗ, акции ускоряют рост на падении облигаций, финал?

- 07 апреля 2024, 13:22

- |

В этом еженедельнике:

— Рубль продолжит боковое движение в ближайшие месяцы

— Влияние дополнительных нефтегазовых доходов на валютные интервенции нейтрально для рубля

— Как фиксируют курс рубля

— А если в июле доллар начнет движение к 100 рублям? Вложения в долларовые замещающие облигации все равно хуже ОФЗ

— Индекс доллара мог снижаться на валютных интервенциях Банка Японии, но это требует проверки

— Почему Банку Японии могут не дать провести интервенции. Проблемы Минфина США

— Золото выполнило среднесрочные технические цели роста, фундаментальный анализ не подтверждает столь значительный рост цены

— Нефть вошла в зону продаж, падает вероятность дальнейшего роста цен

— Все товары (продовольственные и промышленные) подорожают в будущем в долларовой оценке, но для этого нужен устойчивый рост экономики, которого пока нет

— Быстрых денег в ОФЗ заработать не удалось и спекулянты распродают свои позиции. Горизонт инвестиций в ОФЗ

— Недельная, месячная и трехмесячная инфляция в России. Рост цен закрепляется на 5-6%, что выше таргета ЦБ. Статистика по российской экономике.

( Читать дальше )

Блог им. MaksimMizya |Банк России победил инфляцию! Но почему же все пишут про рост инфляции?

- 14 марта 2024, 05:52

- |

Блог им. MaksimMizya |Обзор рынков: Когда и где закончится обвал ОФЗ? Золото - ATH! Рост в акциях окончен?

- 10 марта 2024, 06:11

- |

— Дефицит федерального бюджета за 2 месяца всего 1,5 трлн. Ненефтегазовые доходы х1,5 раза

— Аналитики считают сколько триллионов пообещал Путин и сколько заберут через НДФЛ

— Байден хотел бы повысить налоги на корпорации и миллиардеров

— Курс рубля к доллару и юаню стабилен, но торгуют валютой некие «прочие резиденты»

— Доллар вернулся в свой канал 101-104 по DXY

— Что случилось с золотом? Почему профессионалы рынка в шорте растущего актива? Китай в этот раз ни при чем

— Нефть завершает формирование треугольника попыткой выхода вниз

— Американский рынок монотонно растет, не обращая внимания на новости и отчеты

— Отработка альтернативного сценария по индексу NASDAQ 100, Технологические компании ослабевают

— Индекс Гонконга пока не перешел к росту

— ОФЗ: отработка альтернативного сценария от 11 февраля

— ОФЗ и инфляция. Какая инфляция должна быть в оставшиеся 302 дня, чтобы выйти на целевые уровни?

— Разметка падения индекса RGBI — государственных облигаций

( Читать дальше )

Блог им. MaksimMizya |Релевантен ли бразильский сценарий для российской ключевой ставки?

- 06 марта 2024, 08:37

- |

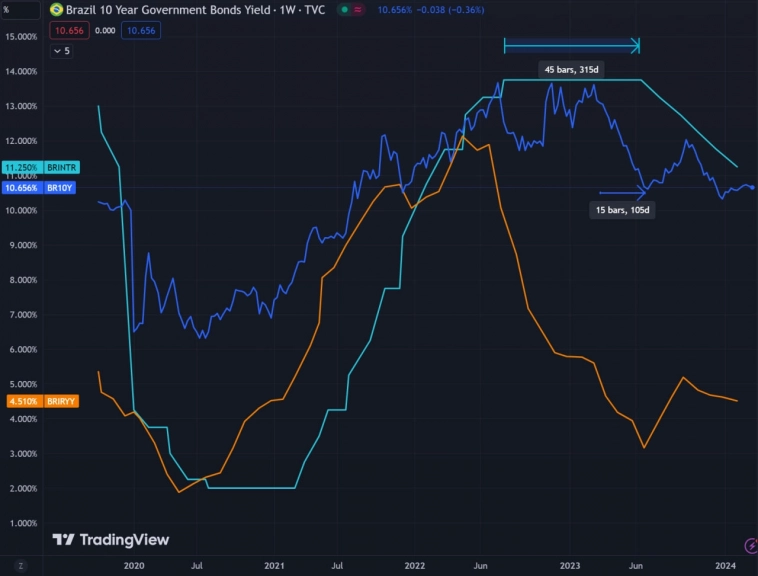

Голубой — ключевая ставка ЦБ; Синий — доходность десятилетних госбумаг; Оранжевый — инфляция г/г

Бразильский сценарий:

Инфляция 12% -> Ключевая ставка 13,75%. (Taylor's rule ~2%)

Удерживали ставку 10 месяцев, пока инфляцию не утрамбовали до 3% (таргет 3% ± 1,5%).

Доходности десятилетних облигаций страны достигли ключевой ставки и было начали снижаться со снижением инфляции, но ЦБ все удерживал ставку и облигации вернулись в ставке! Настоящее снижение доходностей случилось за 3 месяца до фактического снижения ставки, а далее облигации отыгрывали новый всплеск инфляции в пределах установленной ключевой ставки.

Реальная ставка доходила и держалась у 8%.

Все это очень похоже на наш кейс. Реальная ставка уже 8,5%, только рынок у нас не верит, что ЦБ будет удерживать ставку так долго на уровне 16%, да и сам ЦБ в резюме обсуждений пишет, что нельзя давать рынку понять, что ставка будет неизменной в 16%, наоборот нужно говорить о сохранении высокой реальной ставки при снижении инфляции (вероятно те 8%, что есть сейчас).

( Читать дальше )

Блог им. MaksimMizya |Рынок госдолга формирует локальное дно. Закрыл позиции в российских акциях

- 18 января 2024, 05:54

- |

Вчера МинФин после месячного перерыва размещал длинные 14-летние ОФЗ. Средневзвешенная доходность ОФЗ 26243 на аукционе — 12,28% (максимальный с июля объем — 97,05 млрд руб.). Даже в этом выпуске доходность увеличилась по сравнению с минимумом пятницы.

В старых выпусках доходность даже снизилась до 12,1%. Дело в том, что по требованию Банка России коммерческие банки имеют лимиты концентрации по отдельному выпуску, т.е. не могут купить более определенной части от всех выпущенных облигаций и в старых выпусках такая концентрация уже достигнута, судя по комментариям Г. Грефа. Поэтому предложения новых облигаций в этих выпусках уже не будет. Продавать банки могут, а покупать – нет, правда могут покупать ПИФы того же Сбера и УК, но это уже другая история.

Пока на 12,3% YTM формируется локальное дно в длинных ОФЗ – говорил об этом в еженедельном выпуске.

Начал замечать идеи покупки длинных ОФЗ на 2-3 года в рекомендациях брокеров. Цену двигает приток денег, посмотрим придут ли розничные физ. лица в «скучные облигации»

( Читать дальше )

Блог им. MaksimMizya |Обзор рынков. Рубль укрепился на 10%, что дальше?

- 28 октября 2023, 20:27

- |

— Инвестиционные итоги решения Банка России по ставке

— Рубль выполнил первую цель укрепления. Идем дальше?

— Что дать от долгового рынка?

— Развитие снижения рынка США

— Поведение защитных активов на фоне военных конфликтов

Блог им. MaksimMizya |Что влияет на цену государственных облигаций в России

- 16 октября 2023, 13:17

- |

Что влияет на цену государственных облигаций в России?

Индекс RGBI

Сегодня утром индекс ОФЗ (RGBI) пробует сформировать очередное дно, вот только покупателей пока не видно, а значит надежного подтверждения роста цен на облигации пока нет.

За основу возьмем доходность 10-летних ОФЗ, отражающих не только действующую ключевую ставку ЦБ, но и ожидания по инфляции в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс