Блог им. MKrrr |Самые отбитые облигации: подборка дефолтов со доходностью >100%

- 20 декабря 2023, 07:42

- |

Подборка облигаций с доходностью >100%, которые точно не расплатятся. Разбираем дефолты. Грустный выпуск

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о мусорных облигациях. Такие бумаги высокодоходны лишь в теории, при условии, что они расплатятся по своим облигация. В нашей подборке 4 дефолта. 3 из них вряд ли имеют даже небольшой шанс выжить.

Не повторять! Это действительно высокорискованные бумаги!

«ОбъединениеАгроЭлита»

Доходность >100%. Дефолт. Торгуется по 44% от номинала

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Блог им. MKrrr |Новый флоатер от АФК Система. Взгляд Кот.Финанс

- 19 декабря 2023, 07:20

- |

Размещение нового выпуска облигаций — флоатер с плавающей доходностью RUONIA +2,2%. Вас больше не будут волновать изменения ключевой ставки!

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы разберем новый выпуск облигаций с плавающей процентной ставкой.

О Компании

АФК – акционерная финансовая корпорация

Про АФК Систему обычный человек, не интересующийся финансовыми рынками скорее всего не знает. Но Система среди нас: это и МТС (в представлении не нуждается), и OZON (тоже), и Сегежа (упаковка подарочков, производство домокомплектов), и Степь (огурчики, помидорчики, зерно), МЕДСИ (мед.страховка), сеть отелей Cosmos, и много чего еще.

Компания позиционирует себя, как инвестиционный фонд: покупает, развивает, масштабирует, получает дивиденды, продает. Классический подход реализовал на примере Детского мира (да, когда-то сеть входила в АФК Систему)

( Читать дальше )

Блог им. MKrrr |Сегежа: есть ли идея в облигациях с доходностью 30%?

- 16 декабря 2023, 08:27

- |

Фиаско с рефинансированием долга, триллионный долг АФК, и падение цен на продукцию. Есть ли в Сегеже инвестиционная идея? Какие пути решения долговой проблемы?

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы разбираем пред.проблемную ситуацию в Сегеже.

Суть проблемы

Мы много писали про Сегежу, но в двух словах – у компании проблемы с долгом и доходами. Из-за снижения цен на продукцию, уровень долга к доходам вырос кратно, хотя сам долг не сильно изменился в размере.

Компании предстояло рефинансировать почти 50 млрд. рублей в ближайшие 12 месяцев

( Читать дальше )

Блог им. MKrrr |Самый доходные лизинговые облигации

- 15 декабря 2023, 07:35

- |

Перед решением ЦБ по ставке уже разобрали лучшие строительные облигации, а сегодня — подборка лизинга. И конечно, ждем 13:30 мск решение по ключу!

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы разбираем лизинговые облигации.

Чтобы было легче ориентироваться — мы сделали и график (распределение доходности), и таблицу. По графику вы сможете легко ориентироваться в диапазонах доходности, а в таблице дополнительно указан кредитный рейтинг.

👍 наш выбор: лучшая цена/доходность/риск. Сейчас мы делаем ставку только на 3 компании: РЕСО лизинг, Балтийский лизинг, Европлан. Это старейшие и самые эффективные лизинговые компании, пережившие множество кризисов, и чей риск-менеджмент не хуже банковского.

❤ любим не смотря ни на что: звездочка лизингового рынка — Роделен — маленькая питерская компания, которая делает невозможное. Например, финансирование мальков, и это не шутка. Компания заняла место волшебника рынка, когда продукт индивидуально подстраивают под клиента. Это и плюс и минус (риск). Вторая звездочка — Интерлизинг

( Читать дальше )

Блог им. MKrrr |Строительные облигации: кто даст больше?

- 14 декабря 2023, 08:13

- |

Если исключить проблемные М.видео и Сегежу, то доходность выше 20% в облигациях редкость. Но только не среди строительных компаниях. Подготовили большую подборку самых доходных бондов! Здесь все!

На связи Кот.Финанс, а это значит, что мы опять поговорим о выгодных инвестициях. Вообще, мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы подготовили подборку строительных облигаций.

Важно понимать, что строительные облигации — всегда повышенный риск, и формировать свой портфель только из них не стоит. При сворачивании программы льготной ипотеки, вероятно снижение и цен и объемов строительства, поэтому выбирайте только самые надежные компании.

Чтобы было легче ориентироваться — мы сделали и график (распределение доходности) и таблицу. По графику вы сможете легко ориентироваться в диапазонах доходности, а в таблице дополнительно указан кредитный рейтинг.

👍 наш выбор: лучшая цена/доходность/риск. Сейчас мы делаем ставку только на рейтинг A: Пионер, Эталон, Самолет, СЭТЛ — крепкие сильные компании

( Читать дальше )

Блог им. MKrrr |Куда вложить деньги? - подборки топовых облигаций

- 08 декабря 2023, 07:40

- |

Подготовили подборки облигаций на все случаи жизни: от «пересидеть падение рынка акций», до серьезных долгосрочных вложений. От самых надежных до самых доходных. Идеальный выбор где-то посередине.

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний, ищем 💎 среди 🚮. Сегодня у нас особенный выпуск: подборки облигаций.

Для кого подходят облигации?

· Если вы не знаете когда точно пригодятся деньги (иначе может быть лучше вклад)

· Если не хотите терять % досрочно (но рассмотрите и накопительные счета)

· Если нужно разместить крупную сумму, и % в банке в любом случае будут облагаться налогом

Подборка для «парковки»

· Срок до погашения/оферты: 3-6 месяцев

· Ликвидность: медианный оборот >0,5 млн. в день

· Доходность: >15%

Cамые доходные облигации для временной парковки денег на срок от 3 до 6 месяцев. Не обязательно держать до погашения – можно продать раньше, не потеряв накопленные проценты. На цену таких облигаций не повлияет ни изменение ставок, движения на валютном рынке.

( Читать дальше )

Блог им. MKrrr |Недвижимость растет, рубль в бананах падает, а мы разбираем облигации

- 03 декабря 2023, 09:49

- |

🏡Недвижимость

Недвижимость продолжает рост: индекс Дом.Клик уже сделал +11% с начала года. Но судя по предварительной инфо с риэлтерских агентств, вторичка тоже растет. Как?

( Читать дальше )

Блог им. MKrrr |Азбука вкуса: разбираем, чем Азбука Вкуса лучше Пятерочки? И кто-сколько зарабатывает.

- 30 ноября 2023, 07:43

- |

Всем привет, на связи Кот.Финанс, а это значит, что мы рассматриваем очередной интересный выпуск облигаций. Вообще, мы специализируемся на обзорах специфичных компаний (пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг), но сегодня у нас особый гость – Азбука Вкуса, которая не нуждается в представлении.

( Читать дальше )

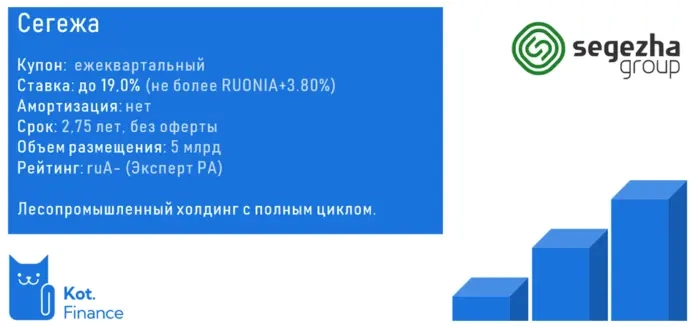

Блог им. MKrrr |Сегежа: варианты решения долговой проблемы. Дорого

- 27 ноября 2023, 07:59

- |

Чтобы погасить долг — нужно занять еще больше. Новое размещение облигаций Сегежа дает доходность до 19% годовых. Разбираемся, как получить в полтора раза больше, и в чем риск. А вам мало 30% годовых?

О выпуске

Свежее размещение Сегежи интересно не с целью участия в нем по ставке 19%, а с целью понять, удастся ли компании рефинансировать долг и купить облигации с доходностью 26-33% на вторичном рынке.

История вопроса

Проблема назревала давно. Эксперт РА понизил прогноз по кредитному рейтингу Сегежи еще в октябре 2022 года, а в июле 2023 – и сам рейтинг

( Читать дальше )

Блог им. MKrrr |Интерлизинг выставлен на продажу: разбираем отрасль, конкурентов, оценку

- 24 ноября 2023, 07:45

- |

Уралсиб планирует получить 21,5 млрд рублей. Много это, или мало? Разбираем компанию, касаемся отрасли, сравниваем оценку с Балтийским лизингом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс