Блог им. Lovkach56rus |Разбор отчета Яндекса за 2022 год. Время покупать акции?

- 16 февраля 2023, 20:42

- |

Финансовые результаты

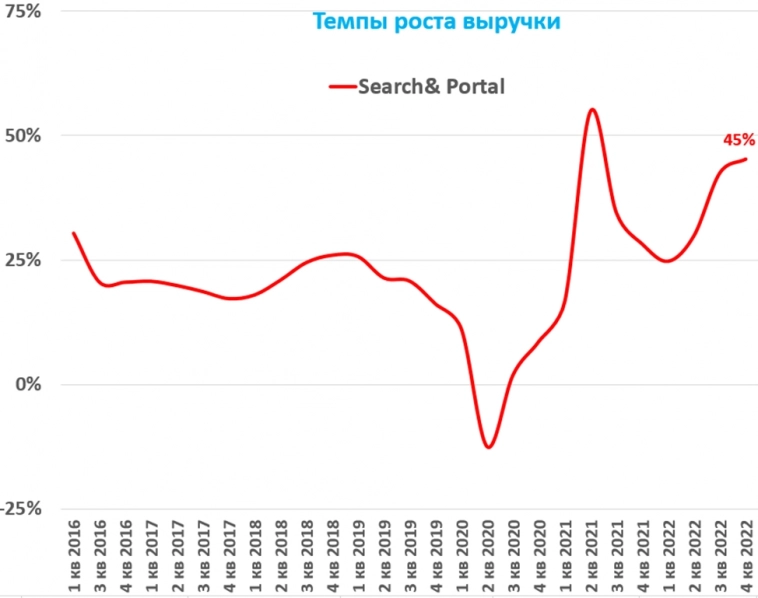

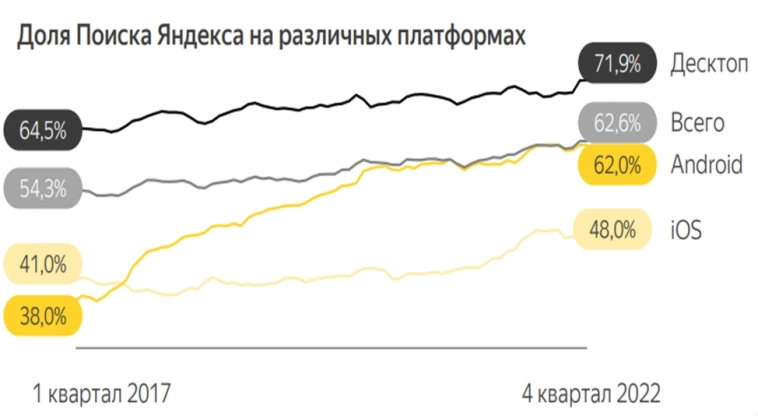

Выручка сегмента — Search& Portal (35% всей выручки) выросла на 45%.

Увеличение выручки во многом произошло из-за ухода главного конкурента – Google с рекламного рынка.

Постепенно Яндекс становится монополистом, с каждым днём отъедая долю рынка, что, в свою очередь, будет увеличивать показатели этого сегмента и в текущем году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. Lovkach56rus |Разбираем отчёт ГМК НорНикеля за 2022 год

- 12 февраля 2023, 12:35

- |

Выручка составила 16,9 млрд $ (-5%).

Показатель EBITDA составил 8,7 млрд $ (-17%).

Чистая прибыль составила 5,9 млрд $ (-16%).

Что повлияло на финансовые результаты?

Положительный эффект от роста цен на никель и кобальт, а также восстановление объёмов производства был нивелирован снижением цен на медь и металлы платиновой группы.

Другим негативным фактором стал рост себестоимости из-за удлинения цепочек поставок.

Прочие показатели

Капитальные затраты выросли на 55% до 5,9 млрд $ благодаря плановому росту инвестиций во флагманские экологические и горно-металлургические проекты.

Свободный денежный поток (FCF) составил 0,4 млрд долларов против 4 млрд $ в 2021 году.

Снижение в основном связано с ростом оборотного капитала на 2,734 млрд $.

Из которых рост на 2,4 млрд $, по мнению компании, произошёл из-за санкций.

К слову, менеджмент ожидает снижение оборотного капитала в 2023 году, то есть это разовая вещь.

( Читать дальше )

Блог им. Lovkach56rus |Как санкции на нефть и нефтепродукты повлияют на российскую экономику

- 08 февраля 2023, 09:35

- |

Посмотрел интервью с Сергеем Вакуленко - бывший руководитель департамента стратегии и инноваций «Газпром Нефти».

Очень интересно послушать мнение человека, который работал в нефтегазовой индустрии и знает ситуацию изнутри.

Выписал основные тезисы:

• С поставками сырой нефти проблем никаких нет.

• С поставками нефтепродуктов сложнее.

Самое простое, что Россия может сделать это перестать делать нефтепродукты и продавать сырую нефть.

Доходы с нефтепереработки 5 — 8$ за баррель, потому если просто продавать сырую нефть, то потери будут небольшими.

Более того, если ЕС будет покупать нефтепродукты у других стран, то там возникнет дефицит и это вызовет спрос на российские нефтепродукты, что позволит нам их перенаправить.

• Единственный нефтепродукт, с которым могут быть сложности — это мазут.

В Европе много компаний работает от этого нефтепродукта, а сейчас этот рынок закрывается и найти покупателей может быть сложно.

( Читать дальше )

Блог им. Lovkach56rus |Стоит ли покупать акции Алроса? Считаем дивиденды

- 06 февраля 2023, 14:44

- |

Для ответа на данный вопрос стоит посчитать возможные дивиденды.

По моим прикидкам денежный поток (FCF) за 2022 год составит 47,4 млрд рублей, что дает нам прогнозный дивиденд в 6,4 рубля на акцию.

Чистая дивидендная доходность составляет 9%.

Отдельно хочется отметить, что примерно 30% денежного потока ушло на выплату повышенного (разового?) НДПИ на 19 млрд рублей, который компания выплатит в 1 квартале 2023 года.

Данный маневр снизил дивидендную базу на 30%.

Вывод

Исходя из дивидендной доходности акции оценены справедливо.

Ключевые риски:

1. Европейские дипломаты заявили, что в 10 пакете санкций они в очередной раз попытаются положить конец торговле алмазами Бельгии с Россией.

2. Пересмотр налоговой политики в сторону увеличения.

Если данные риски не реализуются, то дивиденды подрастут и акции переоценятся.

Не является индивидуальной инвестиционной рекомендацией!

( Читать дальше )

Блог им. Lovkach56rus |Натягиваем зеленую сову на глобус. ВИЭ - миф или реальность?

- 02 февраля 2023, 19:39

- |

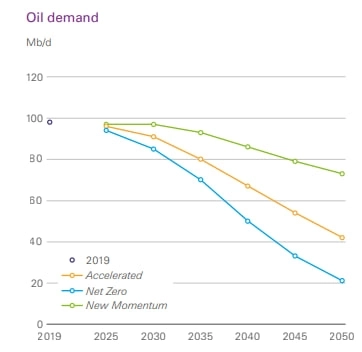

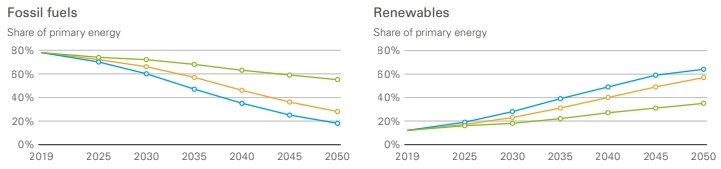

Совсем недавно компания ВР показала своё видение энергетического будущего мира. Будущее радостное, светлое, чистое, но, на наш взгляд, фантастичное.

Основные тезисы следующие:

– пик спроса на нефть пройден;

– падение доли ископаемого топлива на 55% (а то и до 20%) при росте доли ВИЭ до 35-65%;

( Читать дальше )

Блог им. Lovkach56rus |Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

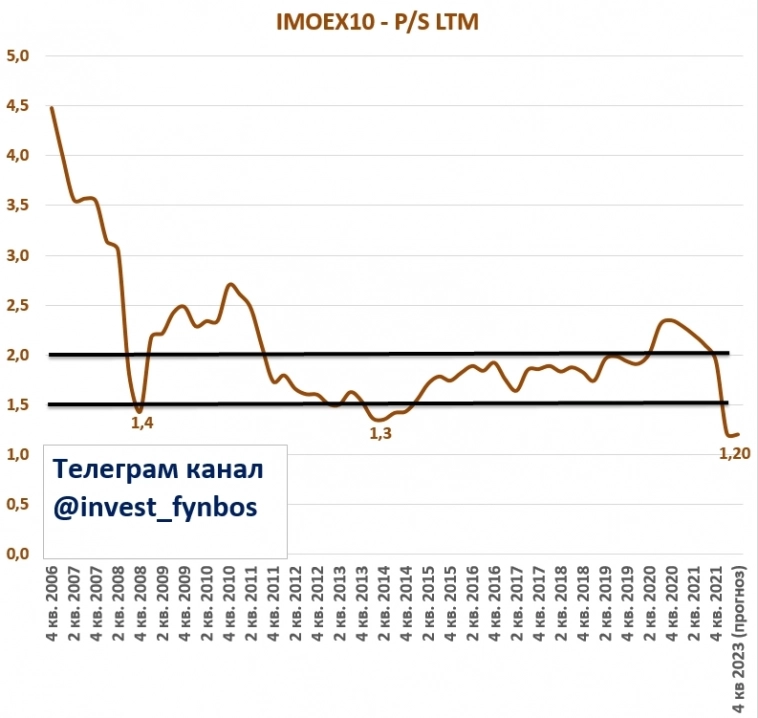

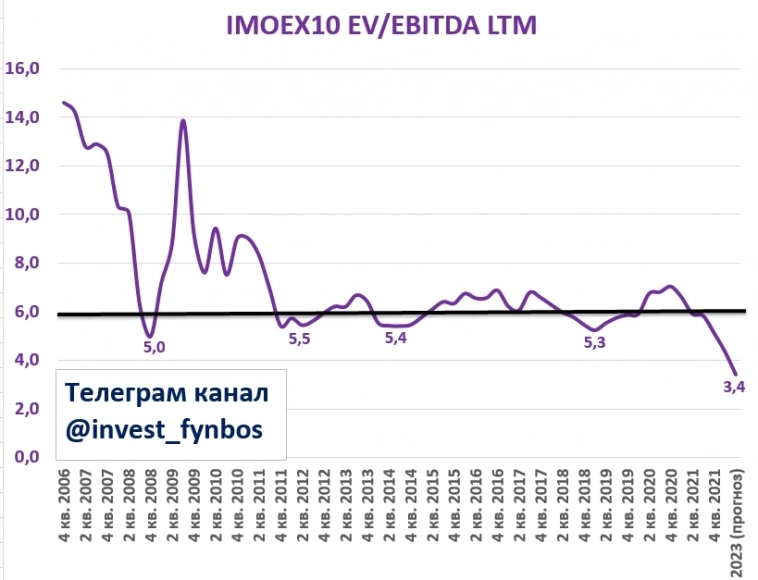

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

Блог им. Lovkach56rus |Российский рынок акций очень дешёвый. Свежий Максим Орловский

- 28 января 2023, 13:13

- |

Сегодня вышло свежее интервью с Максимом Орловским генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

USDRUB

Сейчас курс доллара преимущественно определяется, как сальдо торгового баланса (экспорт (-) импорт).

Ослабление рубля в конце 2022 года произошло из-за ряда факторов:

• Восстановление импорта.

В 4 квартале импорт снизился на 9% год к году (против минус 15% в 3 квартале), а вот декабрь 22 года и вовсе был на уровне 21 года.

• Падение экспорта.

Снизились цены на сырьевые товары, + упали объёмы продаж (газа).

Максим ждёт рост цен на сырьевые товары, что должно поддержать экспорт, а это может укрепить рубль.

Также рост цен на сырье поддержит экономический рост в стране и это позитивно скажется на рынке акций.

Polymetal vs Полюс Золото

Общие тенденции для сектора:

( Читать дальше )

Блог им. Lovkach56rus |Стоит ли покупать акции Тесла? Разбираем отчет за 4 квартал 2022 года

- 26 января 2023, 20:55

- |

Нулевые процентные ставки, а также инвесторы всего мира разогнали этот актив до фантастических уровней.

Компания, которая производит 1,5-2% всех автомобилей в мире стоила дороже, чем в совокупности все производители автоконцернов.

Прошло не так много времени и акции упали на 70% от своих максимумов.

Подробно об этом писал в одном из своих постов по ссылке.

Отчёт за 4 квартала 2022 года

Прибыль на акцию: 1.19$/ $1.11 (ожидания)

Выручка: 24.3$/ $23.8B (ожидания)

Компания смогла превзойти ожидания аналитиков.

Акции отреагировали ростом на 8,5%.

Чтобы оценить акции этой компании, я использовал самый популярный мультипликатор для оценки IT-компаний — P/S.

P / S = Капитализация компании (рыночная оценка бизнеса) / Выручка за последние 4 квартала = х.

Этот коэффициент говорит нам о том, сколько годовых выручек стоит компания.

( Читать дальше )

Блог им. Lovkach56rus |Лучшие инвестиционные идеи от компании Финам. Какие акции вырастут на 30-100%?

- 17 января 2023, 21:43

- |

Макроэкономика

США

- Пик ставки ФРС ожидается в диапазоне 5 – 5,5%. Во 2 полугодии ставку снизят минимум на 0,5%

- Инфляция замедлится до 3 – 4%. Возврат к 2% это перспектива 2025 года.

- ВВП США замедлиться до 0,5%.

Еврозона

- Пик ставки ЕЦБ ожидается в диапазоне 3 – 3,5%.

- Инфляция замедлится до 5 — 6%.

- ВВП Европы замедлиться до 0,3%.

Хотя ставка, по мнению, экспертов должна быть выше, но это нереализуемо с учётом долговой нагрузки и дефицита многих стран Еврозоны.

( Читать дальше )

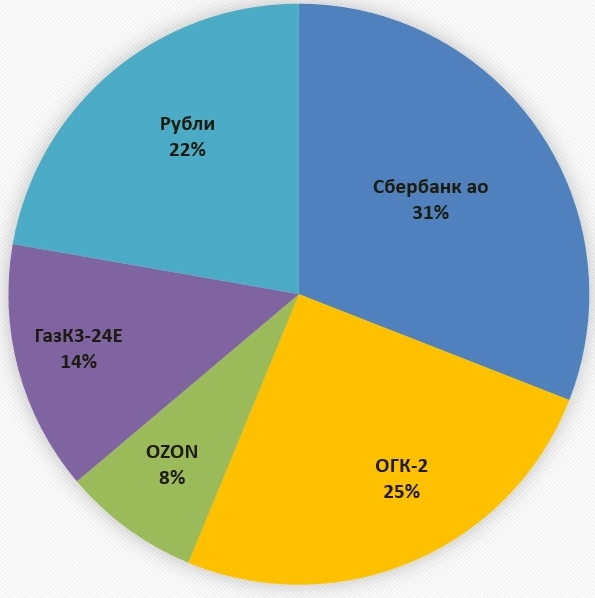

Блог им. Lovkach56rus |Обзор инвестиционного портфеля на 2023 год

- 09 января 2023, 17:17

- |

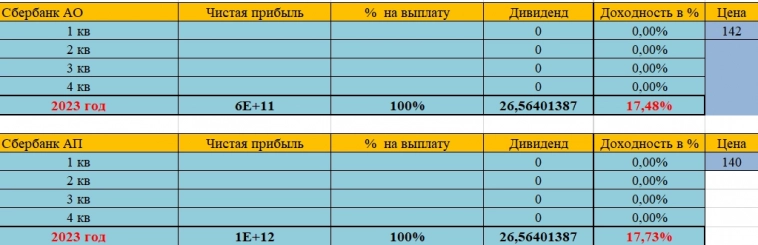

Сбербанк ао

Банк торгуется чуть дороже, чем в половину своего капитала – 0,57х, что по историческим меркам очень дёшево.

Летом я ожидаю промежуточные дивиденды за 1 полугодие 2023 года.

Причём есть вероятность распределения всей прибыли на выплату дивидендов.

О чём намекают СМИ.

При таком сценарии див. доходность за 1 полугодие 2023 года составит 17,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс