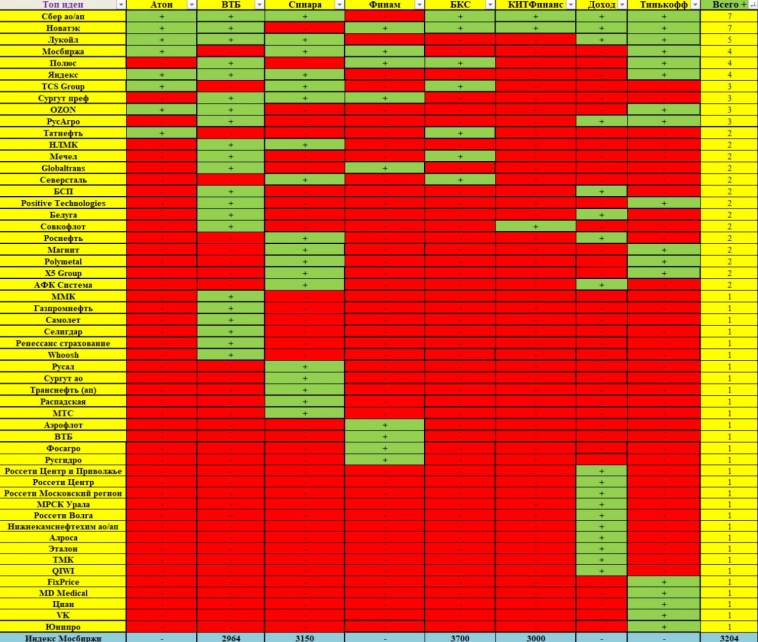

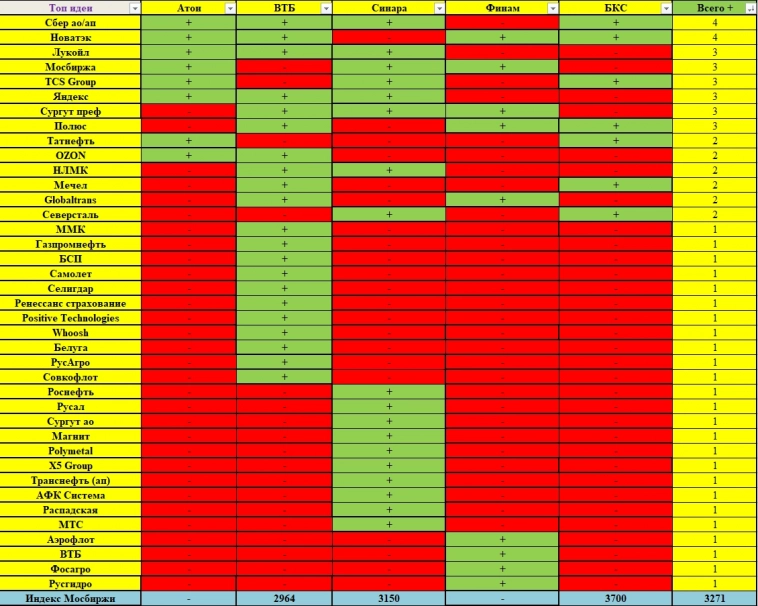

Блог им. Lovkach56rus |Обновленная табличка по идеям брокеров на 3 квартал 2023 года

- 20 июля 2023, 12:37

- |

Топ 10 идей — Сбербанк, Новатэк, Лукойл, МосБиржа, Полюс, Яндекс, TCS Group, Сургут преф, OZON и РусАгро.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

======================

Скачать и ознакомиться со всеми стратегиями брокеров можно у меня в телеграм-канале по ссылке: t.me/invest_fynbos/296

======================

- комментировать

- ★7

- Комментарии ( 9 )

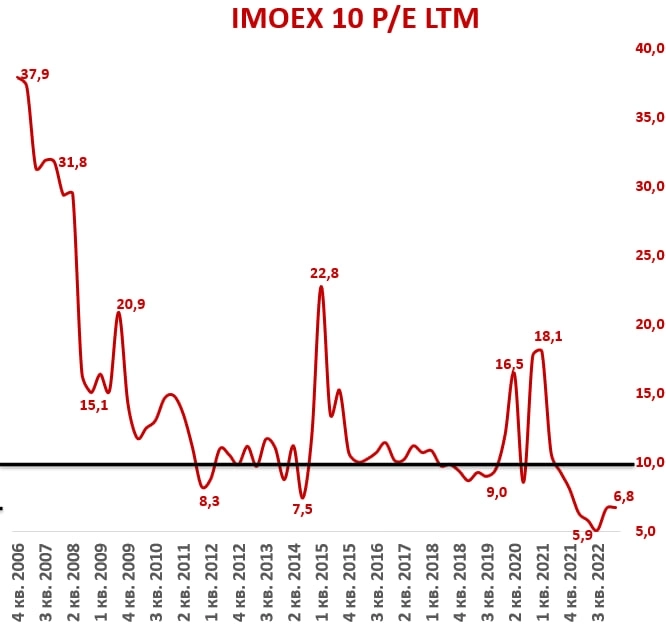

Блог им. Lovkach56rus |Фундаментальная оценка индекса IMOEX10. Стоит ли продавать акции?

- 19 июля 2023, 11:31

- |

Рынок продолжает расти, и наш доблестный индекс МосБиржи вот-вот дойдет до отметки в 3000 пунктов.

Есть ли потенциал для дальнейшего роста?

Для ответа на данный вопрос я сделал следующее:

1️⃣Взял 10 самых ликвидных компаний на нашем рынке (выкинув оттуда иностранные расписки) и дал равнозначный вес каждой компании.

Список компаний:

Сбербанк, Лукойл, Газпром, Новатэк, ГМК, Магнит, МТС, Полюс Золото, Татнефть, Роснефть.

2️⃣Открыл финансовые отчеты с 2007 года и посчитал мультипликаторы — P/E, EV/EBITDA и P/S, к слову, потратил несколько дней на сбор данных).

3️⃣Взял прогнозные показатели за 2023 год из стратегий брокеров (ссылка — t.me/invest_fynbos/283 ) и посчитал форвардные мультипликаторы.

4️⃣Далее посмотрел, как рынок исторически оценивал наши акции и сделал выводы.

Что получилось?

Мультипликатор P/E 23 = 6,8х против исторически среднего уровня в 10х.

Мультипликатор EV/EBITDA 23 = 4,7х против исторически среднего уровня в 6х.

( Читать дальше )

Блог им. Lovkach56rus |Инвестиционные идеи брокеров на конец 2 квартала 2023 года. Какие акции вырастут на 30-50%?

- 13 июля 2023, 15:48

- |

Топ идеи – Сбербанк, Новатэк, Лукойл, Мосбиржа, TCS Group, Яндекс, Сургут преф, Полюс.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

Потенциал роста 13,6%.

Краткое описание лучших идей:

Сбербанк – низкий P/E = 4x, дивиденд около 30 рублей на акцию.

Див. доходность – 12,2%.

Новатэк – ставка на рост производственных мощностей.

Ожидается запуск первой линии Арктик СПГ-2 в 2023 году, второй в 2024 и третьей в 2026 году.

Мультипликатор EV/EBITDA 2023П 8.5х, что на 30% ниже 5 летнего среднего уровня.

Лукойл – форвардный дивиденд составляет 620 рублей на акцию, что даёт прогнозную див. доходность 11,3%.

Мультипликаторы: EV/EBITDA = 2,4х, P/E = 4,5х.

МосБиржа – ставка на рост клиентов, тарифов и новых размещений.

Оценка по мультипликатору P/E = 7х, что на 30% ниже исторически среднего уровня.

TCS Group – один из самых быстрорастущих банков с ROE > 30%.

Аналитики прогнозирует ежегодный рост чистой прибыли на 30 – 40%.

( Читать дальше )

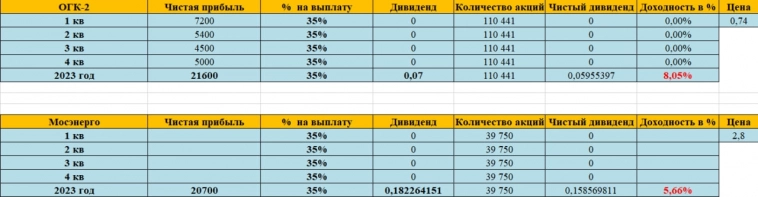

Блог им. Lovkach56rus |Мосэнерго: дивы не по див. политике?

- 26 мая 2023, 14:49

- |

СД Мосэнерго: дивиденды 2022г =0,18652 руб / акц

Див. отсечка — 4 июля

Заплатили около 35% чистой прибыли на дивиденды, а должны были не менее 50%.

Если ОГК-2 также заплатит 35%, то див. доходность будет около 8% от текущих.

Пришлось резать позу в ОГК-2, не хочу рисковать.

Самое интересное, что Мосэнерго с такими дивами упала всего на 3%.

Кто покупает этот шлак?

Позвонил в IR трубку не берут.

На почте ответили, что специалист в отпуске до 6 июня).

Хотел спросить, почему заплатили меньше. Видимо ответа мы не узнаем.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

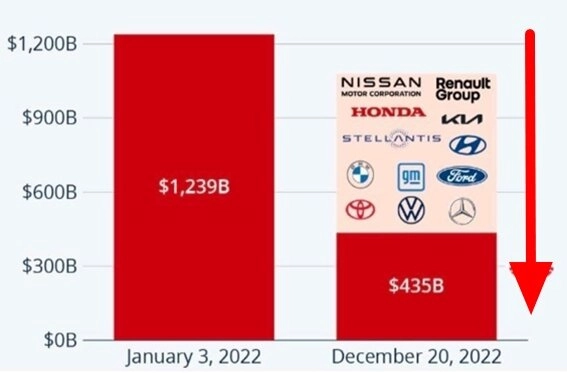

Блог им. Lovkach56rus |Tesla: пузырь, который лопнул, время покупать акции?

- 18 мая 2023, 19:28

- |

Компания, которая занимала 1,5 – 2% мирового рынка автомобилей в моменте стоила дороже по капитализации, чем все автоконцерны, вместе взятые.

Результат закономерный — падение акций в разы.

Может пора покупать акции?

Для ответа на этот вопрос разберём последний отчёт компании.

Отчёт за 1 квартал 2023 года

Выручка составила 23,3 млрд $, что на 24% выше, чем годом ранее.

Результат достойный, но темпы роста выручки оказались самыми низкими со 2 квартала 2020 года.

Операционная прибыль составила 2,67 млрд $, что на 26% меньше, чем годом ранее.

Маржинальность операционной прибыли снизилась на 8 пунктов по сравнению с 1 кварталом 2022 года.

Ранее компания снизила цены на свои автомобили в разных странах на 13 – 20% за счёт чего было продано 422 875 автомобилей, рост на 44% год к году.

На маржу также негативно повлияли более высокие затраты на сырье, товары, логистику и неполная загрузка заводов.

Комментарий Илона Маска:

Операционная маржа находится на самом высоком уровне в отрасли, несмотря на некоторые макроэкономические проблемы.

( Читать дальше )

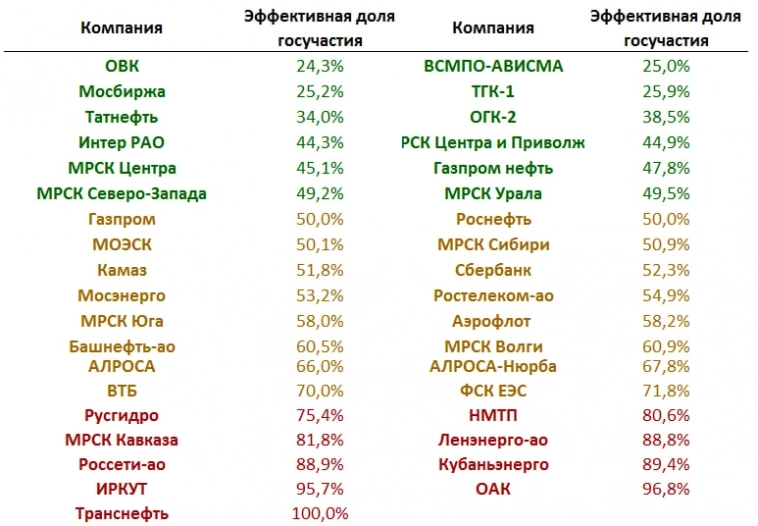

Блог им. Lovkach56rus |ЦБ нашел деньги для бюджета!

- 15 мая 2023, 17:38

- |

Давайте посмотрим, какой объем акций обращается на бирже у крупных российских компаний.

В среднем сегодня это порядка 32%, а если брать от компании к компании — у кого-то 10%, кто-то вообще практически ничего не выпустил на рынок.

За рубежом иная ситуация. Там обращается порядка 50-80%.

Самые базовые расчеты показали, что, если наши компании поднимут долю акций в обращении в среднем хотя бы на 3 п.п. — до 35%, это позволит привлечь более 3 трлн рублей.

А если доля акций в обращении дойдет до 50%, это будет почти 7 трлн рублей, — сказал Чистюхин в интервью «Интерфаксу».

====================

Перевожу на русский

Наш доблестный ЦБ предлагает продать часть акций, которые находятся в собственности у государства и тем самым пополнить казну.

====================

Помимо этого в РФ заморожено около 300 млрд $ (23,7 трлн рублей) иностранных активов в акциях и облигациях.

Можно приватизировать и получить деньги, продав местным инвесторам.

********************

Резюме

Если нужно деньги найдут.

( Читать дальше )

Блог им. Lovkach56rus |Критикую пост - продал ОГК-2

- 15 мая 2023, 15:31

- |

Ссылка на пост: smart-lab.ru/blog/902586.php

Поскольку я сам держу акции этой компании, то было интересно прочитать мнение автора.

Разбираем основные тезисы:

1. Большая часть прибыли зависит от высоких выплат по программе ДПМ, а значит, 2022 год не будет столь прибыльным

Уже вышел отчёт по РСБУ, где скорректированная чистая прибыль за 2022 год находится на уровне прошлого года.

2. Главное, что нужно понимать, что в 2025 году заканчивается программа ДПМ и тогда дивидендные выплаты могут сократиться в несколько раз

Действительно, в 2025 году прибыль сильно упадёт, но впереди ещё 2 года весьма щедрых дивидендов.

3. Тарифы особо не растут, а выработка снижается

Это не важно, ведь основная прибыль до 2025 года идёт от ДПМ.

4. Согласно отчёту по РСБУ за 2022 год, чистая прибыль составила: 12,1₽ млрд (-43,3% г/г), если учесть новую дивидендную политику компании (не менее 50% от скорректированной чистой прибыли), то выплата может составить — 0,054₽ на акцию

( Читать дальше )

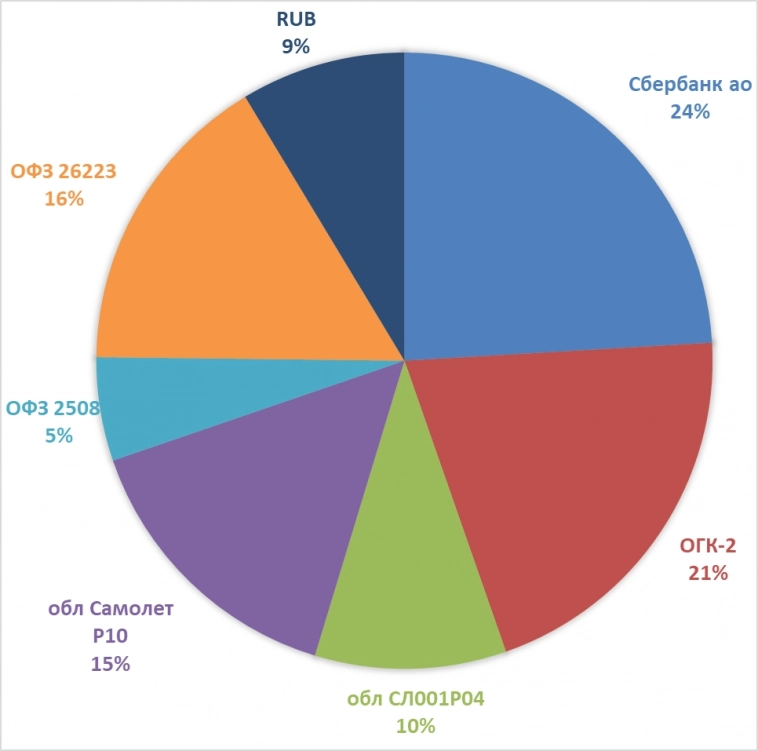

Блог им. Lovkach56rus |Обзор моего инвестиционного портфеля. Накопленная доходность с начала текущего года +30,53%

- 04 мая 2023, 16:26

- |

Что делал?

1️⃣Продал расписки Ozona по 1763,5. Балансовая цена 984,5. Доходность 79%.

2️⃣Купил облигации Самолёта (P10) на 15% от портфеля.

3️⃣Купил облигации Софтлайна (СЛ001P04) на 10% от портфеля.

4️⃣Купил ОФЗ (26223) на 16% от портфеля.

Какие планы?

Ожидаю укрепление рубля в район 75 рублей за доллар после чего хочу купить замещающие облигации Газпрома с длинным сроком погашения.

Считаю, что пик ставки ФРС пройден и покупка данных бондов — это отличная возможность отыграть снижение.

Можно будет получить неплохую доходность за счёт переоценки тела облигации.

Мысли по рынку

С технической точки зрения рынок смотрится хорошо.

Взяли рубеж в 2500 пунктов по индексу Мосбиржи, а значит, есть шансы сходить в район 2800 – 3000 пунктов, но вот фундаментально сильного апсайда я не вижу.

Полагаю, за счёт прихода дивидендов от крупных компаний наш рынок может быстро закрыть дивидендные гэпы.

В первую очередь я говорю про Сбербанк и Лукойл, но вот дальше за счёт чего расти непонятно, тем более риски растут.

( Читать дальше )

Блог им. Lovkach56rus |Американский банкопад: к чему это может привести? Вот почему акции сегодня упали

- 02 мая 2023, 20:07

- |

На прошедшей неделе в звёздно-полосатой стране начал резко сдуваться ещё один банк – FRB. Вчера он окончательно выдохся и направился в свой мрачный путь.

Причины, приведшие к такому повороту, происходили в несколько этапов:

1. Всё было хорошо

— ключевую ставку, по которой кредитуются банки у ФРС (аналог нашего ЦБ), опустили в пол (2020 год) – это помогает снизить цену кредитов и простимулировать экономику;

— банки выкупали бонды с длинным сроком погашения в качестве обеспечения;

2. Началась инфляция

— ФРС начала цикл повышения ставок (2022-2023), чтобы снизить инфляцию;

— вкладчиков перестал устраивать низкий банковский процент, облигации дают больше;

— начались массовые выводы денег;

- появились убытки из-за отрицательной переоценки купленных под обеспечение бондов;

— банки начали лопаться;

— вкладчики начали массово из них бежать;

— и так по кругу, с предсказуемым итогом.

( Читать дальше )

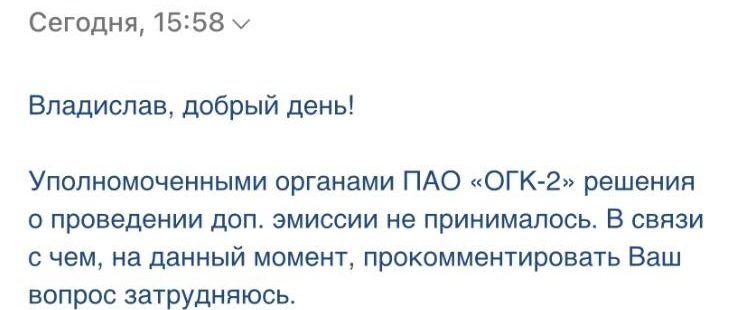

Блог им. Lovkach56rus |Допэмиссия ОГК-2. Ответ представителя компании

- 24 апреля 2023, 16:29

- |

Допэмиссия ОГК-2

Сегодня вышла новость: ОГК-2" (MOEX: OGKB) разместило закупку на услуги по организации сопровождения дополнительного выпуска акций, следует из материалов компании на сайте госзакупок - ссылка.

Ответ представителя компании ОГК-2

Ждем подробностей

На конец 1 квартала 2022 года чистый долг компании составлял 11,3 млрд. рублей, а показатель долг на EBITDA находился на уровне 0,55х.

Зачем допэмиссия с такой низкой долговой нагрузкой вопрос интересный.

Я свои акции пока не продавал.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс