Козлов Юрий

Ключевую ставку ЦБ РФ снизил агрессивно - сразу до 8%

- 22 июля 2022, 14:30

- |

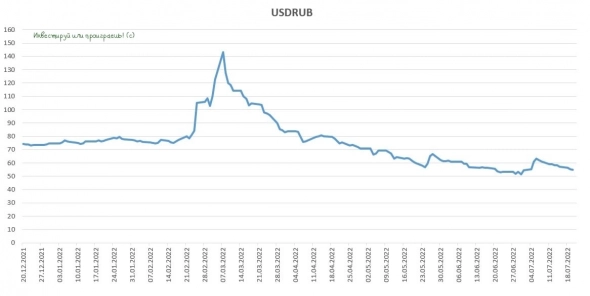

Это снижение оказалось гораздо сильнее рыночных ожиданий, и российский фондовый рынок очень позитивно отреагировал на эту новость (на текущий момент индекс Мосбиржи прибавляет почти на 2%). Рубль тоже с энтузиазмом снижается к доллару, на этом неожиданно агрессивном решении ЦБ, и к настоящему моменту за бакс дают почти 58 рублей (плюс не забываем про важный драйвер для дальнейшего ослабления рубля в виде возврата к бюджетному правила).

🗞 Из основных тезисов, представленных в пресс-релизе ЦБ, отмечу сейчас наиболее значимые и интересные, а к завтрашнему дню мы подготовим и опубликуем в телеграм-канале более расширенный пост, где учтём ещё и результаты пресс-конференции Эльвиры Набиуллиной, запланированной на сегодня, 15:00мск.

🔸 Прогноз по инфляции на 2022 год снижен с 14-17% до

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Интересное интервью топ-менеджера Северстали

- 21 июля 2022, 15:12

- |

🎤 Заместитель генерального директора «Северстали» Евгений Черняков накануне дал интересное интервью журналу «Металлоснабжение и сбыт», основные тезисы которого я предлагаю вашему вниманию:

🔸Закрытие традиционных экспортных рынков вынуждает наращивать поставки в Азию, на Ближний Восток, в Северную Африку и Индию.

🔸Самая большая проблема для металлургов – крепкий рубль!

🔸При текущем курсе рубля и возросших расходах на логистику экспортные поставки убыточные.

🔸Сокращение спроса на металлопрокат на внутреннем рынке в этом году может составить 15%.

🔸С начала года цены на металлопрокат упали примерно на 40%, откатившись на уровень 2020 года, а себестоимость производства выросла почти на 50%.

🔸Развитие инфраструктурных проектов в России позволит увеличит потребление стали.

🔸Драйвером роста также является жилищное строительство. На Западе и в Китае металлопотребление в строительстве в шесть раз больше, чем у нас. Отечественные девелоперы только сейчас начинают понимать выгоды стального строительства.

( Читать дальше )

Инвестиционная идея в Ленэнерго и МРСК ЦП окончена

- 19 июля 2022, 11:37

- |

Пятничная новость, которая вышла в минувшую пятницу, причём уже после закрытия торгов, с одной стороны стала громом среди ясного неба, а с другой — консолидация распределительных сетей планировалась уже давно. Весь сюрприз оказался лишь в том, что консолидация эта будет реализована в итоге по «перевернутой» схеме, т.е. не на базе Россетей, а на базе ФСК ЕЭС.

✔️ Со стороны государства объединение ФСК и Россетей позволит создать единый финансовый центр, что особенно важно для создания систем энергоснабжения «мегастроек», требующих значительных инвестиций. На ФСК ЕЭС и до этого уже успели «повесить» реализацию восточных проектов по расширению БАМа и Транссиба, которые стали особенно актуальны после переориентации России на Восток, а теперь единый холдинг на базе ФСК возьмёт на себя ещё и важную миссию по поддержке «слабых» с финансовой точки зрения дочек Россетей (МРСК Юга, МРСК Северного Кавказа и ряда других). Думаю, ничего страшного, что я забегаю немного вперёд? Теперь консолидация всех МРСК в единый холдинг — лишь дело времени.

( Читать дальше )

Дальнейшие перспективы рынка золота

- 17 июля 2022, 15:52

- |

Джо Байден в ответ на это в очередной раз выдал несуразные комментарии и заявил, что эти данные «уже устарели», и инфляция в Штатах уже начала снижаться! 😄 Ну бывает, простим старика.

Но вернёмся всё же к фактическим цифрам, а не ощущениям. Очевидно одно: столь бурный рост инфляции теперь не оставляет американскому ЦБ иного выбора, как продолжить агрессивное повышение процентных ставок.

❓Как этот процесс повлияет на золото?

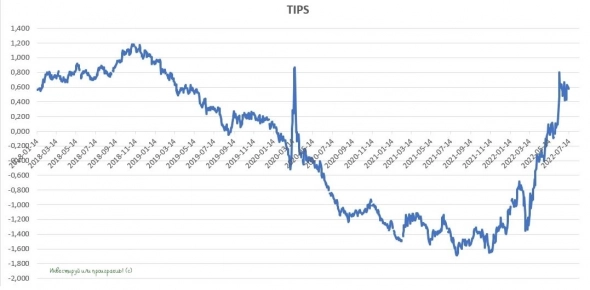

Ужесточение монетарной политики в США приводит к росту доходности американских гособлигаций, индексируемых на инфляцию (TIPS). На эту тему у нас был отдельный пост, с анализом динамики TIPS и цен на золото.❗️ Базовое правило на рынке очень простое: в периоды, когда доходность по TIPS растёт — драгметалл снижается.

( Читать дальше )

Что российский ЦБ говорит о ситуации в экономике

- 13 июля 2022, 23:44

- |

🔸В апреле – мае ситуация в экономике складывалась лучше, чем предполагалось в апрельском прогнозе ЦБ. Экономика постепенно адаптируется к изменившимся условиям.

🔸В мае выросло потребление электроэнергии, что сигнализирует об увеличении деловой активности.

🔸Из-за санкций нарушились логистические цепочки, в том числе из некоторых «дружественных государств».

🔸Добыча нефти сокращается более медленными темпами, чем изначально прогнозировалось. У нефтяников есть возможности переориентировать свои потоки в Азию.

🔸Основная причина укрепления рубля – рост счета текущих операций и существенное снижения импорта. Для снижения курса рубля к доллару и евро требуется время.

🔸Процесс перенастройки логистических маршрутов уже начался —

( Читать дальше )

Petropavlovsk запустил процедуру банкротства

- 13 июля 2022, 01:35

- |

Производственные проблемы у компании начались ещё в прошлом году, когда добыча золота сократилась на 18% (г/г). При этом в период 2018-2021 гг. компания часто мелькала в лентах новостей из-за корпоративных скандалов, что также совершенно не добавляло оптимизма.

📊 По сравнению с лидерами отрасли — Полюсом и Polymetal, у Petropavlovsk всегда была высокая долговая нагрузка, что в итоге и стало одной из причин её гибели. Извините, что раньше времени употребляю этот грустный термин, но складывается впечатление, что «пациент» действительно сейчас скорее мёртв, чем жив.

🙅🏻♂️ В своём телеграм-канале в постах на тему Petropavlovsk, которые вы легко можете найти по хештегу #POGR, я всегда призывал обходить данного эмитента стороной, даже несмотря на то, что в этом году акции сильно обвалились, и у кого-то из вас наверняка появлялся соблазн купить «дно», в расчёте на сильный отскок. Однако вы получали бы новое и новое дно в подарок, вместо желанных «иксов».

( Читать дальше )

Инфляция в РФ вновь сократилась

- 12 июля 2022, 14:20

- |

📉 Сокращение темпа роста инфляции в первую очередь вызвано снижением цен на продовольственные товары. Если в феврале-марте этого года наблюдался ажиотажный спрос, когда население закупалось впрок на ожиданиях обвала национальной валюты и коллапса в экономике, то во 2 квартале ситуация вернулась на круги своя.

Реальная ставка ЦБ по-прежнему отрицательная и составляет -6,4%. В учебниках по инвестициям пишут, что в периоды, когда наблюдается отрицательная реальная процентная ставка, рынок акций пользуется спросом у инвесторов.

❗️На практике влияние реальной ставки может быть немного запоздалым и здесь инвесторам необходимо запастись терпением.

( Читать дальше )

📈 Выдача ипотеки в июне резко увеличилась

- 11 июля 2022, 13:23

- |

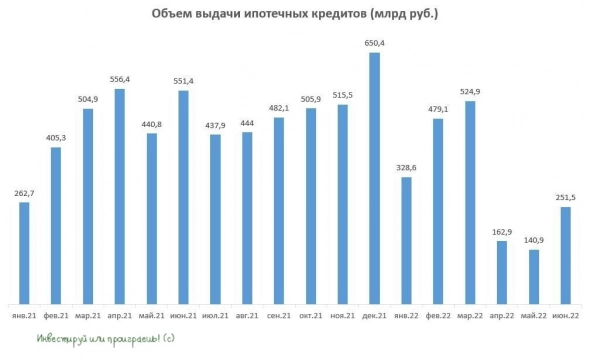

Согласно свежим данным Frank RG, после весеннего спада в апреле-мае, выдача ипотеки в начале лета резко выросла – банки выдали в июне 68,6 тысяч ипотечных кредитов на сумму 251,5 млрд рублей:

К июню прошлого года показатель упал более чем в два раза, но снижение ставок и продление льготных госпрограмм позволяет рассчитывать на восстановление рынка ипотечного кредитования.

👨💼«В июне минимальные ставки предложения по ипотеке приблизились к 10%. По сравнению с со ставкам в марте и апреле, такой порог не является психологически непреодолимым для потребителей, поэтому спрос восстанавливается, а рынок вторичного жилья оживляется», — поведал проектный лидер Frank RG Артем Мосин.

💪 Данная статистика позитивна как для девелоперов, так и для банков. Первые будут наращивать продажи недвижимости, а вторые — чистый процентный доход.

( Читать дальше )

Татнефть выигрывает от роста маржинальности НПЗ

- 11 июля 2022, 00:41

- |

Рост маржинальности в первую очередь связан с увеличением государственных субсидий. Все отечественные НПЗ получают два вида субсидий:

1️⃣ Возвратный акциз на нефть, который зависит от объёма переработанной нефти.

2️⃣ Демпфер, объём которого зависит от количества топлива, проданного на внутреннем рынке.

Многие из вас, возможно, удивятся, но главным бенефициаром этого процесса является именно Татнефть, у которой на нефтепродукты приходится порядка 45% выручки, а её НПЗ ТАНЕКО имеет самый высокий в стране показатель глубины переработки. В то время как у многих других отечественных НПЗ отмечается низкий показатель глубины переработки, и на этом фоне они получают соответственно меньше государственных субсидий.

( Читать дальше )

ГК Самолет: настоящая находка на рынке корпоративных облигаций!

- 06 июля 2022, 17:25

- |

💼 Напомню, что в данный момент у компании в обращении находится 11 облигационных выпусков, эмитент является надежным заёмщиком с комфортным уровнем долга. Портфель действующих проектов характеризуется высокой диверсификацией, вследствие чего компания генерирует стабильный денежный поток без привязки к реализации какого-либо отдельного проекта.

📈Девелопер вышел на IPO на Мосбирже осенью 2020 года и сразу же привлек к себе повышенное внимание со стороны инвесторов, поскольку демонстрирует высокие темпы роста операционных и финансовых показателей. По росту выручки и чистой прибыли Самолет уверенно опережает даже IT- компании (!), став полноценной историей роста на нашем отечественном фондовом рынке.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс