Козлов Юрий

Магнит: аппетит приходит во время еды

- 29 июня 2023, 23:59

- |

🧐 Как мы уже обсуждали с вами на прошлой неделе, инвестиционная история в акциях Магнита после публикации финансовой отчётности за 2022 год и 3m2023 заиграла совершенно другими и куда более позитивными красками!

Краснодарский ритейлер наконец-то вышел из тени, в которой он держался почти год, причём сделал это очень красиво и эффектно. А вдобавок ко всему ещё и объявил о тендерном предложении для акционеров-нерезидентов, который в первоначальном виде предполагал выкуп до 10,2 млн акций (10% акционерного капитала) по цене 2215 руб. за акцию, что означало своеобразный “правительственный дисконт” в районе 50% к текущей цене и 6-месячной средней.

Уже спустя всего неделю после анонсирования этого предложения стало понятно, что спрос со стороны акционеров-нерезидентов оказался очень высокий, да и Магнит с объёмом денежных средств на балансе компании в размере 314,9 млрд руб. легко мог позволить себе при желании нарастить в разы лимит выкупа акций. Что он вчера и сделал, увеличив лимит выкупа акций у нерезидентов почти в три раза — до 29.8%.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

SOKOLOV провёл вторую выплату купонов по своим дебютным облигациям

- 28 июня 2023, 21:52

- |

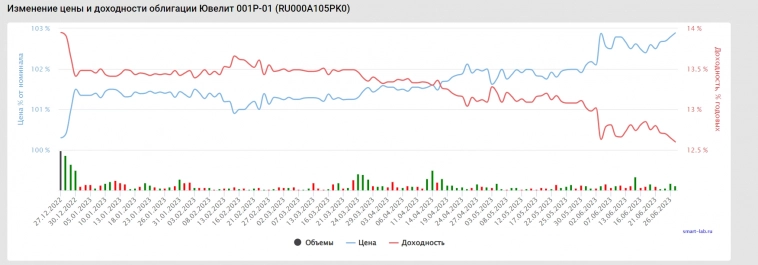

💼 Многие из вас наверняка помнят, как в конце декабря 2022 года свой дебютный выпуск облигаций (RU000A105PK0) разместила на рынке ювелирная сеть SOKOLOV. Тогда я даже посвятил этому событию отдельный пост на Смартлабе, а в конце апреля решил поучаствовать в этой истории своим рублём, купив бумаг на 2/3 размера своего стандартного лота.

С того момента мне ещё ни разу не приходилось жалеть об этой сделке. Более того, я безумно рад, что на тот момент я сумел зафиксировать отличную доходность на уровне 13,3% на ближайшие два с половиной года, и очень рекомендую вам тоже обратить внимание на эти бумаги, учитывая, что доходность и на сегодняшний день находится на весьма привлекательном уровне порядка 12,6%, предлагая щедрую премию к ОФЗ:

💰 Во вторник SOKOLOV выплатил купоны по этим облигациям, которые для дебютного выпуска стали уже вторыми по счёту, ну а для меня, как вы понимаете, первыми. Финансовый директор компании Владимир Дьяконов торжественно прокомментировал это событие:

«Вторая выплата купонов осуществлена в полном объёме в установленный срок. Безупречное выполнение взятых на себя в рамках облигационного займа обязательств и формирование имиджа надёжного эмитента – стратегически важная для нас задача, в контексте планов компании по выходу в публичное поле (IPO)».

( Читать дальше )

На Мосбирже скоро появится много новых эмитентов!?

- 27 июня 2023, 22:03

- |

📣 Министр финансов РФ Антон Силуанов рассказал газете «Известия», что правительственная комиссия по контролю за осуществлением иностранных инвестиций обяжет покупателей иностранных активов размещать на бирже 20% акций купленных компаний. В первую очередь, речь здесь идёт о непубличных компаниях: покупатели таких активов будут делать ПАО этих активов и размещать на бирже не менее 20% акций.

«Тем самым мы планируем стимулировать финансовый рынок, за счёт создания новых возможностей для вложений, в том числе и граждан», — поведал Антон Силуанов.

🏛 Центробанк России ещё в прошлом месяце заявил о том, что данная опция активно обсуждается в Правительстве РФ, и новым владельцам активов нерезидентов предложат разместить от 10% до 20% купленного пакета акций. В итоге мы увидели реализацию этого сценария по верхней границе озвученного диапазона, и это прекрасно.

❗️При этом в Минфине уточнили, что данная мера не затронет акции, сделки с которыми уже совершены. А поскольку львиная доля сделок уже состоялась за последние 12 месяцев, не стоит ожидать значительного притока новых эмитентов на биржу, однако какие-то новые имена мы наверняка всё-таки увидим.

( Читать дальше )

Конференция Смартлаба состоялась!

- 25 июня 2023, 23:39

- |

📈 Я бы мог сказать, что главное событие вчерашнего дня — это субботняя конференция Смартлаба, но случившиеся крайне неожиданные обстоятельства, которые застали меня в поезде на пути в Питер, внесли свои коррективы и несколько омрачили этот день.

А то безумие, которое творилось в обменниках Москвы, когда за один доллар предлагали вплоть до 200 рублей, войдёт в новейшую историю и уже наверное с лихвой переплюнуло события 24 февраля и 21 сентября 2022 года.

Могу сказать совершенно точно: вчерашняя конференция была однозначно омрачена мятежными событиями, за которыми вчера пристально следили не только трейдеры и инвесторы, но и все россияне, даже совершенно не причастные к фондовому рынку. Не хочу рассуждать о политической и военной составляющей этого конфликта, всё-таки наше сообщество «Инвестируй или проиграешь» совершенно не об этом, но риски самого негативного развития событий были очень высоки, и к счастью российским властям всё-таки удалось прийти хоть к какому-то компромиссу, и судя по всему торги в понедельник всё-таки состоятся, а бежать в банкомат за наличкой большой нужды уже и нет.

( Читать дальше )

Дисбалансы на нефтяном рынке будут усиливаться

- 22 июня 2023, 13:52

- |

Вашему вниманию предлагаются наиболее интересные тезисы из этого доклада, с нашими комментариями:

🛢 Электромобили – пока привилегия отдельных стран. На электрокары приходится порядка 14% продаж новых авто в мире, однако их доля в совокупном легковом автопарке составляет всего около 2%. Миру по-прежнему требуется много нефтепродуктов для автотранспорта.

🛢Ошибочность отказа от нефти и газа признают даже те нефтегазовые компании, которые ранее сделали ставку на ускоренный энергопереход, а сейчас откладывают ранее анонсированные цели. К примеру, британская BP в феврале этого года признала, что мир нуждается в углеводородах сильнее, чем изначально рассчитывал менеджмент, и до 2030 года дополнительно инвестирует $8 млрд в новые добывающие мощности.

🛢 Американский доллар ещё долго будет оставаться основным расчетным инструментом и основной резервной валютой. Ослабление глобальной роли доллара началось более 10 лет назад, и наиболее значимый шаг для дедолларизации сделали сами Штаты, используя свою валюту в качестве инструмента санкций.

( Читать дальше )

Потенциал роста АФК Системы зависит от IPO дочек

- 20 июня 2023, 23:47

- |

🧮 АФК Система представила на минувшей неделе свои финансовые результаты за 1 кв. 2023 года. Так, выручка холдинга увеличилась с января по март на +7% (г/г) до 221,1 млрд рублей, при этом бросается в глаза, что по сравнению с 4Q2022 темп роста бизнеса существенно замедлился.

🔸 Выручка МТС увеличилась на +5,8% (г/г) до 139,6 млрд руб., благодаря росту доходов от финтеха и экосистемных сервисов. Менеджмент АФК Система с оптимизмом смотрит в среднесрочную перспективу, считая, что экосистема компании будет генерировать высокий доход, и за счёт будущего IPO МТС Банка можно будет добиться неплохой переоценки бизнеса.

🔸 Продажи Segezha Group сократились на -41,7% (г/г) до 18,7 млрд руб. Эмитент стал заложником геополитики, поскольку лишился высокомаржинального европейского рынка сбыта лесопромышленной продукции. Плюс ко всему, низкие цены на пиломатериалы в Поднебесной оказывают дополнительное давление на экспортную выручку компании. Единственный свет в конце туннеля – девальвация рубля, которая уже сейчас позволяет компенсировать часть экспортных потерь Сегежи.

( Читать дальше )

РУСАЛ будет требовать дивиденды с Норникеля?!

- 20 июня 2023, 11:33

- |

🇺🇦 В минувшем году РУСАЛ лишился поставок алюминиевого сырья из Украины, поскольку местные власти взяли под контроль Николаевский глиноземный завод, собственником которого была российская компания. Из-за геополитики поставки сырья прекратились также и из Австралии. Для производства 1 тонны алюминия требуется 2 тонны глинозема, поэтому РУСАЛу необходимо много сырья. В России нет крупных месторождений бокситов, поэтому их приходится доставлять с зарубежных месторождений РУСАЛа или импортировать из других стран.

⚒ За счёт строительства завода в Ленинградской области РУСАЛ планирует обеспечить до 60% своей потребности в глиноземе в России, сейчас этот показатель составляет 38%.

( Читать дальше )

Торгуем валютой по сигналам Белоусова!

- 18 июня 2023, 16:56

- |

📣 27 декабря 2022 года, когда котировки USD/RUB находились вблизи уровня 70 руб., вице-премьер РФ Андрей Белоусов рассказал журналистам о своём видении ситуации с валютным курсом.

🤵♂️«Крепкий рубль, он свою роль сыграл. Но сейчас мы видим, что в условиях, когда у нас падают доходы компаний и экспорт просаживается, но он у нас не эластичен, если брать нефтяной экспорт, тоже неэластичен к курсу в целом. Доходы экспортеров безусловно проседают. Но я ещё раз говорю, общие доходы проседают. В этих условиях нам нужно, хорошо бы иметь курс рубля 70-80 рублей за доллар», — поведал тогда Андрей Белоусов.

📈 И, надо признать, эти прогнозы в итоге не разошлись с делом: верхняя граница вышеуказанного диапазона была достигнута уже 6 апреля 2023 года, затем мы увидели коррекцию к 75,23 руб. за доллар (и 82,14 руб. к евро), после чего последовал новый виток ослабления рубля.

Как вы знаете, с 14 по 17 июня проходил XXVI Петербургский международный экономический форум (ПМЭФ), в рамках которого Андрей Белоусов озвучил новый ценовой диапазон. И по опыту предыдущих предсказаний российского вице-премьера, я категорически рекомендую вам прислушаться к этим обновлённым цифрам:

( Читать дальше )

CarMoney готовится к IPO

- 16 июня 2023, 07:59

- |

📆 Весной этого года директор департамента по работе с эмитентами Московской биржи Наталья Логинова поведала о том, что биржа ожидает в этом году «около десяти IPO». Намекнув при этом, что с первичным размещением акций могут выйти и компании малой и средней капитализации, которым нужен капитал для роста.

И вот буквально на днях стало известно, что финтех-сервис CarMoney планирует получить листинг на Мосбирже. Центробанк уже успел даже зарегистрировать этот проспект ценных бумаг.

🤵♂️“У компании уже есть опыт привлечения как долгового, так и акционерного финансирования, выход на биржу позволит ей увеличить размер регуляторного капитала и в ближайшие годы кратно нарастить свою долю на рынке обеспеченных займов, — поведал основатель CarMoney Антон Зиновьев.

🚗 Компания специализируется на предоставлении физлицам займов, обеспеченных залогом автомобилей и представлена в 72 регионах России. CarMoney, как технологичный онлайн-сервис, имеет автоматизированную систему обработки заявок, скоринга и выдачи микрозаймов на базе собственной инновационной платформы.

( Читать дальше )

Индекс Мосбиржи обновил 14-месячный максимум

- 13 июня 2023, 22:01

- |

А тем временем индекс Мосбиржи по итогам первой торговой сессии после праздников отметился уверенным ростом на +1,82%, обновив свой 14-месячный максимум и закрывшись на уровне 2757,28 пунктов.

Главным драйвером такой динамики стал слабеющий рубль, который по отношению к американской валюте также обновил свой 14-месячный минимум (совпадение?) и впервые с апреля 2022 года перевалил выше отметки 84 руб.

🧐 Тот факт, что грядущее ослабление рубля — процесс практически неминуемый, нужно уже давно принять за данность.

Именно поэтому акции экспортёров в текущие времена особенно греют наши портфели ростом котировок и дивидендными надеждами, и именно поэтому экспортёры являются сейчас главным двигателем прогресса для индекса Мосбиржи.

Не случайно в списке лидеров по динамике прироста котировок акций сегодня значатся НЛМК, Роснефть, ЛУКОЙЛ, Сегежа, НОВАТЭК, Северсталь, Сургутнефтегаз (ап) и ряд других историй, для которых слабый рубль — это как бальзам на душу.

👉 Добавляем сюда в целом стабильную ситуацию на военном фронте, сезон дивидендных выплат, часть из которых будет неминуемо реинвестирована обратно в фондовый рынок, и получаем в итоге весьма позитивное комбо для дальнейшего роста!

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс