Блог им. Irina_Andersen |Не показывайте этот график президенту Обаме!

- 15 сентября 2016, 17:20

- |

Существует общепризнанное мнение об умеренном развитии экономики США, которая продолжает восстанавливаться после Великой рецессии 2007-2009 годов.

Барак Обама накачал экономику деньгами, но так ли это эффективно? Реальность более жестока, но не стоит расстраивать американского президента.

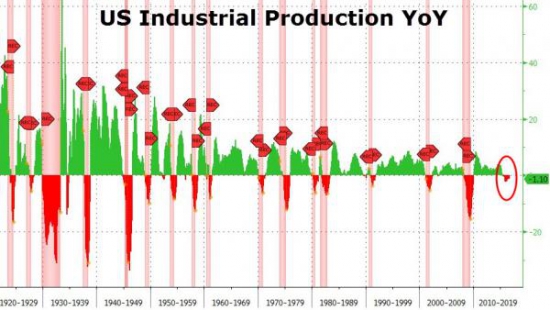

В четверг были опубликованы данные по промышленному производству США за август. Относительно июля показатель сократился на 0,4%. В годовом исчислении все гораздо печальнее – падение 1,1%. Отрицательная динамика г/г наблюдается уже 12-й месяц подряд.

Внимание, это рекорд более чем за 100 лет! Америка никогда не испытывала столь долгого сокращения промпроизводства, не находясь в рецессии!

Все это идет в разрез с высокими уровнями фондового рынка США, поддерживаемого сверхмягкой политикой ФРС.

По материалам Zerohedge

- комментировать

- Комментарии ( 18 )

Блог им. Irina_Andersen |Фед связан по рукам и ногам

- 27 мая 2016, 17:31

- |

Буквально пару недель назад вероятность повышения ставок ФРС по итогам июньского заседания была близка к нулю.

Однако на фоне публикации протоколов предыдущего заседания и «ястребиных» заявлений представителей регулятора вероятность увеличения fed funds rate уже 15 июня приблизилась к 30%.

По мнению Deutsche Bank, обозначенные изменения в риторике носят саморазрушительный характер. Когда представители регулятора начинают сигнализировать о скором повышении ставок, доходности облигаций устремляются выше, доллар укрепляется, а рисковые активы в конечном итоге оказываются под давлением. Таким образом, финансовые условия на рынках ужесточаются. Как результат, ФРС вынуждают отсрочить монетарное ужесточение. Таким образом, возникает замкнутый круг, когда ожидания участников рынка влияют на решения регулятора.

Учитывая, что в текущих условиях укрепление доллара может оказать давление на китайскую валюту и сырьевые рынки, ситуация усложняется. Однако, согласно оценкам Deutsche Bank, в отсутствии шоков со стороны КНР Фед в ближайшее время все же решиться на увеличение процентных ставок. Надо понимать, что пока возможности для монетарного ужесточения в США крайне ограничены, резкого повышения ставок ожидать смысла не имеет.

Блог им. Irina_Andersen |Корпоративная Америка на грани «токсического» долгового кризиса

- 15 апреля 2016, 17:12

- |

Компании США столкнулись со все нарастающей проблемой собственного сочинения. Проблема эта в перспективе может нанести по ним удар.

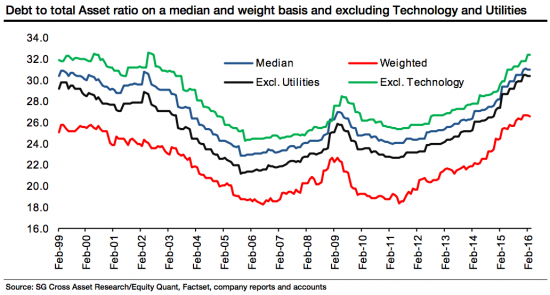

Речь идет о долговой нагрузке. По мнению аналитиков французского банка Societe Generale, огромный объем долга, аккумулированный американскими компаниями за последние 5-6 лет по сверхнизким ставкам, может стать причиной кризисной ситуации.

Использованные средства компании зачастую использовали не слишком эффективно – на сделки M&A и программы buyback по достаточно высоким уровням, а также избыточные инвестиции в нефте- и газодобычу.

Наступает момент расплаты. С одной стороны, в последнее время доходы американских корпораций сокращаются. При этом наиболее острой ситуация представляется как раз в нефтегазовом секторе, который уже начала накрывать волна банкротств.

( Читать дальше )

Блог им. Irina_Andersen |Ставки мировых ЦБ уходят в минус. Почему инвесторы продолжают покупать гособлигации развитых стран?

- 05 апреля 2016, 16:47

- |

Монетарная политика глобальных центробанков не может не впечатлять. Процентные ставки ряда ЦБ уходят во все больший минус.

Речь идет о ЕЦБ, Банке Японии и еще нескольких регуляторах. Более того, тренд на увеличение ставок ФРС уже не выглядит столь однозначным. Риски глобальной финансовой системы делают перспективы монетарного ужесточения в США все более отдаленными.

Подобную ситуацию нельзя расценивать однозначно. Прежде всего, это признак слабости регуляторов, исчерпавших прочие возможности для стимулирования экономик. Более того, отрицательные ставки не выгодны для многих банков, ибо сказываются на их процентной марже. Еще более тяжелой является ситуация для сберегающих лиц.

В целом же смерхмягкая политика глобальных ЦБ скорее выгодна для фондовых активов, так как в отсутствие явных альтернатив инвесторы вынуждены направлять деньги на рынки акций. Более сложной является ситуация для инвесторов в облигации. Однако тут наблюдается парадоксальное явление – несмотря на сверхнизкие и даже отрицательные доходности, госбонды развитых стран продолжают пользоваться популярностью.

( Читать дальше )

Блог им. Irina_Andersen |Участники рынка рассчитывают на нескорое повышение ставок мировых ЦБ

- 02 марта 2016, 13:54

- |

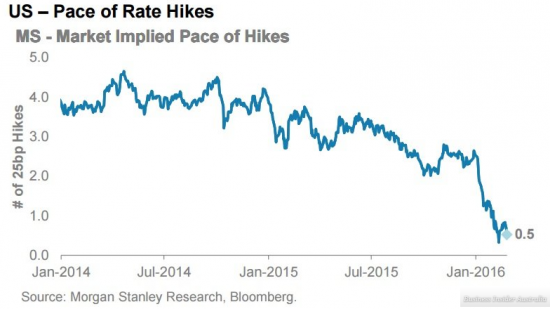

В новой реальности, когда отрицательные процентные ставки в ряде регионов стали скорее нормой, нежели исключением, ожидания относительно перспектив монетарного ужесточения в мировом масштабе стали крайне отдаленными.

Данный феномен с успехом демонстрируют графики от Morgan Stanley, на которых отображаются ожидания участников рынка относительно времени следующего (или первого) повышения ключевых ставок ФРС, ЕЦБ и Банка Англии.Так, новый шаг монетарного ужесточения Федрезерва прогнозируется в среднем не раньше ноября этого года и то с вероятностью чуть выше 50%.

Тем не менее, подобная ситуация является крайне «ястребиной» в сравнении с ожиданиями относительно монетарной политики в еврозоне и Великобритании. Получается, что пока от ЦБ этих регионов ждут снижения процентных ставок, а на начало цикла повышения рассчитывают лишь через 4-5 лет.

( Читать дальше )

Блог им. Irina_Andersen |Названы бенефициары грядущего повышения ставок ФРС

- 15 декабря 2015, 14:34

- |

В среду будут опубликованы итоги двухдневного заседания Федрезерва. Грядущие перспективы будоражат умы инвесторов. Согласно сегменту производных инструментов на ключевую ставку, участники рынка с вероятностью свыше 80% ставят на ее первое повышение уже в декабре.

Нельзя сказать, что это событие, хоть и ожидаемое, слишком уж позитивно для фондового рынка. Однако есть субъекты, для которых монетарное ужесточение Феда является вполне благоприятным событием.

Речь идет о ряде американских банков, структура портфеля которых позволит им получить преимущества даже от небольшого повышения базовой ставки, позитивно сказавшись на доходности кредитно-депозитных операций. Процентная маржа расшириться, принося банкам США дополнительный доход.

В частности, как сообщил, JP Morgan 1%-й рост ставок добавит ему около $3 млрд процентного дохода за 12 месяцев. Citigroup намерен получить $2 млрд, а Bank of America – целых $4,5 млрд.

Конечно, на текущий момент речь может идти лишь о 0,25%-м повышении ключевой ставки. Тем не менее, если экономическая ситуация не ухудшится, то в 2016 году цикл монетарного ужесточения вполне может продолжиться.

В качестве фактора риска можно обозначить тот факт, что увеличение ставок может негативно сказаться на таких видах банковского бизнеса, как инвестиционный и организация сделок на рынке капитала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс