Irina Andersen

Не показывайте этот график президенту Обаме!

- 15 сентября 2016, 17:20

- |

Существует общепризнанное мнение об умеренном развитии экономики США, которая продолжает восстанавливаться после Великой рецессии 2007-2009 годов.

Барак Обама накачал экономику деньгами, но так ли это эффективно? Реальность более жестока, но не стоит расстраивать американского президента.

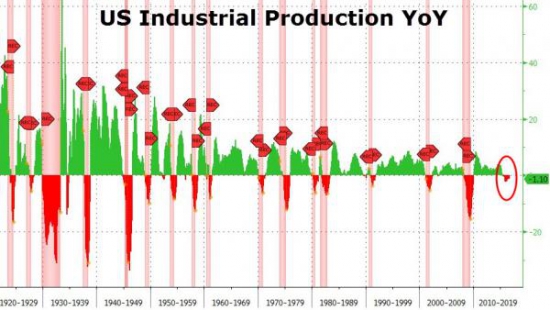

В четверг были опубликованы данные по промышленному производству США за август. Относительно июля показатель сократился на 0,4%. В годовом исчислении все гораздо печальнее – падение 1,1%. Отрицательная динамика г/г наблюдается уже 12-й месяц подряд.

Внимание, это рекорд более чем за 100 лет! Америка никогда не испытывала столь долгого сокращения промпроизводства, не находясь в рецессии!

Все это идет в разрез с высокими уровнями фондового рынка США, поддерживаемого сверхмягкой политикой ФРС.

По материалам Zerohedge

- комментировать

- Комментарии ( 18 )

Национализация в Японии набирает обороты. «Стимулы» могут продлиться вечно

- 18 августа 2016, 17:27

- |

Монетарные стимулы в Японии имеют парадоксальные последствия

Возьмем программу японского ЦБ по выкупу бумаг биржевых фондов ETF. Сделано это было с целью вливания денежных средств на рынки и поддержки фондовых активов. Однако налицо и другой результат: Банк Японии стал крупнейшим акционером 55 компаний.

В итоге, соотношение между фондовыми индексами Nikkei 225 и Topix находится в районе максимума на 17 лет. Связано это с тем, что регулятор сфокусировался на ETF, отражающих именно Nikkei 225.

Напрашивается резонный вопрос: а что же дальше? Теоретически в отдаленной перспективе Банк Японии может начать сворачивать стимулы, распродавая бонды (сейчас пакет сопоставим со 100% ВВП страны) и соответственно бумаги ETF. За этим неизбежно последует падение финансовых активов. Это может означать, что фактически стимулирование может продлиться целую вечность.

По материалам Zerohedge

Страшная тайна S&P 500

- 13 июля 2016, 16:56

- |

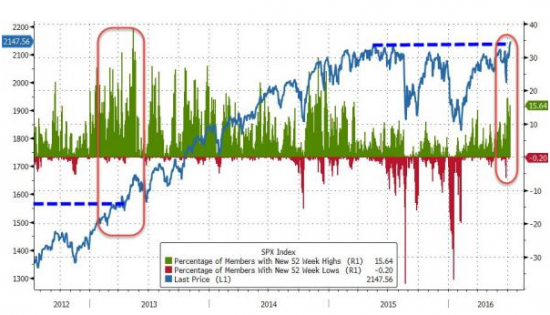

Фондовый рынок США впечатляет. В среду индексы S&P 500 и Dow Jones установили новые исторические максимумы.

Однако при ближайшем рассмотрении все не так однозначно. Пока лишь около 15% компонент S&P 500 находятся на 52-недельных максимумах. Это менее половины 40% наименований, наблюдавшихся при обновлении максимума 2007 года в 2013 году. Таким образом, нынешнее ралли подтверждается не в полной мере.

По материалам сайта Zerohedge

Фед связан по рукам и ногам

- 27 мая 2016, 17:31

- |

Буквально пару недель назад вероятность повышения ставок ФРС по итогам июньского заседания была близка к нулю.

Однако на фоне публикации протоколов предыдущего заседания и «ястребиных» заявлений представителей регулятора вероятность увеличения fed funds rate уже 15 июня приблизилась к 30%.

По мнению Deutsche Bank, обозначенные изменения в риторике носят саморазрушительный характер. Когда представители регулятора начинают сигнализировать о скором повышении ставок, доходности облигаций устремляются выше, доллар укрепляется, а рисковые активы в конечном итоге оказываются под давлением. Таким образом, финансовые условия на рынках ужесточаются. Как результат, ФРС вынуждают отсрочить монетарное ужесточение. Таким образом, возникает замкнутый круг, когда ожидания участников рынка влияют на решения регулятора.

Учитывая, что в текущих условиях укрепление доллара может оказать давление на китайскую валюту и сырьевые рынки, ситуация усложняется. Однако, согласно оценкам Deutsche Bank, в отсутствии шоков со стороны КНР Фед в ближайшее время все же решиться на увеличение процентных ставок. Надо понимать, что пока возможности для монетарного ужесточения в США крайне ограничены, резкого повышения ставок ожидать смысла не имеет.

Клиенты Bank of America избавляются от американских акций

- 11 мая 2016, 17:13

- |

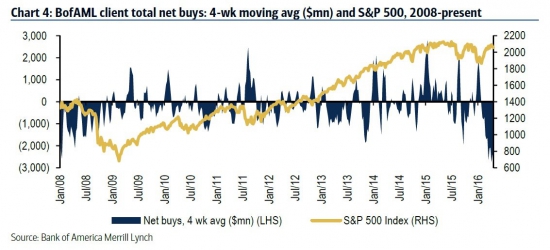

По данным стратегов Bank of America-Merrill Lynch (BAML), клиенты банковской группы продают акции США уже 15 недель подряд.

Подобная ситуация встречается впервые с 2008 года, когда BAML начал агрегировать данные. Статистика впечатляет, учитывая, что в последние восемь лет периодически наблюдались крайне волатильные периоды.

Клиенты продавали как голубые фишки, так и акции компаний малой и средней капитализации. Наибольшие распродажи наблюдались в индустриальном секторе и сегменте материалов.

Конечно, это данные от одного брокера. При этом не учитываются другие факторы, например, активность корпораций путем осуществления программ buyback.

Тем не менее, из статистики этой можно сделать определенные выводы. С одной стороны, мы имеем дело с угрожающим сигналом. С другой, если мыслить «от противного», возможно, продавцов на рынке уже не осталось, и впереди нас ждет ралли.

Бонды с негативными доходностями завоевывают мир

- 04 мая 2016, 16:45

- |

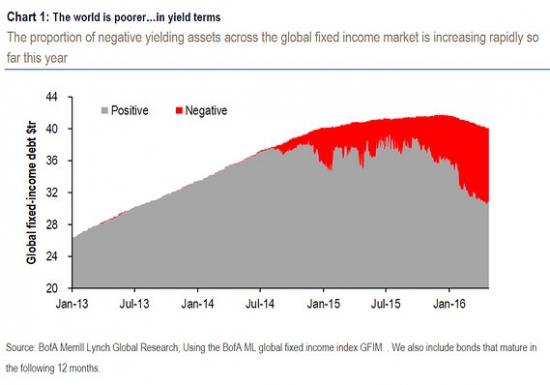

Ситуация, когда владельцы облигаций, по сути, платят за обладание ими, становится все более обыденной. Речь идет о бумагах с отрицательными доходностями.

Согласно оценкам Bank of America, сейчас на долю подобных бондов приходится около 23% мирового рынка облигаций, что намного выше 13%, зафиксированных в начале года.

По мнению аналитиков, число облигаций с отрицательными доходностями продолжит расти, так как мировые ЦБ будут проводить сверхмягкую монетарную политику. Прежде всего, речь идет о еврозоне и Японии.

В связи с уменьшением числа интересных вариантов на облигационном рынке инвесторы все чаще обращаются к высокорисковым спекулятивным бондам, оказывая давление на их доходность. Подобная ситуация выгодна для фондового рынка как реальной альтернативы облигационному.

Корпоративная Америка на грани «токсического» долгового кризиса

- 15 апреля 2016, 17:12

- |

Компании США столкнулись со все нарастающей проблемой собственного сочинения. Проблема эта в перспективе может нанести по ним удар.

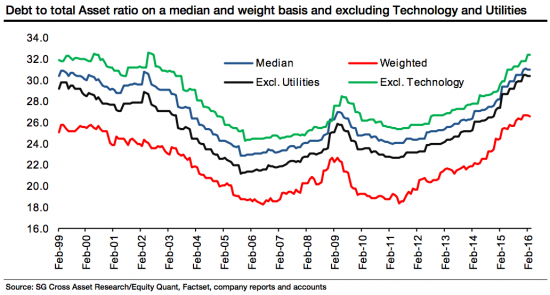

Речь идет о долговой нагрузке. По мнению аналитиков французского банка Societe Generale, огромный объем долга, аккумулированный американскими компаниями за последние 5-6 лет по сверхнизким ставкам, может стать причиной кризисной ситуации.

Использованные средства компании зачастую использовали не слишком эффективно – на сделки M&A и программы buyback по достаточно высоким уровням, а также избыточные инвестиции в нефте- и газодобычу.

Наступает момент расплаты. С одной стороны, в последнее время доходы американских корпораций сокращаются. При этом наиболее острой ситуация представляется как раз в нефтегазовом секторе, который уже начала накрывать волна банкротств.

( Читать дальше )

Ставки мировых ЦБ уходят в минус. Почему инвесторы продолжают покупать гособлигации развитых стран?

- 05 апреля 2016, 16:47

- |

Монетарная политика глобальных центробанков не может не впечатлять. Процентные ставки ряда ЦБ уходят во все больший минус.

Речь идет о ЕЦБ, Банке Японии и еще нескольких регуляторах. Более того, тренд на увеличение ставок ФРС уже не выглядит столь однозначным. Риски глобальной финансовой системы делают перспективы монетарного ужесточения в США все более отдаленными.

Подобную ситуацию нельзя расценивать однозначно. Прежде всего, это признак слабости регуляторов, исчерпавших прочие возможности для стимулирования экономик. Более того, отрицательные ставки не выгодны для многих банков, ибо сказываются на их процентной марже. Еще более тяжелой является ситуация для сберегающих лиц.

В целом же смерхмягкая политика глобальных ЦБ скорее выгодна для фондовых активов, так как в отсутствие явных альтернатив инвесторы вынуждены направлять деньги на рынки акций. Более сложной является ситуация для инвесторов в облигации. Однако тут наблюдается парадоксальное явление – несмотря на сверхнизкие и даже отрицательные доходности, госбонды развитых стран продолжают пользоваться популярностью.

( Читать дальше )

Третий пузырь угрожает экономике Китая

- 31 марта 2016, 17:06

- |

Ситуацию в Поднебесной нельзя назвать стабильной.

Первым лопнул пузырь в сегменте недвижимости. Затем прошлым летом взорвался фондовый рынок КНР, и регуляторам пришлось принять множество шагов для стабилизации ситуации. Сейчас возник новый повод для беспокойства – третий пузырь.

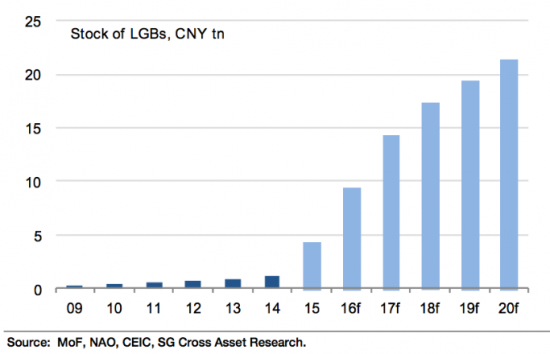

Речь идет о кредитном сегменте, в особенности о корпоративных бондах, который взлетел за последний год. Как сформировался очередной пузырь? Дело в том, что когда китайский фондовый рынок обвалился, деньги с этого рынка перетекли в долговой сегмент. Особенно этому обрадовались проблемные компании с высокой долговой нагрузкой. В 2015 году эмиссия корпоративных облигаций увеличилась на 21%, а к концу года общий объем рынка составил 21,6% от размера ВВП по сравнению с 18,4% в 2014 году. Тем временем, рынок муниципальных бондов растет экспоненциально.

Настораживает тот факт, что спрос на спрос облигации при этом ослабевает, особенно среди иностранных инвесторов.

( Читать дальше )

Китай заявляет о стабильности юаня. Так ли это на самом деле?

- 24 марта 2016, 14:18

- |

Китайская валюта останется стабильной, заявил в четверг премьер госсовета КНР Ли Кэцян.

Чиновник отметил, что предпосылок для долгосрочного ослабления юаня не существует. Кроме того, девальвация китайской валюты не поможет предприятиям Поднебесной стать более конкурентоспособными.

Подобные заявления уже наблюдались в феврале, когда глава Народного банка Китая отметил, что целью регулятора является поддержание стабильности валюты страны на равновесном уровне.

Ранее инвесторы опасались резкой девальвации юаня. Однако в последние недели рынки успокоились, и настроения инвесторов, на первый взгляд, изменились. С середины января валюта КНР заметно укрепилась против доллара.

Однако если посмотреть на динамику юаня против корзины валют, включающей евро, йену, фунт стерлингов и австралийский доллар и пр., то налицо иная ситуация. В подобном контексте за последние четыре месяца китайская валюта заметно ослабла.

( Читать дальше )

теги блога Irina Andersen

- Apple

- bank of america

- buyback

- Citigroup

- JPMorgan

- Morgan Stanley

- Nikkei 225

- S&P 100

- S&P500

- tesla motors

- treasures

- американские акции

- Банк Англии

- банк Японии

- банки США

- БКС Экспресс

- гособлигации

- доллар

- ЕЦБ

- Китай

- мировые ЦБ

- Нефть

- нефть в рублях

- Обама

- Облигации

- опционы

- отчетность

- промышленное производство

- процентные ставки

- пузырь

- рецессия

- рубль

- рынок США

- Саудовская Аравия

- сша

- США БЕЗРАБОТИЦА

- фондовый рынок сша

- ФРС

- юань

- Япония