Блог им. Irina_Andersen |Не показывайте этот график президенту Обаме!

- 15 сентября 2016, 17:20

- |

Существует общепризнанное мнение об умеренном развитии экономики США, которая продолжает восстанавливаться после Великой рецессии 2007-2009 годов.

Барак Обама накачал экономику деньгами, но так ли это эффективно? Реальность более жестока, но не стоит расстраивать американского президента.

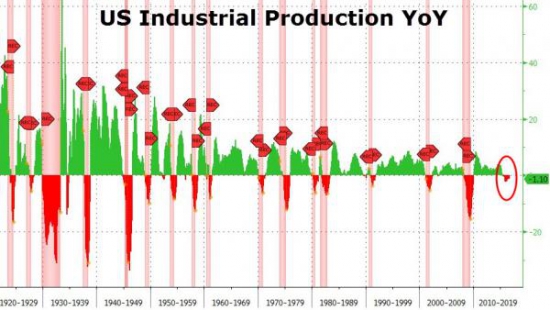

В четверг были опубликованы данные по промышленному производству США за август. Относительно июля показатель сократился на 0,4%. В годовом исчислении все гораздо печальнее – падение 1,1%. Отрицательная динамика г/г наблюдается уже 12-й месяц подряд.

Внимание, это рекорд более чем за 100 лет! Америка никогда не испытывала столь долгого сокращения промпроизводства, не находясь в рецессии!

Все это идет в разрез с высокими уровнями фондового рынка США, поддерживаемого сверхмягкой политикой ФРС.

По материалам Zerohedge

- комментировать

- Комментарии ( 18 )

Блог им. Irina_Andersen |Фед связан по рукам и ногам

- 27 мая 2016, 17:31

- |

Буквально пару недель назад вероятность повышения ставок ФРС по итогам июньского заседания была близка к нулю.

Однако на фоне публикации протоколов предыдущего заседания и «ястребиных» заявлений представителей регулятора вероятность увеличения fed funds rate уже 15 июня приблизилась к 30%.

По мнению Deutsche Bank, обозначенные изменения в риторике носят саморазрушительный характер. Когда представители регулятора начинают сигнализировать о скором повышении ставок, доходности облигаций устремляются выше, доллар укрепляется, а рисковые активы в конечном итоге оказываются под давлением. Таким образом, финансовые условия на рынках ужесточаются. Как результат, ФРС вынуждают отсрочить монетарное ужесточение. Таким образом, возникает замкнутый круг, когда ожидания участников рынка влияют на решения регулятора.

Учитывая, что в текущих условиях укрепление доллара может оказать давление на китайскую валюту и сырьевые рынки, ситуация усложняется. Однако, согласно оценкам Deutsche Bank, в отсутствии шоков со стороны КНР Фед в ближайшее время все же решиться на увеличение процентных ставок. Надо понимать, что пока возможности для монетарного ужесточения в США крайне ограничены, резкого повышения ставок ожидать смысла не имеет.

Блог им. Irina_Andersen |Клиенты Bank of America избавляются от американских акций

- 11 мая 2016, 17:13

- |

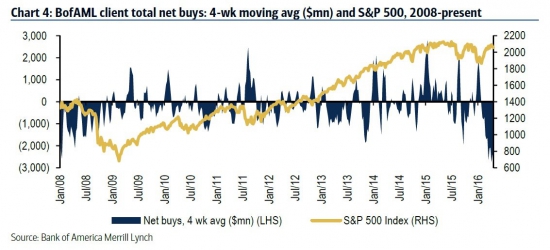

По данным стратегов Bank of America-Merrill Lynch (BAML), клиенты банковской группы продают акции США уже 15 недель подряд.

Подобная ситуация встречается впервые с 2008 года, когда BAML начал агрегировать данные. Статистика впечатляет, учитывая, что в последние восемь лет периодически наблюдались крайне волатильные периоды.

Клиенты продавали как голубые фишки, так и акции компаний малой и средней капитализации. Наибольшие распродажи наблюдались в индустриальном секторе и сегменте материалов.

Конечно, это данные от одного брокера. При этом не учитываются другие факторы, например, активность корпораций путем осуществления программ buyback.

Тем не менее, из статистики этой можно сделать определенные выводы. С одной стороны, мы имеем дело с угрожающим сигналом. С другой, если мыслить «от противного», возможно, продавцов на рынке уже не осталось, и впереди нас ждет ралли.

Блог им. Irina_Andersen |Корпоративная Америка на грани «токсического» долгового кризиса

- 15 апреля 2016, 17:12

- |

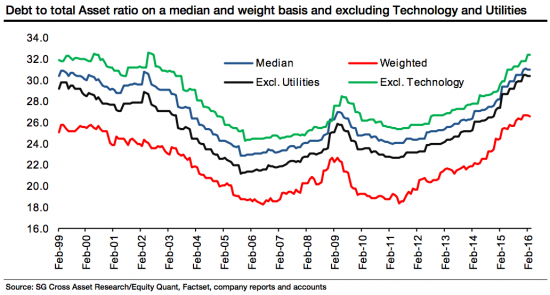

Компании США столкнулись со все нарастающей проблемой собственного сочинения. Проблема эта в перспективе может нанести по ним удар.

Речь идет о долговой нагрузке. По мнению аналитиков французского банка Societe Generale, огромный объем долга, аккумулированный американскими компаниями за последние 5-6 лет по сверхнизким ставкам, может стать причиной кризисной ситуации.

Использованные средства компании зачастую использовали не слишком эффективно – на сделки M&A и программы buyback по достаточно высоким уровням, а также избыточные инвестиции в нефте- и газодобычу.

Наступает момент расплаты. С одной стороны, в последнее время доходы американских корпораций сокращаются. При этом наиболее острой ситуация представляется как раз в нефтегазовом секторе, который уже начала накрывать волна банкротств.

( Читать дальше )

Блог им. Irina_Andersen |Найдена новая угроза для мировой экономики

- 09 февраля 2016, 16:06

- |

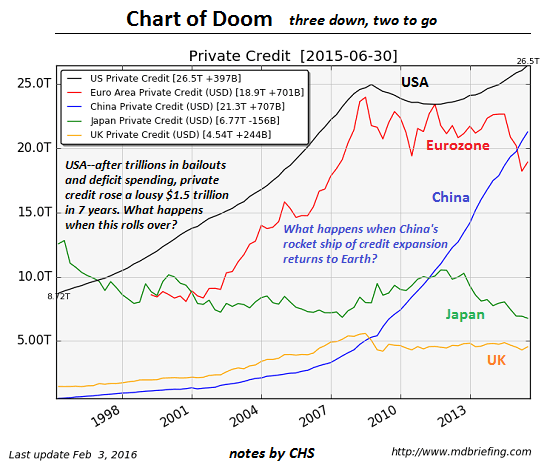

Наткнулась на интересный график. На нем видно, что уровень задолженности частного сектора в США и Китае неуклонно нарастает, а в еврозоне, Великобритании и Японии уже начал сокращаться.

Авторы диаграммы делают вывод о том, что в случае схлопывания кредитного бума в первых двух странах, мы можем видеть глобальную рецессию. Впрочем, это лишь один из факторов, возможны и другие варианты...

Блог им. Irina_Andersen |Рынок труда США может «сбавить обороты» в этом году

- 04 февраля 2016, 17:38

- |

Последние годы американский рынок труда неплохо восстанавливался.

В декабре экономика США прибавила 292 тыс. рабочих мест, а уровень безработицы составил 5%. В целом за последние три месяца 2015 года рост non-farm payrolls в среднем был равен 284 тыс. Все это не могло не радовать ФРС, которая аргументировала первое с 2006 года повышение ставок в декабре неплохим состоянием в сегменте занятости и безработицы.

Однако в этом году ситуация может измениться. Один из индикаторов прямо сигнализирует об этом. Дело в том, недавний опрос специалистов по выдаче кредитов в США (Senior Loan Officer Opinion Survey) продемонстрировал ужесточение условий кредитования. Таким образом, бизнес начинает испытывать большие сложности с фондированием, что может негативно сказаться на найме персонала.

На нижеприведенном графике представлена картина, на которой видно, что результаты опроса во многих случаях являются опережающим индикатором ситуации на рынке труда США.

( Читать дальше )

Блог им. Irina_Andersen |Сезон отчетности в США может порадовать инвесторов

- 14 января 2016, 12:11

- |

Новый год стартовал в крайне негативном ключе для американского рынка акций. Однако не все потеряно.

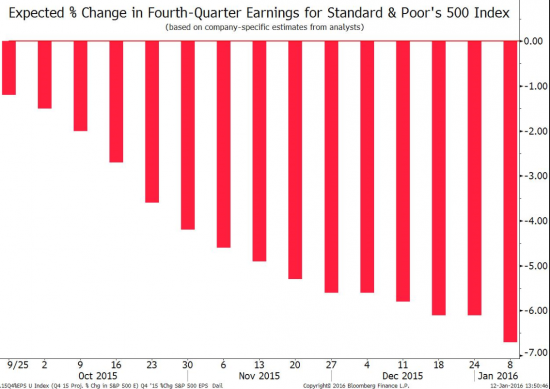

На днях стартовал сезон публикации корпоративной отчетности в США. По мнению стратега Morgan Stanley Адама Паркера, оценки прибыли американских компаний на 4-й кв. меняются в соответствии со стандартной для последних периодов модели. В итоге, результаты корпораций США могут превзойти консенсусы аналитиков, создав благоприятную базу для фондового рынка.

На приведенном ниже графике представлена эволюция оценок динамики консолидированной прибыли компаний S&P 500 на 4-й кв. Из диаграммы видно, что прогноз последовательно снижался.

Согласно последней оценке от Bloomberg, аналитики в среднем ожидают сокращения сводной eps на 6,7%. Главным является то, что на 3-й кв. эксперты прогнозировали сокращение показателя на 6,9%, а на 2-й кв. – на 6,5%. В итоге, материализовалось лишь 3,1% и 1,7% соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс