Блог им. InveStory |📊 За какой инфляцией следить и почему это важно?

- 19 декабря 2024, 23:08

- |

Когда обсуждается ключевая ставка ЦБ, то и дело обсуждается тема инфляции. В этой связи сделаем небольшой ликбез перед завтрашним заседанием ЦБ РФ.

Инфляция — это скорость, с которой дорожают товары и услуги. За неделю с 10 по 16 декабря темпы роста цен в России замедлились: если раньше цены росли на 0.48% за неделю, теперь на 0.35%. Казалось бы, хорошая новость. Но в реальности всё сложнее.

Смотрим шире: за четыре недели инфляция почти не изменилась — вместо 1.71% теперь 1.69%. Это всё ещё высокий уровень, который трудно игнорировать. А если посмотреть на годовые цифры, ситуация ещё тревожнее: цены с начала года выросли на 9.14%, тогда как в прошлом году за тот же период было 7.42%. Значит, товары и услуги дорожают быстрее, чем год назад.

Но самое интересное — это инфляционные ожидания населения. По данным опросов, инфляционные ожидания россиян в декабре выросли до 13.9% — это максимум за весь 2024 год. Люди считают, что цены будут продолжать расти, причём быстрее, чем сейчас. Оценка уже произошедшего роста цен тоже ухудшилась: теперь люди думают, что цены выросли в среднем на 15.9% (в ноябре было 15.3%).

( Читать дальше )

- комментировать

- 426

- Комментарии ( 1 )

Блог им. InveStory |Обрушит ли экономику России нефтяное эмбарго ЕС?

- 17 мая 2022, 17:22

- |

Евросоюз продолжает обсуждать введение эмбарго на российскую нефть, но страны пока не пришли к согласию. Венгрия и Словакия сопротивляются, политологи и эксперты указывают на последствия эмбарго для самого ЕС.

И всё же: что будет, если эмбарго введут? Насколько Россия зависит от экспорта нефти в ЕС? Ответы на эти вопросы — в нашей статье.

Энергетическая взаимозависимость ЕС и России

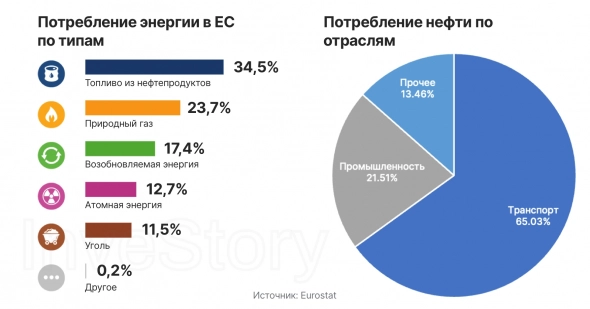

Евросоюз импортирует примерно 97% потребляемой сырой нефти и покрывает собственными силами лишь 3% потребления. Каждая четвертая бочка нефти, или 25% импорта нефти в ЕС, приходится на Россию.

Как видно из графика ниже, больше трети потребления энергии в ЕС приходится на нефть и нефтепродукты. По отраслям больше всего нефти «кушает» транспорт, за ним следуют промышленность и прочие категории.

( Читать дальше )

Блог им. InveStory |В эту рецессию сырьевые акции могут стать защитными - почему?

- 02 мая 2022, 14:31

- |

На прошлой неделе США впервые после пандемии отчитались о падении квартального ВВП. Ещё один квартал с отрицательным или нулевым ростом ВВП — и происходящее в американской экономике можно будет официально назвать рецессией.

В связи с этим уже сейчас нужно озаботиться о том, чтобы подобрать варианты для защиты своего портфеля. Одной из необычных опций могут послужить акции компаний, завязанных на сырьевые ресурсы. Акции сырьевиков обычно считаются проциклическими, то есть инвестировать в них стоит в самый разгар экономического цикла. Тем не менее, структурный дефицит большинства сырьевых ресурсов означает, что в ближайшие годы вне зависимости от фазы экономического цикла спрос на сырьё будет превышать предложение. Это фактически наделяет сырьевые акции «защитными» свойствами.

Запасов на всех не хватит

( Читать дальше )

Блог им. InveStory |Ключевая ставка - 14%

- 30 апреля 2022, 13:40

- |

ЦБ ожидает инфляцию в 18-23% по итогам года и не готов дальше пытаться задавливать эти показатели ценой еще большего снижения экономической активности. Напротив, Центробанк видит пространство для дальнейшего снижения ключевой ставки в 2022 году — средняя ключевая ставка по итогам года ожидается на уровне 12.5-14% (фактическая средняя с начала года по сегодняшний день — 14.1%).

Более того, средняя ключевая ставка в период с 4 мая до конца года прогнозируется в диапазоне 11.7-14%. Это говорит о том, что ЦБ рассматривает как вариант оставить ставку на уровне 14% до конца года, так и опускать до 10% во второй половине года (вероятно, уже осенью). Впрочем, ожидания по средней ставке на уровне 9-11% на 2023 год говорят о предпочтительности нейтрального варианта со ставкой 11-12% на конец текущего года.

( Читать дальше )

Блог им. InveStory |Инфляция в США снижается?

- 16 сентября 2021, 16:21

- |

Уже второй месяц данные по CPI (потребительская инфляция) показывают замедление роста инфляции, в этот раз рост заметно хуже прогнозов. Напомним, что CPI бывает двух видов — Headline CPI и Core CPI. Отличие Headline от Core в том, что в Headline учитывается еда и топливо, в Core — не учитывается. Core считается менее волатильным показателем инфляции, но мы прокомментируем оба.

Headline CPI: еда (+0.40 п.п) и топливо (+1.98 п.п) продолжают заметно расти, по остальным статьям рост скромный (в пределах 0.10 п.п).

Core CPI: слабее ожиданий из-за цен на подержанные автомобили. С апреля по июнь именно подержанные машины давали наиболее сильный рост в Core CPI, в среднем на +0.35 п.п. Но данные за июль и август уже совсем другие: +0.01 п.п и -0.07 п.п соответственно. Тем временем цены на новые автомобили продолжают расти (+1.2%) из-за острого дефицита чипов.

( Читать дальше )

Блог им. InveStory |S&P 500 удвоился со дна - самое быстрое ралли со времён Второй мировой.

- 17 августа 2021, 13:44

- |

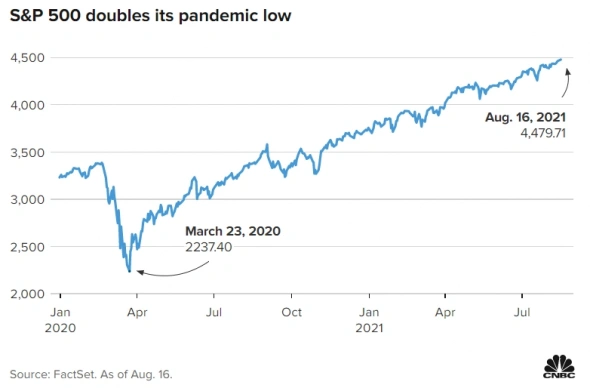

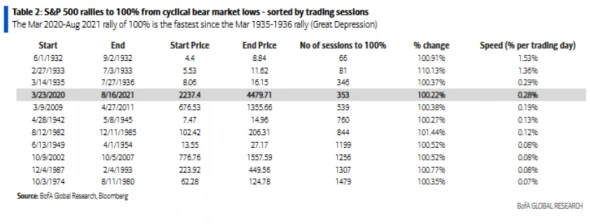

На этой неделе произошло знаменательное событие — S&P 500 удвоился со своего пандемического минимума в 2237.4, куда он опустился 23 марта 2020 года после падения на 34%. Вчера рынок закрылся на отметке 4479.4 или на 100.2% выше.

Примечательно то, что это самое быстрое ралли со времён Второй мировой войны. В этот раз рынку понадобилось всего 354 торговых сессии. Для сравнения предыдущий рекорд принадлежит финансовому кризису 2008-9 года. В тот раз 9 марта 2009 S&P 500 упал до 676.53 и удвоился только 27 апреля 2011 или 540 торговых сессий спустя.

( Читать дальше )

Блог им. InveStory |Отчет по рынку труда в США - главное событие недели

- 06 августа 2021, 09:47

- |

Многочисленные выступления членов ФРС сумели убедить инвестиционное сообщество в том, что рост инфляции является временным и причина этому — открытие экономики. Первые значительные данные по индексу потребительских цен в США ('CPI') вышли 12 мая, рост продолжился и в следующие месяцы. При этом пик по инфляционным ожиданиям был достигнут 17 мая. С тех пор доходность 10-летних государственных облигаций США начала свой нисходящий тренд и в моменте была ниже 1.20%.

Вывод — единственный показатель, способный развернуть доходности вверх на текущий момент, это улучшение рынка труда. Вместе с этим должен последовать новый виток роста в циклических/стоимостных акциях — то есть преобладание Russell2000 перед индексами Nasdaq и S&P500.

Сегодня выходят данные по рынку труда в США за июль 2021г — в 15:30 по московскому времени. Консенсус прогноз аналитиков составляет +880 тыс. новых рабочих мест — даже с учетом подобных 'хороших данных' (в прошлом месяце было +850 тыс.), рынок труда будет далек от полного восстановления ~на 5.84 млн. американцев, которые остаются без работы по сравнению с уровнем до-пандемии.

( Читать дальше )

Блог им. InveStory |Облигации: особенности российского рынка

- 05 августа 2021, 12:54

- |

Как и в случае с акциями, при покупке облигаций важно понимать не только положение дел конкретной компании, но и состояние рынка в целом. Вот что следует знать инвестору:

1. Рынок перестал бояться инфляции. Уверенные действия по ужесточению ДКП вселили надежду в инвесторов и доходность 10-летних ОФЗ опустилась ниже 7% — инвесторы верят в то, что инфляция не станет долгосрочным явлением. Вслед за этим может снизиться популярность облигаций с плавающим купоном, спрос на которые рос в первой половине года.

2. Доходность надёжных корпоративных эмитентов обычно не превышает 8%, независимо от срока погашения. Бывают и исключения, но для этого надо хорошо понимать компанию, рынок на котором она работает и её риски.

Почему это важно: без глубокого знания рынка очень сложно найти надёжные облигации с доходностью выше 8%.

3. В диапазоне 8-10% доходности есть не больше 15 эмитентов, интересных по соотношению доходность/риск. Большая часть из них представлена представителями довольно узких рынков или застройщиками.

( Читать дальше )

Блог им. InveStory |Медь - выход из консолидации

- 27 июля 2021, 18:36

- |

Заседание ФРС 16 июня стало триггером к коррекции сырья и циклических акций. Медь как основной индикатор экономического роста и восстановления экономики ушла в боковик: падение с максимумов в начале мая достигало 16%. И вот спустя месяц случилось знаковое событие — резким импульсом почти на +4% вновь начался рост. На сцену сразу вышел Китай как основной потребитель и в очередной раз объявил о продаже 30 тыс. тонн меди из госрезервов «в рамках мер по сдерживанию роста цен на сырье» — капля в море с учетом годового мирового предложения ~20-21 млн. тонн.

Как отыграть рост меди?

Наш топ-пик — это компания Freeport-McMoRan Inc. (тикер: FCX), топ-3 крупнейший производитель меди и золота в мире.

▪️ при сохранении цены на металл около текущих уровней ($4.00/lb — $5.00/lb), компания получит сверхприбыль уже по итогам 2021 года (ожидания ~$11 млрд. EBITDA в 2021г против $4.2 млрд. в 2020 году — рост 2.6x);

▪️ есть существенный потенциал в росте добычи меди и золота, когда индонезийский рудник Grasberg выйдет на полную мощность (2022г);

▪️ компания активно гасит долг (net debt / ebitda = 0.4x по итогам 2кв 2021г против 3.5х во 2кв 2020г);

— дивиденды $0.30 / на акцию в год (~0.82% к текущей цене) + опция на их рост до 50% FCF по итогам достижения целей по гашению долга (то есть уже по итогам 2021 года), то есть ~$1.8 / на акцию (по прогнозам самой компании по FCF 2021г) или около 5% к текущей цене;

▪️ EV/EBITDA 2021E ~6x, что предполагает существенный дисконт к сектору.

( Читать дальше )

Блог им. InveStory |Циклические акции ещё актуальны - вот почему

- 20 июля 2021, 21:06

- |

Вчера инвесторы принялись распродавать акции из разряда “value” — несмотря на то, что падало всё, банкам, ритейлу, авиакомпаниям и сырьевикам досталось больше других. В прошлом посте мы говорили о том, что продолжаем ставить на циклические сектора с фокусом на Америку — по трём причинам:

1. Мы всё ещё в начале нового экономического цикла. Пролив акций и резкое падение десятилетних гособлигаций США до уровней 1.20% и ниже было бы логичным для позднего цикла в экономике, однако сейчас в лучшем случае только заканчивается начальный период нового цикла. После 2021 года резкий восстановительный рост в США закончится, и наступит период пусть и не очень высокого, но главное - стабильного роста. Для этого есть все предпосылки: масштабный инфраструктурный план, высокая доля сбережений у американцев, а также продолжающееся стимулирование американской экономики, которое не будет резко сворачиваться до тех пор, пока не восстановится рынок труда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс