Блог им. Geolog72 |Операционные результаты ММК за IV кв. 2023 г. Покупать акции?

- 26 января 2024, 17:10

- |

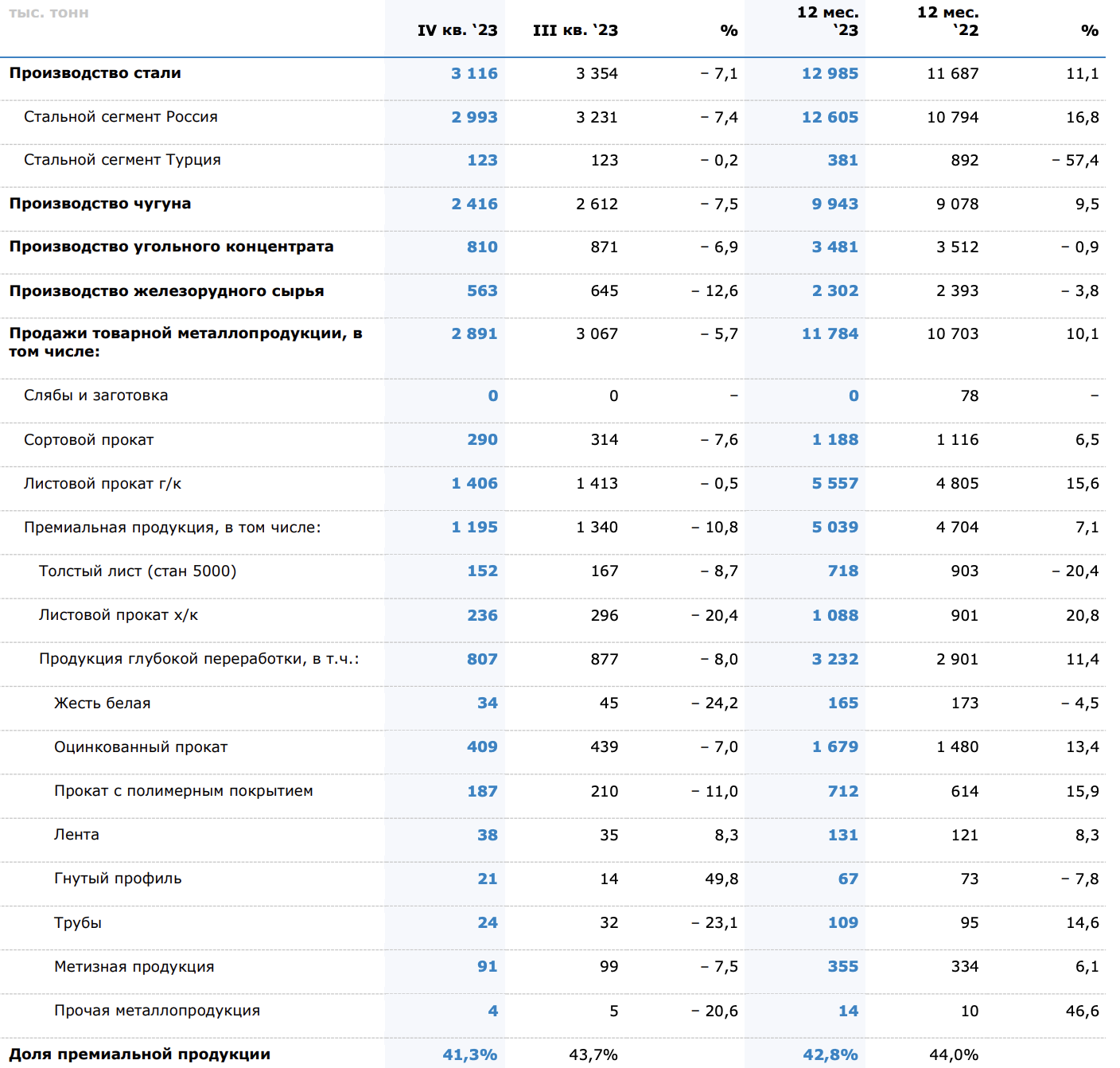

Выплавка чугуна ожидаемо снизилась на 7,5% по сравнению с III кв. 2023 г. – до 2416 тыс. тонн на фоне плановых ремонтных работ на магнитогорском заводе. Производство стали сократилось на 7,1% относительно предыдущего квартала и составило 3116 тыс. тонн в связи с ремонтом конвертера на магнитогорской площадке.

В результате чего, продажи металлопродукции за квартал снизились на 5,7% по сравнению с III кв. 2023 г. – до 2891 тыс. тонн. Продажи премиальной продукции упали на 10,8% – до 1195 тыс. тонн, в связи со снижением продаж х/к проката и проката с покрытием на фоне капитальных ремонтов в прокатном переделе. Доля премиальной продукции в портфеле продаж сократилась до 41,3%.

Тем не менее, цены на металлопродукцию выросли. Таким образом, ММК производит и продаёт меньше, зарабатывая больше за счёт роста цен. Более того, если рассматривать производственные показатели и продажи год к году — они выросли.

В связи с этим, ждём сильные финансовые показатели за IV кв. 2023 г., если не будет переоценок по итогам года. В I кв. 2024 г. ММК ждёт сезонного замедления строительной активности на внутреннем рынке. В целом по году, металлург ожидает охлаждение спроса в жилищном строительстве. Это связано с ростом процентных ставок и увеличением первоначального взноса по льготной ипотеке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Простые инвесторы не смогут стать "квалами"?

- 24 января 2024, 14:54

- |

Сегодня стало известно, что Банк России планирует повысить минимальный порог денежных средств на брокерских счетах для квалифицированных инвесторов.

Планирует повысить имущественный ценз для получения статуса квалифицированного инвестора с 1 января 2025 г. будет повышен в 2 раза — с 6 млн руб. до 12 млн руб. С 1 января 2026 г. планируется его повысить уже до 24 млн руб.

Напомню, это уже обсуждалось в 2022 г., тогда ЦБ предлагал увеличить до 30 млн руб. размер капитала необходимого, чтобы стать квалифицированным инвестором. Одновременно с этим, пересмотреть требования к формированию этого капитала. А также, пересмотреть пределы доступных «плечей» и ввести правило уведомлять о рисках торговли с привлечением заемной суммы.

Таким образом, у вас остался год, чтобы стать квалифицированным инвестором. Учитывая то, что у большинства розничных инвесторов счета менее 1 млн руб., статус получат единицы.

Пока предложенные Центробанком меры на стадии разработок, сохраняются прежние условия получения статуса. Более того, получив сейчас нужную квалификацию, инвестор сохранит ее и в новых условиях.

( Читать дальше )

Блог им. Geolog72 |Что мы делали сегодня в подписке? Совкомбанк и Россети Центр и Приволжье

- 23 января 2024, 20:24

- |

Привет, трейдеры и инвесторы!

Традиционно написал утренний обзор по рынку, поделился мыслями перед открытием торгов. Сегодня был активный день на рынке несмотря на то, что глобально российский рынок находится в боковике. Время работает на среднесрочный портфель.

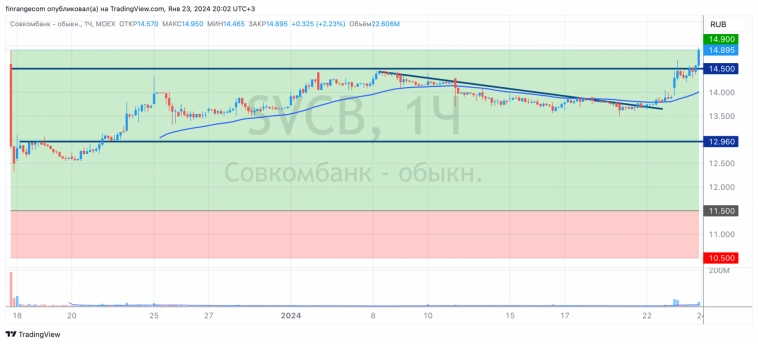

– Совкомбанк закрывали частями, средняя цена составила 14,67 руб. Доходность позиции достигла почти +30% за 39 дней с учётом праздников. Покупали на IPO, так как по нашим оценкам, форвардный P/E банка был на уровне 2-х годовых прибылей – это очень дёшево! При этом, у него самая высокая рентабельность капитала в секторе.

( Читать дальше )

Блог им. Geolog72 |Результаты портфелей на рынке РФ за 1-12 января 2024 г.

- 21 января 2024, 17:07

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 156 861,60 руб.

- Результат за неделю -9660,99 руб.

- Доходность портфеля: +169,61%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой неделе попали в серию убыточных сделок. Рынок уходит в консолидацию. В такой стадии рынка бывает повышенная волатильность в акциях, ложные пробои и т.д. Тем не менее, кто следует риск- и мани- менеджменту по-прежнему в плюсе.

Если брать суммарно последнюю прибыльную серию сделок и убыточную, то суммарная доходность по ним +53% (если бы вы выделяли на каждую спекулятивную сделку 10%, то были в плюсе). А если учитывать риск- и мани- менеджмент, объём позиции и размер стопов, то прибыли у нас по этим двум сериям +171370 руб.

( Читать дальше )

Блог им. Geolog72 |Наблюдение за рынком РФ: Магнит в лидерах роста

- 19 января 2024, 17:17

- |

Сегодня российский рынок акций продолжает снижаться, распродают широким фронтом на фоне укрепления рубля. Валютная пара USD/RUB вновь перешла к снижению, текущий курс 88,22 руб. за доллар.

Акции Магнита сегодня растут против рынка более чем на 2%. Сегодня стало известно, что ФАС разрешил Магниту купить 33% дальневосточного ритейлера «Самбери». Таким образом, продолжает экспансию, скупая региональных конкурентов.

Кроме этого, компания сообщила о завершении выкупа акций у нерезидентов в размере 29,7% акций с дисконтом почти 70%. Ждём погашения акций или SPO? В любом, случае, это положительно скажется положительно на прибыли на акцию. С одной стороны за счёт снижения количества акций, с другой стороны за счёт финансовых доходов от продажи акций в рынок.

С технической точки зрения, акции Магнита пробили уровень 6900 руб. и закрепились над ним. Далее котировки могут пойти на 8000 руб. – это следующий уровень сопротивления.

Напомним, ранее мы покупали акции Магнита около 5300 руб. на 15% от среднесрочного портфеля. Сейчас мы с подписчиками Finrange Premium продолжаем держать акции в размере 5% от портфеля.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сбера за 12 мес. 2023 г. по РСБУ. Держать ли акции?

- 17 января 2024, 13:32

- |

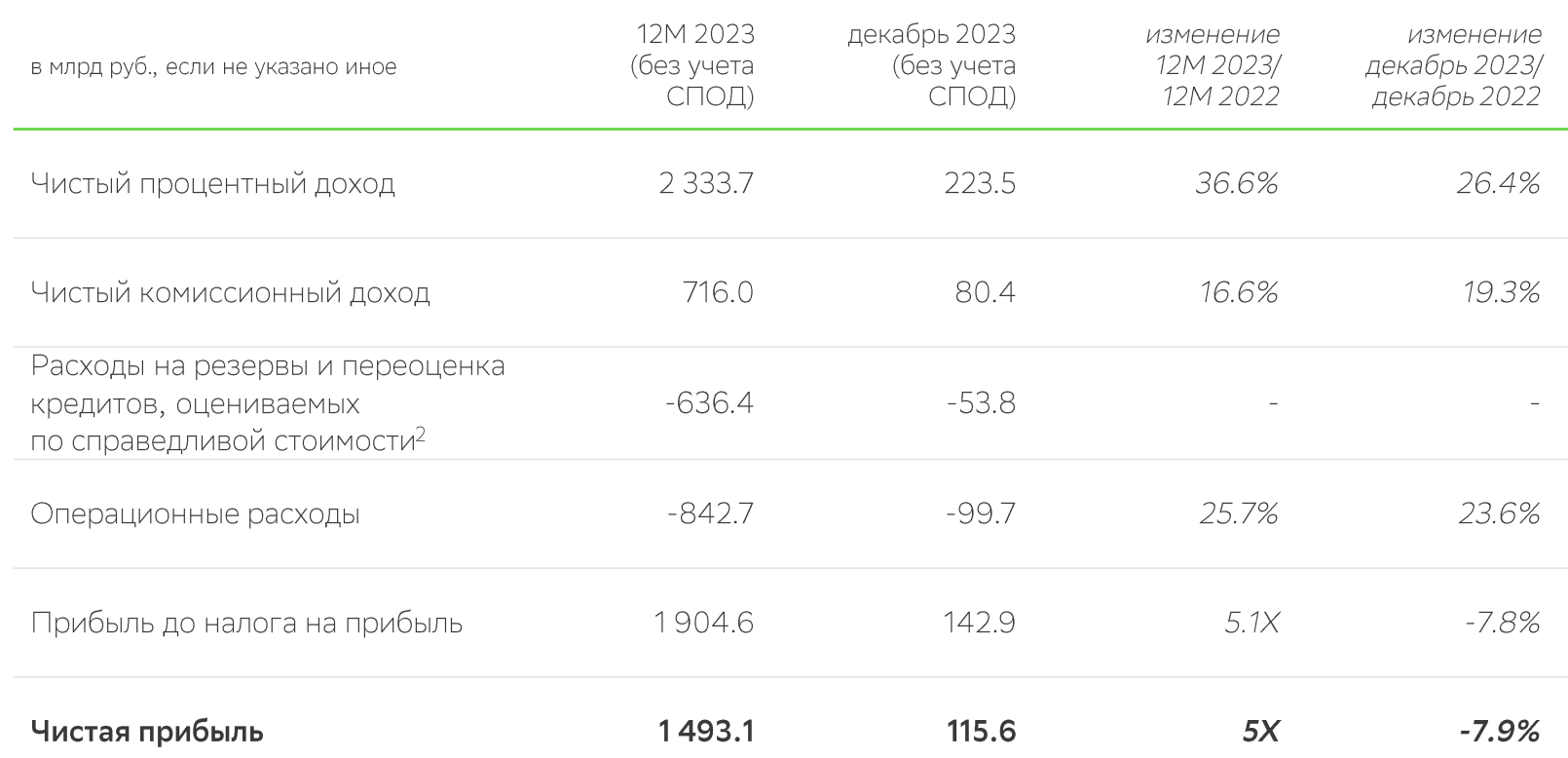

Сбер отчитался о финансовых результатах за 12 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

Чистый процентный доход за год увеличился на 36,6% по сравнению с аналогичным периодом прошлого года – до 2,3 трлн руб. Комиссионные доходы выросли на 16,6% – до 716 млрд руб.

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в 2023 г., а также эффектом низкой базы 2022 г. При этом, в декабре чистый процентный доход вырос на 26,4% по сравнению с аналогичным периодом годом ранее и составил 223,5 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за весь год составили 636,4 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за 12 месяцев осталась на прежнем уровне – 1,4%. Сформированные резервы по-прежнему превышают просроченную задолженность в 3 раза.

В декабре операционные расходы составили рекордные 100 млрд руб. За 12 мес. 2023 г. операционные расходы увеличились на 25,7% – до 842,7 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило комфортные 24,9%.

( Читать дальше )

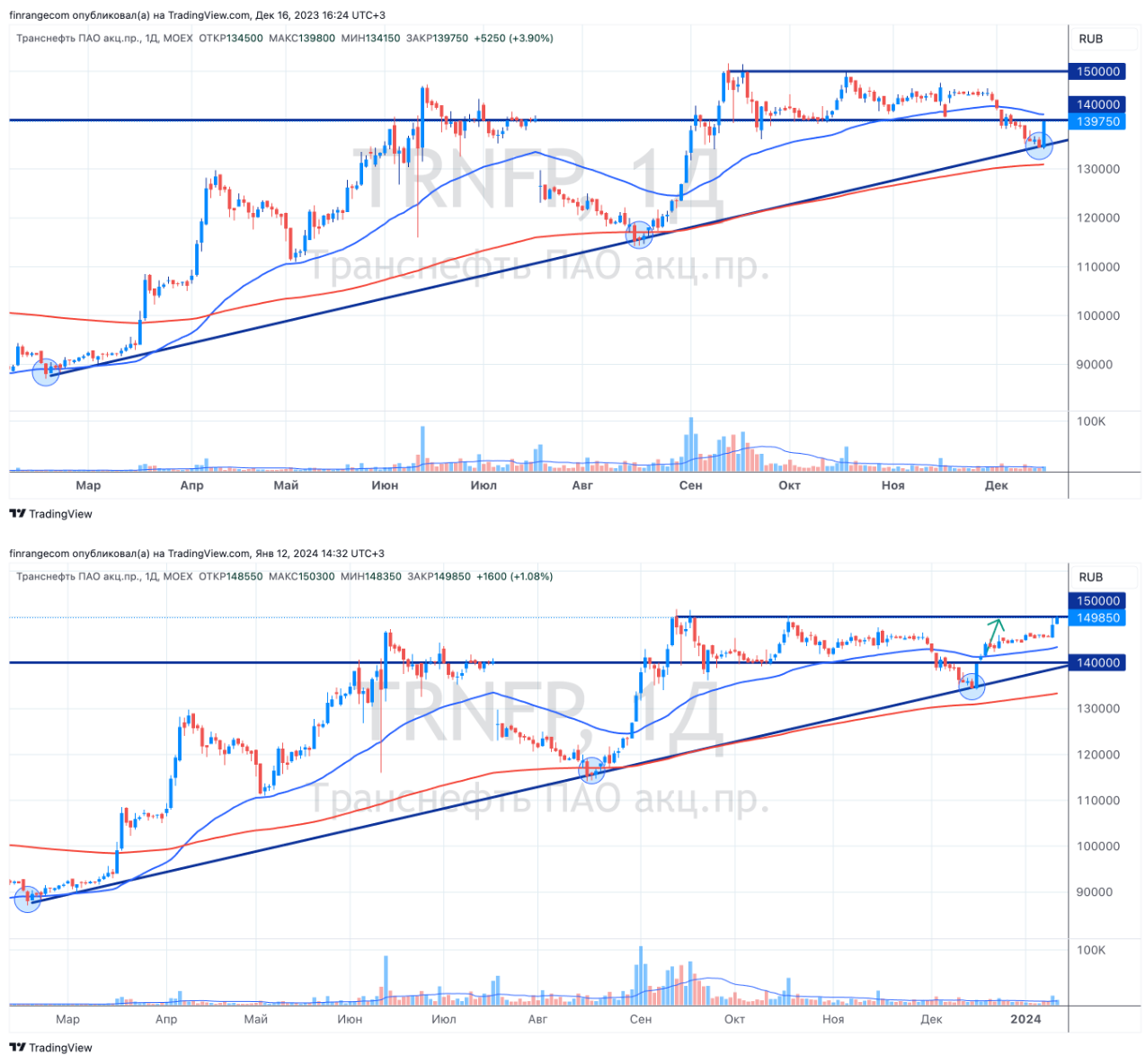

Блог им. Geolog72 |"Префы" Транснефти +3,5% за день. Почему растут котировки?

- 16 января 2024, 18:33

- |

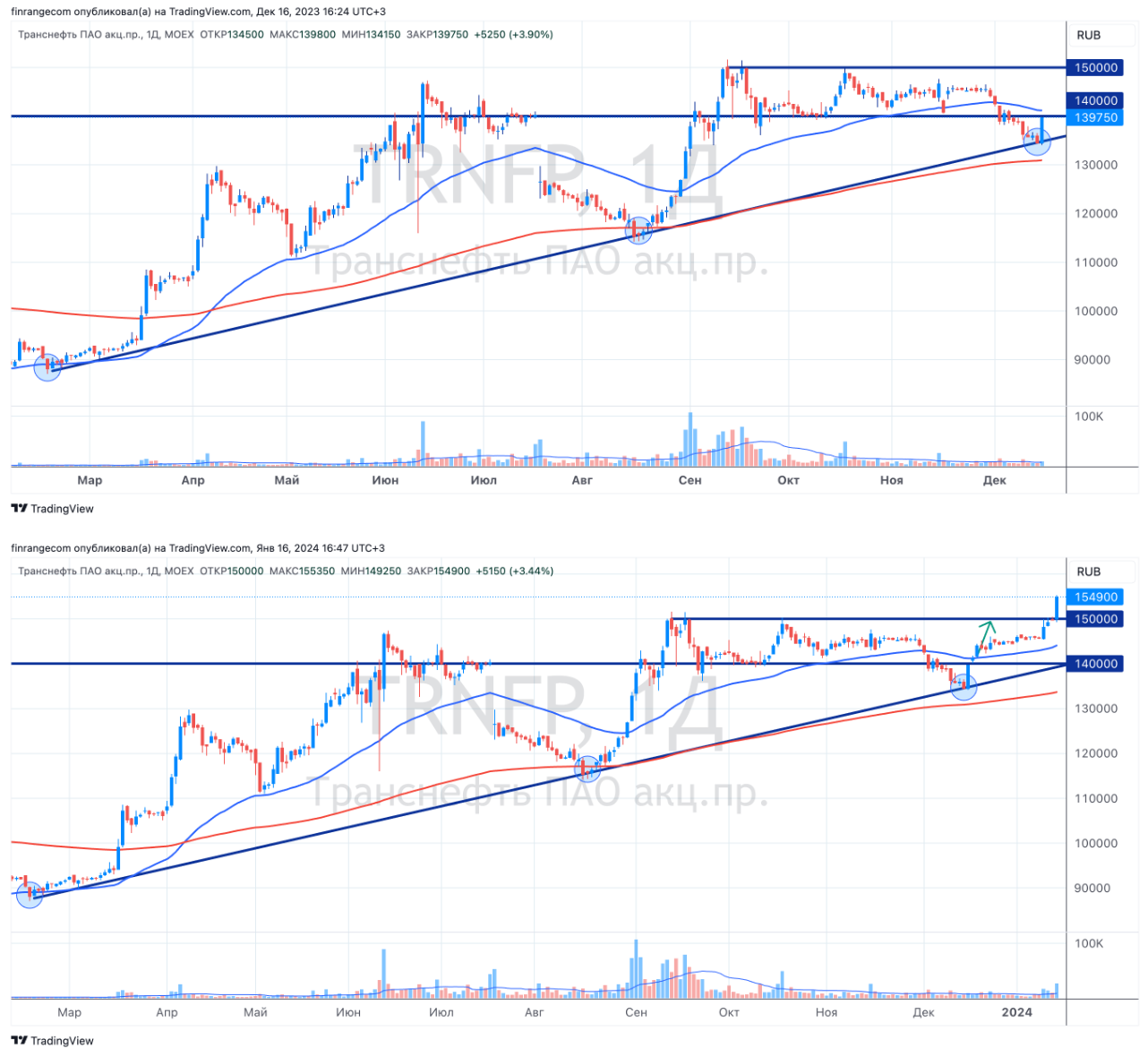

Сегодня котировки выросли более чем на 3% и пробили уровень сопротивления в районе 150 000 руб. Стало известно, что в ходе реализации мероприятий по дроблению акций Транснефти 1 к 100, компания вчера предоставила в Банк России документы для государственной регистрации ценных бумаг.

Напомню, сплит акций Транснефти пройдёт с 6 по 8 февраля 2024 г. – в эти дни будет ограниченнее торговли в рамках проведения сплита. Последний торговый день – 5 февраля, старт торгов – 9 февраля 2024 г.

В итоге, дробление акций позитивно отразится на ликвидности и динамике акций Транснефти. Розничные инвесторы, у которых незначительные по размеру брокерские счета, смогут покупать эти акции, тем самым увеличат спрос на данную акцию.

Также, сегодня генеральный директор КТК (доля у Транснефти 31%) Николай Горбань сообщил, что Каспийский трубопроводный консорциум планирует увеличить отгрузку нефти в 2024 г. до более 70 млн тонн по сравнению с 63,5 млн тонн в прошлом году.

На фоне позитивного новостного фона мы с подписчиками Finrange Premium продолжаем сокращать долю в среднесрочном портфеле. На этот раз, я сократил сразу с 15% до 10%. Оставшуюся часть буду уже сокращать после сплита акций.

( Читать дальше )

Блог им. Geolog72 |Крупные игроки набирают Транснефть, пора фиксировать прибыль?

- 12 января 2024, 15:50

- |

Вчера привилегированные акции Транснефти выросли почти на 2% на повышенном объёме без каких-либо новостей. Думаю, уже вчера крупный игрок начал покупать бумаги под предстоящий сплит акций 1 к 100.

Напомню, дробление акций Транснефти пройдёт с 6 по 8 февраля 2024 г. – в эти дни будет ограниченнее торговли в рамках проведения сплита. Последний торговый день – 5 февраля, старт торгов – 9 февраля 2024 г.

В итоге, сплит позитивно отразится на ликвидности и динамике акций Транснефти. Розничные инвесторы, у которых незначительные по размеру брокерские счета, смогут покупать эти акции, тем самым увеличат спрос на данную акцию.

Кроме этого, ожидаю в 2024 г. роста доходов компании и дивидендов на фоне увеличения тарифов по прокачке нефти на 7,2%.

Сегодня котировки Транснефти уже дошли до уровня сопротивления, моей первой цели – 150 000 руб., где я выставлял тейк. В результате, мы с подписчиками Finrange Premium сократили позицию с 17,5% до 15% от среднесрочного портфеля. Далее, ждём сплит акций и реакцию котировок. Будем сокращать по мере роста котировок и появления событий (сплит, отчёт, рекомендация дивидендов).

( Читать дальше )

Блог им. Geolog72 |Технический взгляд на акции Лукойла. Пойдём выше?

- 09 января 2024, 17:04

- |

Акции Лукойла пробили уровень сопротивления на повышенном объёме в районе 6832 пунктов. Котировки растут против рынка. Такое движение скорее всего связано с ребалансировкой фондов после праздничных дней. К тому же, поддержку акциям оказывает отскок нефтяных котировок после вчерашнего падения.

Если рассматривать сделку, как спекулятивную, наблюдаю пробой, затем ретест уровня. Есть вероятность роста акций Лукойла до 7000 руб. Соотношение риск к прибыли 1 к 6,5. Тем не менее, повторюсь, я бы не торопился с открытием длинных позиций, пока мы не пройдём по индексу МосБиржи ключевой уровень – 3160 пунктов.

С подписчиками Finrange Premium, мы покупали акции Лукойла уже давно в среднесрочный портфель. Текущая доходность позиции почти 20% с учётом дивидендов. Также, мы в декабре открывали спекулятивную сделку в другом портфеле.

С уважением, Дмитрий Баженов! Основатель сервиса по анализу акций Finrange.

Больше об инвестициях и трейдинге вы найдете в моём телеграм-канале.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сургутнефтегаза за 6 мес. 2023 г. Что кубышкой? Прогноз дивидендов

- 01 октября 2023, 15:46

- |

Привилегированные акции Сургутнефтегаза с начала недели выросли более чем на 19% на фоне положительного новостного потока, сохраняющейся положительной динамики цен на нефть и девальвации рубля.

О потенциальной переоценке «кубышки» и высоких дивидендах за 2023 г. мы писали ещё в обзоре по результатам Сургутнефтегаза за 2022 г. по РСБУ.

Основной рост начался с разворотом рынка. Так как во время коррекции акции были сильнее рынка, а с разворотом «префы» Сургута обгоняли его. Поддержку оказывали несколько событий.

Сначала вышли данные по бюджету России на 2024 г., из которых стало понятно, что курс доллара вряд ли опуститься ниже 90 руб. Также, это подтверждает прогноз Минэкономразвития, который ожидает курс доллара в районе 94 руб. на конец 2023 г. Далее министерство видит равновесный курс на валютном рынке в 2024 – 2026 годах на уровне 90-92 руб.

Затем, ускорения придали рекордные данные по прибылям РСБУ нефтяных компаний ХМАО за 7 мес. 2023 г., из которых можно было сделать вывод о прибыльности Сургутнефтегаза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс