Блог компании General Invest |Олег Тиньков продает 35% в TCS Group, Оливер Хьюз и Павел Федоров покинули компанию

- 25 апреля 2022, 18:19

- |

В выходные основатель Тинькофф банка и группы TCS Group Олег Тиньков вел переговоры о продаже оформленной на семейный траст 35%-ной доли в TCS Group. Кроме того, чуть ранее сам банк сообщил, что намерен провести ребрендинг со сменой названия. Это прозвучало после того, как Олег Тиньков резко высказался в отношении «спецоперации» в Украине.

А позднее стало известно, что бывшие соруководители TCS Group Оливер Хьюз и Павел Федоров, которые ранее переехали в ОАЭ, покинули компанию и начали работать над новым финтех-проектом Kinetic Finance для Юго-Восточной Азии. Его запуск планируется до конца 2022 года. TCS Group напомнила, что акционерные права «переданы команде российских менеджеров, по этой причине статус и должности сотрудников кипрской структуры потеряли свою актуальность».

По информации газеты «Коммерсант», 35% TCS Group могут быть проданы за $300 млн при текущей капитализации всего банковского холдинга свыше $4 млрд, то есть

( Читать дальше )

- комментировать

- Комментарии ( 17 )

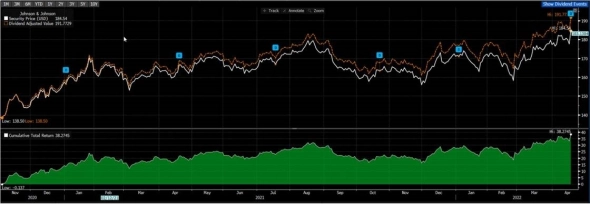

Блог компании General Invest |Идея на акции Johnson&Johnson показала рост +38,27%

- 20 апреля 2022, 14:28

- |

Считаем, что сейчас благоприятные условия для продажи акций компании Johnson&Johnson (JNJ US). С момента включения в наш фокус-лист по акциям данная идея выросла на +38,27%. Краткосрочный потенциал роста цены за акцию, по нашей оценке, ограничен.

( Читать дальше )

Блог компании General Invest |Что делать инвесторам сейчас на российском фондовом рынке?

- 22 февраля 2022, 15:03

- |

В понедельник 21 февраля руководители ЛНР и ДНР обратились к президенту РФ о признании их независимого статуса. Путин созвал внеочередное заседания совбеза РФ, после которого принял решение о признании независимости ДНР и ЛНР.

🔻🔻🔻В моменте индекс Мосбиржи снижался более чем на -14% — крупнейшее падение одного дня с 2008 года. Курс доллара поднимался до 80 руб. В зеленой зоне не удалось остаться ни одной голубой фишке. Акции Сбербанка, Газпрома и Яндекса значительно упали и продолжают падение и сегодня. По итогам вчерашнего дня снижение индекса Мосбиржи составило 10,5%, он опустился ниже минимума 24 января, как и большинство «голубых фишек». Выше январских минимумов на вчерашнее закрытие оставались металлурги и Магнит.

Кризис вокруг Украины уже идет не по тому сценарию, который ожидали большинство инвесторов. Действия РФ с высокой вероятностью будут оценены как агрессия с санкционными последствиями.

( Читать дальше )

Блог компании General Invest |АЛРОСА перспективна в связи с восстановлением спроса на алмазы

- 10 февраля 2022, 17:38

- |

———————————————————

Капитализация: 899 557 млн руб.

Рыночная цена: 122,37 руб.

———————————————————

💎 Рынок алмазов

В середине 2020 года рынок алмазов практически прекратил свою работу, но к концу года начал восстановление и в 2021 году уже показал довольно существенный рост. На фоне сокращения производства и запасов рост спроса вызвал резкое подорожание алмазной продукции. Цены на сырье поднялись до максимумов за последние 6 лет.

💡Инвестиционная идея:

Ожидаем, что, будучи одним из ведущих игроков мировой алмазодобывающей отрасли, АЛРОСА станет бенефициаром восстановления спроса и сильного роста цен на глобальном рынке алмазов после кризиса пандемии. При этом АЛРОСА является компанией с одними из самых высоких в отрасли показателей возврата акционерам акционерной стоимости. Коэффициент дивидендных выплат в последние годы составлял 100% свободного денежного потока. Дивидендная спот-доходность (финальная выплата за 2021 год и первая выплата за 2022 год) составляет порядка 12,5% по текущей цене.

( Читать дальше )

Блог компании General Invest |Выстрелит ли метавселенная?

- 02 февраля 2022, 13:12

- |

Наш обзор можно посмотреть в телеграм-канале

Интересно ваше мнение: как думаете, выстрелит ли метавселенная?

Вообще, как вам вся эта затея с Meta? Давно пора было или как-то все это странно?

Не является индивидуальной инвестиционной рекомендацией.

Дисклеймер

Блог компании General Invest |Логистика перспективна в связи с ростом сегмента электронной коммерции

- 01 февраля 2022, 17:39

- |

Название: Deutsche Post DHL Group

Капитализация: 62,71 млрд евро

——————————————————

Deutsche Post DHL Group объединяет два крупных бренда: DHL и Deutsche Post, которые предлагают спектр логистических услуг в более чем 220 странах мира.

💡Инвестиционная идея:

В 3 квартале 2021 года компания представила сильные финансовые результаты с органическим ростом выручки на 22,1% и общим ростом выручки на 23,5% год к году. В целом можно было наблюдать рост выручки во всех сегментах компании, и в сочетании с потенциальным увеличением прибыли за счет увеличения объема перевозок во время праздничного сезона и успеха сегмента электронной коммерции ожидается сильная финансовая отчетность за 4кв. 2021г и 2021 финансовый год. Несмотря на то, что краткосрочный рост объемов, вероятнее, будет более умеренным, чем в прошлом году на повышенных ценах, ожидается, что среднесрочный рост DHL будет по-прежнему обусловлен растущим проникновением электронной коммерции на его внутренних рынках.

Менеджмент компании также смог вовремя адресовать проблемы с эскалацией инфляции и имеет возможность компенсировать ее рост повышением цен, которое наблюдается и у конкурентов. Затраты на топливо составляют всего 3% общих затрат компании, поэтому повышение цен на бензин и керосин не окажет значительное влияние на выручку компании. В дополнение компания дешево торгуется по мультипликаторам и предлагает дешевую возможность для входа с перспективой дальнейшего роста дивидендов (текущая дивидендная доходность – 2,64%).

( Читать дальше )

Блог компании General Invest |Позитивно смотрим на акции компании Microsoft

- 01 февраля 2022, 17:31

- |

——————————————————

Капитализация: 2,25 трлн долл. США

Текущая цена: 299,8 долл. США

——————————————————

💡Инвестиционная идея:

Акции Microsoft скорректировались более чем на 18% со своих максимумов, достигнутых в ноябре прошлого года. Результаты второго квартала превзошли ожидания участников рынка, компания показала рост выручки и чистой прибыли на 20% и 21% соответственно. Рост облачного сегмента, а также потенциальная сделка по покупке Activision Blizzard для развития игривого подразделения могут стать ключевыми драйверами для роста финансовых показателей компании.

📌Факторы привлекательности:

- Сильные результаты за 2 квартал 2022 финансового года

Компания показывает рост финансовых результатов, при этом рост нижней линии превышает рост выручки, что говорит о высокой эффективности бизнеса.

- Рост облачного сегмента

( Читать дальше )

Блог компании General Invest |Российский рынок. Входить или не входить - вот в чем вопрос.

- 21 января 2022, 14:28

- |

Наиболее уязвимыми перед лицом возможных санкций, а значит несущими значительный риск дальнейшей просадки, выглядят акции Сбербанка (SBER RX). Но именно эти акции в настоящее время отличаются и наибольшим потенциалом роста, исходя из фундаментальных характеристик. Акции торгуются по P/BV 0,9х против исторических значений на уровне 1,2х. Банк опубликовал отличный отчет за 2021 год по РСБУ и очевидно, что отчетность по МСФО будет не менее впечатляющей. Дивидендная доходность составляет в районе 10%. Потенциал роста vs потенциал просадки выглядит в пользу акций банка для инвесторов, толерантных к риску.

Фундаментально мы по-прежнему видим значительный потенциал роста у российского рынка, но в краткосрочной перспективе (возможно, до 3-4 месяцев) рынок ожидает высокая волатильность. К тому же геополитика сопровождается и глобальной тенденцией ухода от рисков ввиду ужесточения монетарной политики в западных странах.

В этой связи альтернативной стратегией может является пауза в ожидании позитивных новостей с геополитического фронта.

.

.

.

Не является индивидуальной инвестиционной рекомендацией.

Блог компании General Invest |Выстрелила акция из нашего топ-пика на 2022 год

- 18 января 2022, 17:37

- |

Microsoft объявила о покупке Activision Blizzard за $68,7 млрд

Активность в сделках M&A в гейминг-индустрии усилилась в 2022 году. После покупки студии Zynga компанией Take-Two Interactive за $12,7 млрд очередная сделка может стать крупнейшей в истории игровой индустрии. Microsoft близка к покупке Activivison Blizzard за $68,7 млрд долл. ($95 долл. за акцию), что представляет собой премию 45% к цене закрытия рынка в пятницу. В конце декабря мы выделяли акции компании Activision Blizzard как топ-пик на 2022 год. Однако с учетом роста имеет смысл закрывать позицию, так как столь крупная сделка рискует не пройти одобрение антимонопольных органов.

Не является индивидуальной инвестиционной рекомендацией.

Дисклеймер

Блог компании General Invest |Вмешалась геополитика

- 14 января 2022, 12:17

- |

Российский фондовый рынок во второй половине торговой сессии в четверг начал резко снижаться под влиянием фактора геополитики, а точнее высказываний замминистра иностранных дел Сергея Рябкова, участвовавшего в переговорах России и США в понедельник, а также России и НАТО в среду.

🔻🔻🔻На этих новостях индекс Мосбиржи снизился по итогам вчерашнего дня на 4%. Рынок снижался по всему спектру бумаг: Сбербанк (-6,2%), Сургутнефтегаз (-5,8%), Лукойл (-3,9%), Роснефть (-3,7%), Газпром (-2,9%).

Безусловно, на данный момент трудно увидеть позитив в сложившейся ситуации, так же как и трудно предсказать, как будут развиваться дальнейшие события. Однако динамика рынка в прошлом показывает, что после провала на геополитических рисках рынок акций рано или поздно восстанавливался. Поэтому стратегия покупки небольшими частями на падении, обусловленном геополитическими событиями, на наш взгляд, является вполне обоснованной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс