Блог компании Финам Брокер |How to use: структурная облигация «Металлы»

- 12 сентября 2023, 15:49

- |

Структурные облигации — нетривиальный инвестиционный инструмент с условной защитой капитала, выплаты по которому зависят от наступления некоторых обстоятельств. Какой доход они дают, как происходит погашение купона, какой объем выплаты относительно номинала ценной бумаги может получить инвестор и в чем заключаются его риски, — на примере структурной облигации «Металлы» с купоном до 20% годовых и сроком на 1 год.

Структурная облигация «Металлы» составлена из акций металлургических компаний. Это бумаги «Северстали», «Русала, «Норникеля», «Мечела» и «Полюса», которые выигрывают как от роста спроса на металлопродукцию внутри страны, так и от высокого курса доллара при экспорте на зарубежные рынки.

Причем составлена облигация так, что без потерь выдерживает просадку акций из корзины на 30%.

Как и в случае других «структурок», у «Металлов» фиксированные условия по выплате купона и номинала.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Финам Брокер |How to use: структурная облигация «Новые возможности»

- 10 августа 2023, 13:34

- |

Квалинвесторы-клиенты «Финама» теперь могут инвестировать в структурные облигации. Корзину активов структурной облигации формируют эксперты «Финама», торговый опыт которых позволяет спрогнозировать рыночную ситуацию и предусмотреть возможные риски. Благодаря механизму инструмента инвесторы могут зарабатывать даже при умеренном снижении цены базового актива.

Одной из таких облигаций является структурная облигация «Новые возможности» с купоном до 27% годовых и сроком на 1 год. Инструмент составлен из ценных бумаг эмитентов, которые будут расти даже при просадке рынка – «Распадская», «Газпром», Segezha Group, GBR и ВТБ. Первую купонную выплату в размере 6,75% можно получить уже в ноябре 2023 года.

Если на дату финального наблюдения ни одна акция не упала более чем на 10% с момента старта продукта, то структурная облигация погашается по номиналу, и инвестор получает 100% капитала и все купоны в размере 27% годовых. Если же на дату финального наблюдения хотя бы одна акция опустится ниже 10% с момента старта продукта, то структурная облигация погашается с убытком. Размер убытка = проценту просадки худшей бумаги на финальную дату наблюдения. Все ранее выплаченные купоны сохраняются.

( Читать дальше )

Блог компании Финам Брокер |Мнение аналитика: прогноз ключевой ставки на 2024-2025 гг.

- 21 июля 2023, 15:43

- |

21 июля впервые с сентября прошлого года Банк России повысил ключевую ставку сразу на 100 б.п. – до 8,5%. Повышение ставки полностью ожидалось рынком, но шаг оказался решительнее консенсус-прогноза (+50 б.п.). При этом ЦБ сохранил жесткий сигнал – «Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях для стабилизации инфляции вблизи 4% в 2024 году и далее».

Существенно повышены прогнозы средней ключевой ставки на весь прогнозный период. Так, на 2023 среднее значение ключевой ставки теперь прогнозируется 7,9-8,3% (с учетом того, что с 1 января по 23 июля 2023 года средняя ключевая ставка равна 7,5%, с 24 июля до конца 2023 года средняя ключевая ставка прогнозируется в диапазоне 8,5-9,3%). По нашим оценкам, это означает, что минимальное значение ключевой ставки до конца года составит текущие 8,5%, а в «жестком» сценарии ставка повысится до 10%. В прошлом прогнозе ЦБ не предполагал ставку в этом году выше 9,5%. На 2024 год прогноз средней ключевой ставки повышен до 8,5-9,5% (прежний прогноз 6,5-7,5%), на 2025 год – до 6,5-8,5% (прежний прогноз 5-6%), в 2026 г ЦБ теперь ожидает ставку 5,5-6,5%.

( Читать дальше )

Блог компании Финам Брокер |IBO интернет-гипермаркета «Техпорт.ру»

- 18 июля 2023, 11:38

- |

Компания «Селлер», которой принадлежит интернет-гипермаркет «Техпорт.ру», разместит дебютный выпуск облигаций на Московской бирже. Организатором размещения выступает «Финам».

«Техпорт.ру» реализует более 150 тысяч наименований крупной бытовой техники, мебели и сантехники. Количество уникальных посетителей онлайн-магазина достигает 700 тысяч, средний чек по итогам 2022 года составил 12 тысяч рублей, чистая прибыль превысила 30 млн рублей.

Выпуску облигаций компании «Селлер» присвоен рейтинг «ruB» от агентства «Эксперт РА». Ставка ежемесячного купона на весь период обращения долговых бумаг установлена на уровне 18% годовых. Общий объем выпуска составляет 150 млн рублей, номинал одной облигации — 1000 рублей.

Заявки на покупку облигаций принимаются до 12:30 мск 19 июля. Минимальная сумма инвестиций — от 1000 рублей. Доступна покупка бондов на индивидуальный инвестиционный счет (ИИС). Чтобы участвовать в размещении, необходимо подтвердить статус квалифицированного инвестора.

( Читать дальше )

Блог компании Финам Брокер |How to use: структурные ноты «Финама»

- 13 июля 2023, 15:56

- |

Клиенты «Финама» теперь могут инвестировать в структурные облигации. Новый продукт предназначен для квалифицированных инвесторов, которые хотят разнообразить свой портфель инструментами с потенциально высокой доходностью.

Членам сообщества «Смартлаб» не надо объяснять, что структурная облигация — это ценная бумага, выплата купона и номинала по которой зависит от заранее оговоренных условий. Как правило, речь идет о динамике активов, входящих в структурную облигацию. Например, условия по инструменту могут не допускать снижение его активов более чем на 20%. В этом случае, если цены на активы не снижаются более чем на 20% от уровней, зафиксированных на момент старта продукта, инвестор получает высокие купоны и номинал в конце срока. Однако если хотя бы одна бумага снижается на более чем 20%, купоны перестают выплачиваться, а структурная облигация погашается с дисконтом. При этом все ранее выплаченные купоны сохраняются.

Корзину активов структурной облигации формируют эксперты «Финама», профессиональный торговый опыт которых позволяет спрогнозировать развитие рыночной ситуации и предусмотреть возможные риски. Благодаря механизму инструмента инвесторы могут зарабатывать даже при умеренном снижении цены базового актива.

( Читать дальше )

Блог компании Финам Брокер |Мнение аналитика: +50 к ключевой ставке

- 05 июля 2023, 15:02

- |

С учетом последних экономических данных (ускорение роста экономической активности, потребления и инфляции; новый исторический минимум безработицы) и устойчивого ослабления курса рубля (с начала года рубль упал к доллару и евро на 27-29%), вероятность повышения ключевой ставки на очередном заседании Центрального банка на 50 б.п. (до 8%) становится основным сценарием. При этом нельзя исключить и более серьезный шаг повышения. Но решение будет приниматься ближе к заседанию, исходя из экономических данных.

ЦБ уже несколько раз пояснял, что решения по ставке будут определяться необходимостью вернуть инфляцию к цели 4% в 2024 году с учетом прогноза ее ускорения до конца текущего года и в начале следующего. Регулятор опасается, что накачка спроса со стороны госрасходов, восстанавливающейся потребительской активности и смягчения условий банковского кредитования в условиях ресурсных ограничений для увеличения выпуска приведет к перегреву экономики и к ускорению повышения цен аналогично истории восстановительного роста 2021 года.

( Читать дальше )

Блог компании Финам Брокер |НДФЛ с купонов по облигациям: новые правила

- 23 мая 2023, 17:06

- |

В «Финаме» изменился порядок удержания налога на купонный доход по облигациям. Теперь подоходный налог будет удерживаться не при каждой выплате купона на брокерский счет, а в момент вывода средств или в конце года.

Как налоговый агент «Финам» исчисляет и удерживает НДФЛ на купонный доход по облигациям для клиентов-физлиц. Ставка НДФЛ для налоговых резидентов РФ составляет 13% от дохода, не превышающего 5 млн рублей, и 15% — от дохода свыше 5 млн рублей. Для налоговых нерезидентов ставка составляет 30%.

Блог компании Финам Брокер |Рост доходностей казначейских облигаций США поддержал доллар

- 15 мая 2023, 12:28

- |

По итогам прошедшей недели индекс доллара поднялся на 1,53% против снижения на 0,12% неделей ранее. Складывается впечатление, что, проведя почти весь апрель в консолидации у годовых минимумов, в мае доллар стал демонстрировать разворот наверх. Прошедшую неделю индекс DXY закрыл возле отметки 102 п. – это самый высокий уровень за последние две недели.

Поддержку американской валюте оказывал рост доходностей казначейских облигаций США, несмотря на то, что статданные, опубликованные на прошедшей неделе, показали ослабление инфляционного давления в Штатах, и это дает инвесторам надежду на остановку цикла ужесточения ДКП от ФРС.

Сдерживает спрос на доллар тот факт, что президент США Джо Байден и американские законодатели пока не смогли выйти из тупика в вопросе о потолке американского госдолга.

Президент США и спикер Палаты представителей по-прежнему расходятся во мнениях относительно повышения лимита долга США в размере $31,4 трлн. Тем не менее Байден и Маккарти договорились о дальнейших переговорах и поручили своим помощникам вести их на ежедневной основе.

( Читать дальше )

Блог компании Финам Брокер |Инвестиции в валюту через замещающие облигации

- 26 апреля 2023, 10:27

- |

Российские инвесторы по-прежнему ориентированы на вложения в долларах США и евро, несмотря на геополитические события, санкции и признание доллара и евро валютами недружественных стран. И это неудивительно, так как у инвестора есть обоснованное желание диверсифицировать портфель. Сделать это можно за счет замещающих облигаций российских компаний.

Поскольку аудитория «Смартлаба» — продвинутая, нет смысла объяснять, что такое замещающие облигации. Просто перечислим их преимущества:

- Замещающие облигации позволяют инвестировать в инструмент, номинированный в «токсичной» валюте, но не связанный с валютными рисками, так как выплата производится в рублях.

- Этот тип облигаций может не только защитить сбережения на долгосрочной перспективе от укрепления валюты, но и предоставить интересную доходность – по некоторым облигациям она может достигать 14%.

( Читать дальше )

Блог компании Финам Брокер |Замещающие облигации: найти то, не знаю что

- 30 марта 2023, 17:43

- |

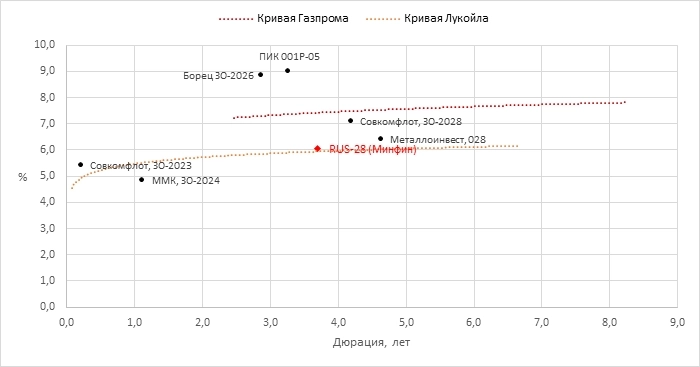

Карта рынка долларовых замещающих облигаций

Источник: Московская биржа, ФГ «Финам»

В первые месяцы 2023 года в «замещающем» сегменте российского долгового рынка был активен только «Газпром». В результате евросекция сейчас является вотчиной компании, которая располагает здесь 9 выпусками. Более того, доминирующие позиции «Газпрома» еще больше укрепляются в результате доразмещения ранее замещенных выпусков. К концу I квартала 2023 года из 39 российских эмитентов еврооблигаций выпуск замещающих их во внутрироссийском контуре долговых бумаг наладили всего семь. Что же делать инвестору, ориентированному на замещающие бумаги? Спойлер: немного подождать.

Придать импульс процессу замещения еврооблигаций должны последние инициативы властей. Минфин России совместно с Банком России прорабатывают проект указа президента, обязывающий эмитентов евробондов выпускать замещающие облигации. Предполагается, что российские компании, имеющие в обращении еврооблигации, будут обязаны предоставить держателям, чьи права на долговые бумаги учитываются депозитариями РФ, замещающие облигации до конца текущего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал