Блог им. Dolgosrok |Итоги недели 08.04.2024

- 08 апреля 2024, 10:34

- |

Итоги недели

*️⃣ОФЗ снова падают, доходности растут. Линкеры после нескольких недель боковика последовали за ОФЗ: котировки вниз, доходности вверх. Ставки на денежном рынке в основном снижались.

*️⃣Доллар и юань незначительно укрепились по итогам недели. Рост нефти ускорился на фоне эскалации конфликта на Ближнем Востоке, дисконт Urals к Brent сокращается. Золото продолжает обновлять исторические максимумы, несмотря на сильную экономику США.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

08 апреля 2024 г.

- комментировать

- Комментарии ( 0 )

Блог им. Dolgosrok |Итоги недели 01.04.2024

- 01 апреля 2024, 14:10

- |

Итоги недели

*️⃣ОФЗ на последней неделе марта стабилизировались и даже пытались расти до пятницы. Доходности немного снизились впервые за март. Продолжается спрос на линкеры, падают реальные доходности, растет вмененная инфляция.

*️⃣Ставки на денежном рынке изменялись разнонаправленно. Активно рос RUSFAR, немного увеличились RUONIA и MOEXREPO обл 12:30, ROISfix сроком до 1 месяца в целом не изменился, сроком более 3х месяцев снижался. В пятницу снова резко вырос RUSFAR CNY.

*️⃣Рубль за неделю немного укрепился к основным валютам: на 0.34% к доллару, на 0.61% — к юаню. Нефть также торгуется на достаточно комфортных для рубля и бюджета уровнях: Brent — 86.97, Urals — 77.42. Золото продолжает обновлять исторические макимумы. В четверг котировки превышали 2250 долларов за тройскую унцию, сегодня утром уже 2280.

*️⃣Подробнее с графиками и дополнительными комментариями, по ссылке в телеграфе.

t.me/DolgosrokInvest

01 апреля 2024 г.

Блог им. Dolgosrok |Итоги недели 11.03.2024

- 11 марта 2024, 10:36

- |

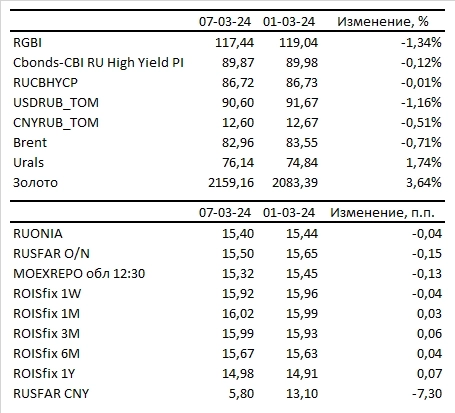

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

( Читать дальше )

Блог им. Dolgosrok |War causes inflation 06.03.2024

- 06 марта 2024, 15:06

- |

«War causes inflation»

В 2022 году после весеннего всплеска инфляции рост цен довольно быстро замедлился и в следующие несколько месяцев был околонулевым. Основная причина — падение спроса в экономике на фоне неопределенности и подавленных настроений общества. Резкое повышение ставки Банком России сыграло в этом второстепенную роль и было обусловлено необходимостью стабилизировать финансовую систему. Тем не менее по мере «победы» над инфляцией рынок быстро поверил в возможности ЦБ контролировать уровень цен с помощью ставки и ожидал быструю победу осенью прошлого года, который на данный момент не произошло.

Вопрос — почему? Дело в том, что была забыта старая истина «war causes inflation». Экономист Джон Кеннет Гелбрейт писал:

«Каждая крупная война в прошлом столетии в той или иной степени приводила к инфляции. То же самое произошло с двумя потрясениями на Ближнем Востоке, войной Судного дня 1973 года и Иранской революцией 1979 года, которые напрямую не затрагивали Соединенные Штаты, за исключением их влияния на цены на нефть.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 26.02.2024

- 26 февраля 2024, 14:36

- |

Итоги недели

Распродажи в ОФЗ продолжились на прошлой неделе после заседания Банка России и достаточно жёсткого сигнала в отношении перспектив ДКП. Данные по инфляции не впечатлили. К падению присоединились корпоративные облигации. Напротив, стабильны были флоутеры, на которые снова появился спрос.

Перейдем к цифрам. Индекс гособлигаций RGBI снизился на 0.47% — четыре недели падения подряд впервые с конца лета (-0.43%, -0.39%, -0.49%). Интересно посмотреть на дальнейшую динамику: возможно рынок начал разочаровываться в ОФЗ после нескольких месяцев надежд, начиная с ноября. Индекс корпоративных облигаций RUCBCPNS снизился на 0.2%, индекс ВДО RUCBHYCP — на 0.25%, Cbonds-CBI RU High Yield — на 0.27%. Обычно корпоративные бумаги реагируют с лагом на движения в ОФЗ, поэтому возможно дальнейшее падение в ближайшие дни. Но амплитуда колебаний зачастую меньше чем в госбондах, за исключением кризисных событий.

Кривая бескупонной доходности продолжила движение вверх на сроке до 10 лет, но в пределах нескольких базисных пунктов.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 12.02.2024

- 12 февраля 2024, 13:05

- |

Итоги недели

В ближайшую пятницу состоится очередное заседание Банка России. Решение ЦБ в этот раз должно быть без интриги — рынок ждёт сохранения 16%. Да и риторика представителей ЦБ этому не противоречит. Поэтому не стоит зацикливаться на вопросе ставки. Наиболее интересным в этот раз будут сигнал ЦБ, ожидания регулятора по направлению ДКП. Вот их и подождем. А пока облигации.

На прошлой неделе индекс RGBI продолжил падение, снизившись на 0.39%. Неделей ранее падение составило 0.49%. Но все не так однозначно. В начале недели снижение было довольно вялым и к среде импульс был исчерпан. В четверг же рынок открылся резким ростом (0.25%) после очередных 0.16% по инфляции (итого с начала года 0.78%). Однако днём ЦБ опубликовал доклад для общественных консультаций на тему «Новый национальный норматив краткосрочной ликвидности», согласно которому, состав высоколиквидных активов расширяется, что даёт банкам заметное пространство для маневров после отмены послаблений по выполнению норматива краткосрочной ликвидности и возможность выбора альтернативы ОФЗ. На этом фоне и начались продажи.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 05.02.2024

- 05 февраля 2024, 12:10

- |

Итоги недели

Рынок облигаций прошлую неделю начал небольшим снижением, которое усилилось к пятнице. Неплохие данные по инфляции не поддержали котировки. Видимо, рынок переоценивает ожидания после недавнего заявления Э. Набиуллиной:

Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во втором полугодии. Когда именно это произойдет, будет зависеть от поступающих данных. Мы должны убедиться, что тренд на снижение инфляции устойчивый.

Риторика достаточно жёсткая. Не вписывается в текущие ожидания рынка, который, начиная, с августа прогнозировал скорый разворот ДКП в сторону смягчения, но пока что постоянно ошибался.

В США, кстати, аналогичная ситуация. Начиная, с марта 2022 года, когда было первое повышение ставки, рынок постоянно прогнозировал наиболее мягкий сценарий. Так дошли до текущих 5.25-5.50% (2 года 99% экспертов сказали бы, что ставка не превысит 5% никогда, иначе экономика просто рухнет, начнется катастрофа). Сейчас также были ожидания мягкой риторики ФРС, но Д. Пауэлл сказал, что снижение ставки не является базовым вариантом в марте.

( Читать дальше )

Блог им. Dolgosrok |Инструменты с защитой от инфляции 31.01.2024

- 31 января 2024, 14:58

- |

Инструменты с защитой от инфляции

В прошлый раз обсуждали линкеры и почему они не принесли инвесторам ожидаемой прибыли в 2023 году, несмотря на сильный рост ценового давления. В продолжение темы рассмотрим другие инструменты, а именно флоутеры, инвестирование в которые предполагает компенсацию инфляционного риска, и подведем общие выводы.

Одним из таких инструментов, согласно механизму установления купона, должны быть флоутеры с привязкой к инфляции. После примера с линкерами звучит, конечно, сомнительно. Но так ли это, рассмотрим на примере выпусков, торгующихся на бирже, а их достаточно много (только у одного Автодора более 50).

Автодор, 001P-01

RU000A0ZZN60

1-27 купоны – max (1%;(CPIn+1%)- 100%), где CPI — ИПЦ за последний предшествующий началу n-го купонного периода календарный год.

Купон по облигации привязан к показателю ИПЦ, вроде бы все нормально. Но настораживает фраза

«ИПЦ за последний предшествующий началу n-го купонного периода календарный год»

После изучения предыдущих купонов становится понятно, что текущий, установленный в сентябре 2023 года, равен значению инфляции за 2022 год (11.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 22.01.2024

- 22 января 2024, 13:14

- |

Итоги недели

Облигации

Прошлая неделя для рынка облигаций в основном прошла довольно спокойно. Индекс RGBI вырос на 1.12% и отыграл потери предыдущей недели. Все дни ОФЗ торговались в зелёной зоне. Оптимизма добавило удачное размещение Минфином длинного долга с фиксированным купоном: в ходе первого аукциона в этом году министерство продало ОФЗ-ПД 26243 на сумму 97.05 млрд руб. с доходностью 12.28%. Размещение линкеров признано не состоявшимся. В пользу этого говорят и вышедшие данные по инфляции за вторую неделю января — 0.13%. Итого за половину месяца рост цен составил 0.39% (за январь ожидается около 0.8% при сохранении текущих темпов — аналогично январю 2023 года). Даже при наиболее благоприятном раскладе, а какой он для линкеров после 2023 года не совсем понятно, сложно ожидать более 10-12% дохода по итогу года.

Пока что не участвуем в покупке ОФЗ: по текущим доходностям выглядят совсем непривлекательно. Конечно, можем оказаться не правы. Но если и формировать позиции в бумагах с фиксированным доходом, то сейчас более интересны корпоративные облигации, как с инвестиционным рейтингом и 14-15% доходностью, так и ВДО с 19-20% доходностью.

( Читать дальше )

Блог им. Dolgosrok |Почему линкеры не были привлекательными в 2023 году? 12.01.2024

- 12 января 2024, 15:07

- |

Линкеры

Ранее писали подробнее о характеристиках инструмента, сегодня обсудим детальнее, почему линкеры оказались не лучшим вложением в прошлом году:

Линкеры – вид облигаций, обычно суверенных, с постоянным купоном, но с индексируемым номиналом на величину инфляции. Линкеры помогают защитить деньги от обесценения на длительном горизонте.

Несмотря на то, что инструмент позиционируется как защитный в условиях инфляции, в этом году доходность оказалась на уровне длинных ОФЗ (1-2%). Основная причина — процентный риск, который ранее не считался актуальным для облигаций подобного типа. Но, как оказалось, имеет место быть.

Почему это произошло? Практика ЦБ прошлых лет подразумевала превышение ключевой ставки над уровнем инфляции за последние 12 месяцев на 2-3%. В этом сценарии рост тела линкера на величину инфляции с 3х-месячным лагом и премия (купон) в размере 2.5% оправдывали спред к ставки к инфляции.

В этом году ЦБ реагировал на текущую инфляцию — инфляцию за последние месяцы (обычно 3 месяца), приведённую к годовому значению с сглаживанием на сезонность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс