Блог им. DmitriyNoskov |Число активных адресов в Ethereum превысило 1 млн

- 15 сентября 2023, 12:17

- |

Ethereum отмечает годовщину перехода на алгоритм PoS. 15 сентября 2022 года сеть отказалась от услуг майнеров в пользу валидаторов. В тот же день председатель SEC Гэри Генслер заявил, что все монеты на PoS могут расцениваться в качестве ценной бумаги. По мнению Генслера, только ценные бумаги обладают привилегией предоставления пассивного дохода.

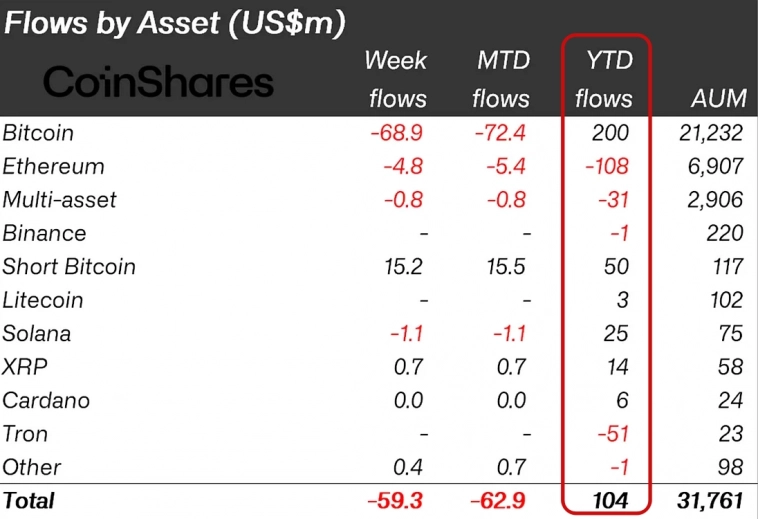

Продвигая инициативу, регулятор в начале 2023 года разослал криптокомпаниям в США досудебную претензию за участие в стейкинге. Большинство из них пошли у SEC на поводу, запретив клиентам «закладывать» монеты. Это ударило по инвестиционной привлекательности – за последние 12 месяцев институциональные игроки вывели из фондов с Ethereum $108 млн. За это же время часть альткоинов, напротив, испытала приток инвестиций.

Источник изображения: coinshares.com

Однако последние судебные разбирательства обнажили слабость в аргументации SEC: при рассмотрении апелляции от Grayscale судьи назвали позицию регулятора «произвольной и капризной». Grayscale подавала заявку на переоформление трастового Bitcoin-фонда в ETF. Если SEC все-таки будет вынуждена ее одобрить (а все идет к этому), то следующей заявкой от компании станет переоформление Ethereum-фонда в ETF.

( Читать дальше )

- комментировать

- 324

- Комментарии ( 0 )

Блог им. DmitriyNoskov |K33: Ethereum ждет горячий октябрь

- 07 сентября 2023, 12:13

- |

После перехода на PoS Ethereum столкнулся с прессингом со стороны американских регуляторов. По мнению SEC, предоставление пассивного дохода (стейкинга) наделяет монету статусом ценной бумаги. Это дало возможность надзорному органу обрушиться на криптовалютные биржи и финансовые компании с досудебной претензией о нарушении закона ценных бумаг. Для разрешения конфликта многие из них закрыли доступ к стейкингу и выплатили крупные штрафы.

Это не могло не сказаться на инвестиционной привлекательности альткоина, из-за чего в 2023 году он уступает Bitcoin в динамике на 12%.

Источник изображения: криптовалютная биржа StormGain

Аналитическое агентство K33 Research предполагает, что скоро ситуация кардинально изменится, так как в октябре наступает крайний срок рассмотрения заявок на запуск ETF на Ethereum-фьючерсы.

Событие способно значительно подогреть интерес к альткоину. В 2021 году на ожиданиях от запуска аналогичного фонда для Bitcoin цена превысила $60 тыс.

( Читать дальше )

Блог им. DmitriyNoskov |Валидаторы Ethereum заработали рекордный гонорар из-за кризиса в DeFi

- 02 августа 2023, 14:01

- |

Вчера мы рассказывали о новой угрозе, с которой столкнулся криптовалютный рынок. Если вкратце, то несколько пулов платформы Curve Finance были скомпрометированы, а падение курса CRV грозит цепной реакцией всему сектору DeFi.

Источник изображения: coinmarketcap.com

Свыше трети оборотного предложения CRV находится в залоге Aave, под обеспечение которых генеральный директор Curve Михаил Егоров занял $63 млн стейблкоинов. При цене в $0,37 за токен позиция будет принудительно ликвидирована из-за недостаточности обеспечения.

Генеральный директор Binance Чанпэн Чжао посмеялся в понедельник над Curve, поскольку курс CRV, как и весь проект, спасли торги на централизованных площадках. На DEX цена опускалась до $0,09.

( Читать дальше )

Блог им. DmitriyNoskov |Ликвидные ставки теснят Ethereum

- 31 июля 2023, 13:52

- |

Алгоритм PoS предоставил держателям Ethereum возможность получения пассивного дохода. Растущий интерес к стейкингу тормозило ограничение в 32 ETH ($60 тыс.), необходимых для развертывания собственного узла. Многие эксперты выступили с критикой имущественного ценза, но на помощь пользователям пришли платформы-пулы ликвидности.

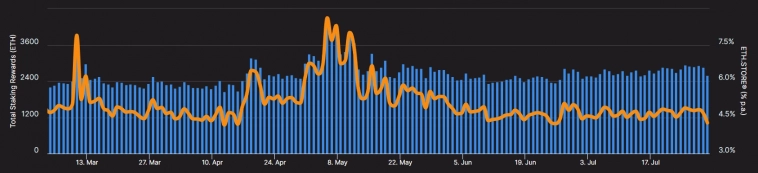

Во-первых, пулы ликвидности позволяют получать практически ту же доходность от стейкинга. Сейчас она составляет 4,3% годовых, но из-за роста загрузки сети может достигать и более высоких значений, как это было, например, в мае.

Источник изображения: beaconcha.in

Во-вторых, при заморозке ETH платформы выдают взамен свои токены, которые называются ликвидными ставками или LSD (liquid staking derivatives). Эти «купоны» в любой момент можно обменять обратно на ETH, а также ими можно торговать или использовать в сторонних программах стейкинга. Это позволяет опытным пользователям выжать более высокую доходность против обычного размещения ETH.

Сейчас общая заблокированная в стейкинге сумма составляет 27,6 млн ETH на $51,4 млрд, из которых 10,7 млн ETH или 39% приходится на LSD.

( Читать дальше )

Блог им. DmitriyNoskov |Какой альткоин выстрелит в ближайшие 12 месяцев?

- 20 июля 2023, 12:43

- |

После триумфального взлета XRP (Ripple) на 140% в 2023 году инвесторы задаются вопросом – какой еще альткоин способен выстрелить в ближайшие 12 месяцев. Портал CryptoVantage провел опрос одной тысячи жителей США, которые имели опыт покупки криптовалюты.

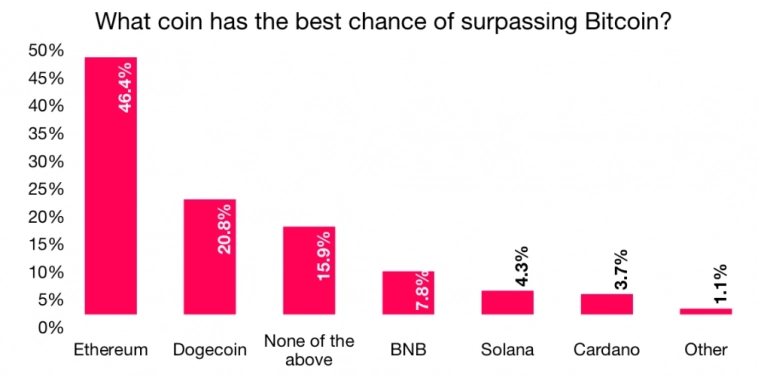

70% респондентов ожидают обновления исторических уровней в ближайшие пять лет. Наибольшие шансы превзойти Bitcoin отмечены у Ethereum, на втором месте – Dogecoin. При этом 16% респондентов ответили, что ни у одного из альткоинов нет шансов обогнать Bitcoin по капитализации.

Источник изображения: cryptovantage.com

Ethereum по капитализации ($229 млрд) гораздо ближе к Bitcoin ($586 млрд), чем к альткоинам. Так, следующий по весу (не считая стейблкоинов) XRP обладает $44 млрд, а упомянутый в отчете Dogecoin всего $10 млрд.

Но сила Ethereum кроется не только в армии поклонников, но и в не прекращающихся усилиях разработчиков по модернизации сети. Так, в прошлом году сеть переехала на алгоритм PoS, отказавшись от услуг майнеров. Уровень энергопотребления сократился на 99%.

( Читать дальше )

Блог им. DmitriyNoskov |Интерес к стейкингу превосходит приток ETH на криптобиржи

- 04 июля 2023, 11:54

- |

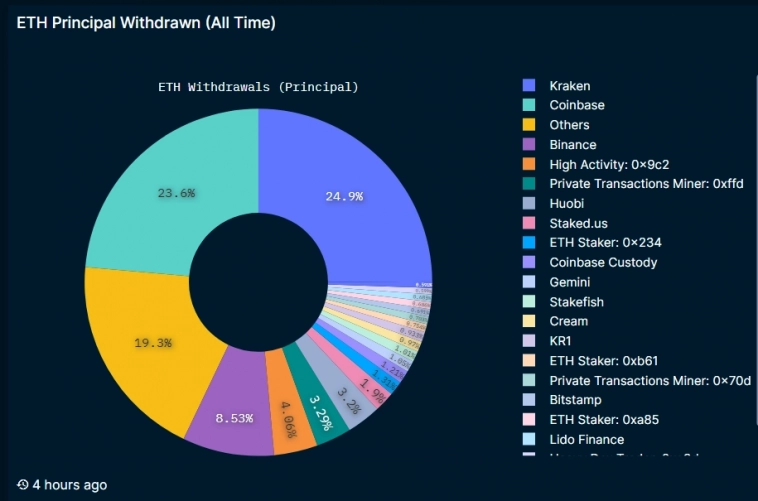

В начале 2023 года председатель SEC Гэри Генслер назвал получение пассивного дохода прерогативой ценных бумаг и направил криптобиржам досудебную претензию с требованием прекращения участия в стейкинге. Некоторые из них (например, Kraken) согласились добровольно выйти из программы, как только шанхайский хардфорк разблокирует замороженные средства. Coinbase же отправилась в суд для оспаривания претензии. Тем не менее обе американские криптобиржи стали лидерами по оттоку средств из стейкинга, заняв 48,5% долю.

Включая вознаграждение за стейкинг, за неполных три месяца Kraken вывела 730 тыс. ETH, а Coinbase – 747 тыс. ETH. По текущим ценам это составляет $2,9 млрд.

Источник изображения: nansen.ai

Однако страх повального выхода инвесторов не оправдался, наоборот, проведенный в апреле хардфорк привлек осторожных участников рынка. В результате приток новых инвесторов с лихвой перекрыл отток депозитов: с 12 апреля общая заблокированная в стейкинге сумма выросла на 22% до 23,7 млн ETH ($46 млрд).

( Читать дальше )

Блог им. DmitriyNoskov |Ethereum могут признать товаром, как и биткоин

- 23 июня 2023, 13:42

- |

Источник изображения: theblock.co

Такие выводы они сделали после того, как в ходе судебного разбирательства между SEC США и компанией Ripple, тянущегося еще с 2020 года, были опубликованы «документы Хинмана».

В них раскрыта позиция бывшего функционера SEC Уильяма Хинмана, которую он озвучил еще в 2018 году. Тогда он заявил, что и Bitcoin, и Ethereum нельзя считать ценными бумагами.

Этот тезис натолкнул экспертов JPMorgan на мысль, что регулятор сделает исключение для Ethereum и не включит его в список активов, которые относятся к категории ценных бумаг. Таким образом, этому активу удастся избежать жесткого регулирования, под которое он мог бы подпасть по американскому законодательству.

Вместе с тем в начале 2023 года нынешний глава SEC Гэри Генслер отнес к таким криптовалютам только биткоин и еще раз подтвердил свою позицию по этому вопросу в июне. При этом он отказался отвечать на вопрос о статусе Ethereum.

( Читать дальше )

Блог им. DmitriyNoskov |Стейкинг Ethereum наносит удар по DeFi

- 05 июня 2023, 13:14

- |

09 ноября 2021 года сектор децентрализованных финансов (DeFi) достиг пика в $179 млрд по объему заблокированных средств. С тех пор он сократился практически вчетверо до $47 млрд. 2023 год не оказал значительного импульса, добавив к экономике лишь 26% TVL.

Источник изображения: defillama.com

Потрясения начались с краха третьего по величине стейблкоина UST (Terra), на пике достигшего капитализации в $20 млрд. Большой спрос на монету в DeFi обеспечивала высокая доходность от стейкинга, доходившая до 20%. Падение UST вызвало значительный отток средств и из иных проектов, часть из которых столкнулась с кризисом ликвидности и потонула следом.

Нагляднее отразить падение сектора можно через капитализацию ведущих токенов (Ethereum исключен) таких проектов, как Uniswap, AAVE, Maker и т.д. Аналитическое агентство Glassnode окрестило их голубыми фишками DeFi. Выраженный в цене ETH или USD индекс демонстрирует более 90% просадку.

( Читать дальше )

Блог им. DmitriyNoskov |Криптобиржи теряют долю Ethereum

- 29 мая 2023, 11:22

- |

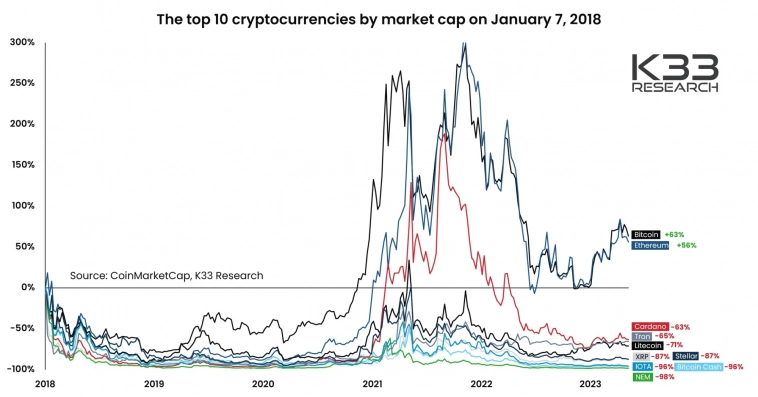

Ethereum является второй после Bitcoin криптоинвестицией из списка ТОП-10 2018 года, демонстрирующей на пятилетнем отрезке доходность в 56%. Несмотря на падение рынка в прошлом году, альткоин по доходности превышает даже индекс широкого рынка S&P500.

Источник изображения: k33.com

Помимо неплохих показателей долгосрочного роста с переходом на PoS появилась возможность получения пассивного дохода. Сейчас ставка вознаграждения за стейкинг составляет 4,9% годовых, а в отдельные майские дни из-за повышенной загрузки сети она доходила до 7,5%.

( Читать дальше )

Блог им. DmitriyNoskov |Доходность стейкинга Ethereum за месяц выросла на 55%

- 11 мая 2023, 12:02

- |

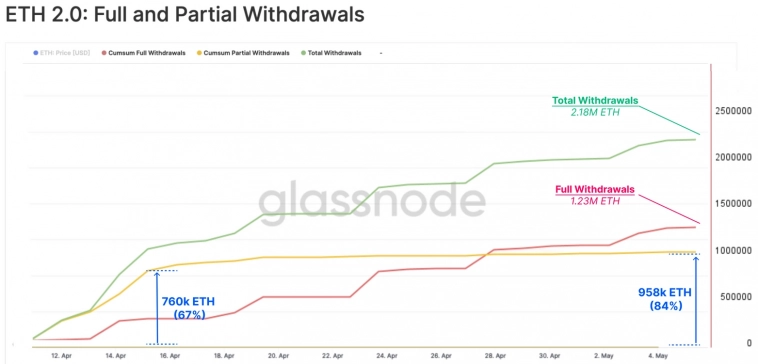

Практически месяц прошел с момента внедрения хардфорка Шанхай и открытия валидаторам возможности вывода как вознаграждений, так и заблокированных депозитов. За это время пользователи вывели 1 млн ETH в виде вознаграждений и еще 1,2 млн ETH – в связи с полным выходом валидаторов из стейкинга.

Источник изображения: glassnode.com

Основное давление, как и ожидалось, оказали американские криптобиржи, где SEC пытается добиться для Ethereum статуса ценной бумаги. Kraken согласилась на досудебное урегулирование, выплату $30 млн штрафа и постепенный выход из стейкинга. В настоящий момент криптобиржа уже вывела 528 млн ETH на $1 млрд. На втором месте – Coinbase с 228 млн ETH на $417 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс