Новости рынков |ВТБ собрался стать посредником на крипторынке в рамках новых правил ЦБ — РБК

- 03 декабря 2025, 09:09

- |

ЦБ планирует в 2026 году разработать регулирование крипторынка. Оно предполагает полноценный институт посредничества, который будет включать брокеров, депозитарии и лицензии на работу с криптоактивами. По словам Андрея Яцкова, новое регулирование определенно повысит прозрачность этого рынка. «Здесь мы, конечно, себя видим и считаем, что это будет полезно, потому что уже сложилась инфраструктура, есть большое количество клиентов и кажется, что таким образом реализовать этот продукт и процесс будет наиболее быстро, просто и прозрачно для регулятора», — сообщил он.

www.rbc.ru/quote/news/article/692eefa79a7947f533aa19a6?from=copy

- комментировать

- 210

- Комментарии ( 0 )

Новости рынков |ВТБ в декабре выделит в отдельное общество заблокированные активы на $900 млн

- 28 ноября 2025, 10:19

- |

«Само выделение завершится в декабре. Планируем красивую дату — 12 декабря, но могут возникнуть административные задержки. Тем не менее мы планируем завершить это внутри 2025 года», — сказал он.

Пьянов также сообщил, что 20 ноября банк получил решение Комитета банковского надзора Банка России на выделение в рамках закона N 292 активов и обязательств во второе юридическое лицо. «Заявка подавалась в октябре, и мы отразили это как событие после отчетной даты», — уточнил он.

По словам Пьянова, общий объем согласованных активов составит $900 млн, включая валютнономинированные активы и иностранные обязательства. «В рамках волатильного курса, грубо говоря, это около 70 млрд рублей — вы можете ежедневно это пересчитывать по курсу, сумма в рублях будет меняться вслед за курсом», — пояснил он.

В начале ноября 2025 года акционеры ВТБ одобрили выделение заблокированных активов и пассивов в отдельное юрлицо в заочном голосовании, в котором участвовали 2 598 акционеров. Решение было опубликовано 14 ноября на сайте центра раскрытия корпоративной информации.

( Читать дальше )

Новости рынков |Костин: Санкции ЕС против ВТБ Казахстан носят формальный характер, для банка ничего не изменилось

- 12 ноября 2025, 17:23

- |

Новость дополняется…

Новости рынков |Домклик: объем выдач ипотеки по ИЖС в России вырос в четыре раза

- 06 ноября 2025, 12:57

- |

В третьем квартале объемы ипотечного кредитования на строительство частных домов увеличились в четыре раза по сравнению с первым кварталом 2025 года, — цитируется директор департамента Домклик Сбербанка Алексей Лейпи.

Отмечается, что общая сумма кредитов на индивидуальное жилищное строительство, выданных Сбером, в третьем квартале составила 51 млрд рублей, что стало рекордным показателем с начала года. Абсолютное большинство кредитов пришлось на семейную ипотеку. Так, в июле доля программы достигла пика в 81%. В августе и сентябре показатель составил 80,3% и 80,7% соответственно.

В тройку лидеров по увеличению объемов кредитования в третьем квартале 2025 года вошли Воронежская (88%) и Тверская (80%) области, а также Республика Саха (Якутия) (77%).

Москва и Санкт-Петербург также показали прирост — 49% и 42%. Как объяснили в Домклик, многие их жители берут ипотечные кредиты на ИЖС для возведения загородного жилья в соседних регионах. При этом в двух столицах исключительно высока доля семейной ипотеки: в Санкт-Петербурге она достигает 95,1%, в Москве — 94,7%, — пишут аналитики.

( Читать дальше )

Новости рынков |Вкладчики начали «миграцию» между банками, так как на фоне конкуренции и изменения риторики ЦБ по ДКП, некоторые кредитные организации замедлили снижение ставок или даже вовсе повышали их — Ъ

- 27 октября 2025, 07:24

- |

По мнению экспертов, такая динамика — следствие миграции денег вкладчиков. Относительное снижение объема депозитного портфеля у ряда банков и рост у других совпали с миграцией денег из банка в банк: клиенты пересматривали свои решения по сбережениям и ориентировались на другие, более выгодные, по их мнению, предложения, отмечает управляющий партнер экспертной группы Veta Илья Жарский.

С конца августа банки замедлили темпы снижения ставок в своих банках или даже повышали их. Это было связано с изменением риторики ЦБ относительно будущего снижения ключевой ставки и конкуренцией за вкладчиков (см. “Ъ” от 17 октября). При этом повышение ставок носило избирательный характер и было сконцентрировано на краткосрочных продуктах, отмечают эксперты.

( Читать дальше )

Новости рынков |Пьянов: Признаков возможного снятия западных санкций с группы ВТБ нет

- 24 октября 2025, 12:48

- |

«Мы в данный момент считаем, что сценарий снятия санкций и возврата SWIFT является невероятным, никаких признаков этого нет»,- сказал он, отвечая на соответствующий вопрос.

tass.ru/ekonomika/25442729

Новости рынков |ВТБ планирует продать отель Courtyard by Marriott Kazan Kremlin в Казани

- 24 октября 2025, 10:25

- |

ВТБ планирует продать еще одну гостиницу — Courtyard by Marriott Kazan Kremlin в Казани, сообщил журналистам первый зампред банка Дмитрий Пьянов.

Группа в 2025 году анонсировала выход из ряда непрофильных активов, включая офисные здания от присоединенных банков и гостиницы. В апреле ВТБ продал часть площадей бизнес-центра «Легион I» на Большой Ордынке, принадлежавших ранее банку «ФК Открытие».

В августе группа реализовала на торгах 100% долей в ООО «Пансионат Камелия», владеющем и управляющем пятизвездочным отелем «Swissotel Resort Сочи Камелия», сумма сделки составила 10 млрд рублей. В октябре ВТБ продал гостиницу Hyatt Regency Moscow Petrovsky Park, расположенную рядом со стадионом «ВТБ Арена», где проводит домашние матчи футбольный клуб «Динамо», параметры сделки не раскрывались.

«До конца года мы еще планируем (продать — ИФ) один крупный непрофильный актив — это отель Marriott в Казани. Либо до конца этого года удастся продать, либо в первом квартале 2026 года. Помните, я говорил, что мы сконцентрируемся в этом году на реализации гостиничных непрофильных активов. Остался один крупный гостиничный актив — это отель Marriott в Казани», — сказал топ-менеджер.

( Читать дальше )

Новости рынков |ЦБ: В сентябре в России рост ипотечного кредитования остался на уровне августа

- 17 октября 2025, 11:45

- |

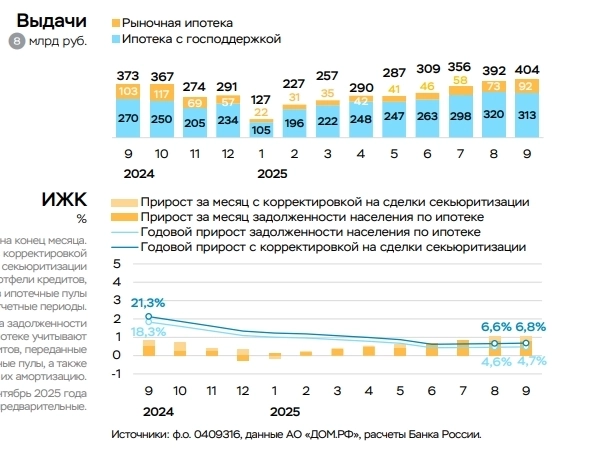

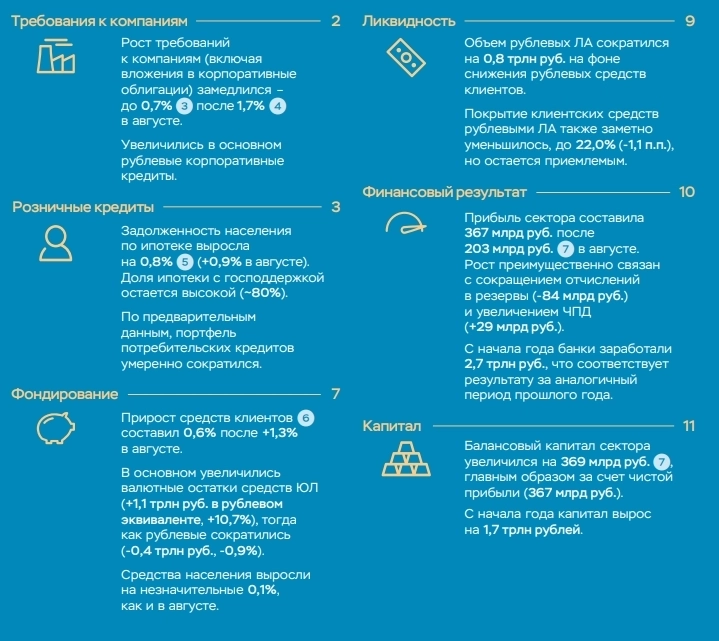

В России в сентябре задолженность населения по ипотеке, по предварительным данным, увеличилась на 0,8% после роста на 0,9% в августе и составила 22,6 трлн рублей, говорится в обзоре Банка России о развитии банковского сектора.

Объем выдачи ипотеки в сентябре вырос до 404 млрд рублей против 392 млрд рублей в августе.

Доля ипотеки, выдаваемой по госпрограммам, остается значительной — порядка 80%. По наиболее востребованной «Семейной ипотеке» за месяц предоставлено 271 млрд рублей (в августе — 278 млрд рублей).

Выдачи рыночной ипотеки постепенно увеличиваются, но их объемы остаются небольшими, поскольку ставки все еще высокие, отмечает ЦБ. В конце сентября средняя маркетинговая ставка по рыночным программам составляла 21,3%, к концу августа она снизилась на 1,1 процентного пункта. По предварительным данным, в сентябре по рыночной ипотеке выдано 92 млрд рублей после 73 млрд рублей в августе.

Портфель необеспеченных потребительских кредитов в сентябре сократился на 0,1% — до 13,3 трлн рублей, в августе он почти не изменился (-0,02%). Выдачи в сегменте кредитов наличными снизились, а в сегменте кредитных карт, наоборот, выросли. Заемщики все еще предпочитают не брать большие суммы наличными, а использовать кредитные карты, особенно с учетом льготного периода.

( Читать дальше )

Новости рынков |Банки РФ в сентябре замедлили темпы роста корпоративных кредитов почти вдвое

- 17 октября 2025, 11:42

- |

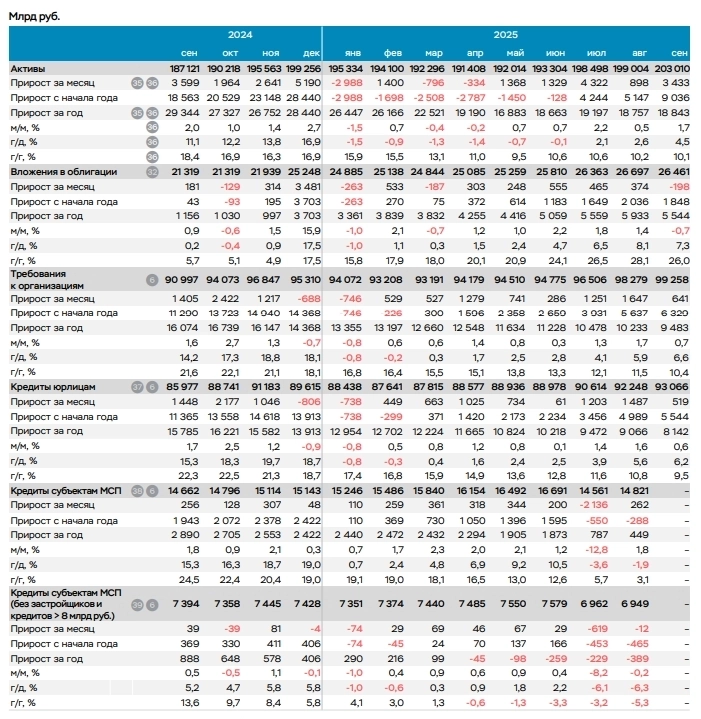

Банки РФ в сентябре увеличили портфель корпоративных кредитов на 0,5 трлн рублей, или на 0,6%, говорится в обзоре ЦБ о динамике развития банковского сектора.

В августе банки показали более высокие темпы роста корпоративного кредитования — 1,1%.

Как отмечает ЦБ, в сентябре выросли в основном кредиты в рублях. По предварительным данным, больше половины прироста пришлось на застройщиков жилья. Кроме того, кредиты привлекали нефтегазовые и транспортные компании.

Требования к компаниям с учетом вложений в корпоративные облигации выросли в сентябре на 0,7% по сравнению с 1,7% в августе. Вложения в корпоративные облигации увеличились за месяц на 0,1 трлн рублей в основном за счет новых выпусков металлургических компаний.

Если рассматривать прирост требований к компаниям в годовом выражении, то он продолжил постепенно замедляться (до 10,4% с 11,5% в августе после пиковых 22% в 2024 году, когда месячные темпы доходили до 2,7%).

www.interfax.ru/business/1053223

Новости рынков |ЦБ: Банки РФ в сентябре увеличили прибыль в 1,8 раза

- 17 октября 2025, 11:38

- |

Российские банки в сентябре увеличили чистую прибыль в 1,8 раза по сравнению с августом, до 367 млрд рублей, за счет сокращения отчислений в резервы и роста чистого процентного дохода, говорится в обзоре ЦБ о динамике развития банковского сектора.

В целом за 9 месяцев банки заработали 2,7 трлн рублей, что соответствует уровню прибыли за аналогичный период прошлого года. ЦБ прогнозирует чистую прибыль сектора по итогам 2025 года в диапазоне 3-3,5 трлн рублей.

Как отмечает регулятор, в сентябре банки сократили отчисления в резервы (-84 млрд рублей, 33%) после сильного роста в августе, когда отдельные кредитные организации признали потери по старым проблемным кредитам. Кроме того, в сентябре на 5% вырос чистый процентный доход за счет опережающего снижения процентных расходов (-6%) над доходами (-3%).

www.cbr.ru/Collection/Collection/File/59337/razv_bs_25_09.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс