Блог компании Tickmill |Инфляция в США в январе: велик риск негативного сюрприза

- 10 февраля 2022, 16:28

- |

Значимость сегодняшнего отчета по инфляции в США трудно переоценить. Можно смело говорить, что за последние несколько лет не было отчета по инфляции, к которому было бы приковано столько внимания, как к отчету за январь. ФРС фактически признал ошибку в прогнозировании в декабре, убрав из описания инфляции слово «временный», а в январе и вовсе дал сигнал, что контроль инфляции становится «целью №1», заявив, что цели по рынку труда выполнены (полная занятость достигнута) и его запаса прочности хватит на «достаточно большое» число повышений ставок.

Ожидания по отчету достаточно солидные – 7.3% общей инфляции и 5.9% базовой инфляции в годовом выражении. В пользу сильной инфляции говорит оплата труда – в январе она выросла на 0.7% в месячном выражении, обогнав прогноз в 0.5%. Оплата труда является лидирующим проинфляционным фактором, причем достаточно устойчивым, очевидно потому, что рост доходов влияет на потребительские решения, не только краткосрочные, но и долгосрочные. В немалой степени благодаря уверенности в завтрашнем дне, вырос спрос на товары длительного пользования в США, основную долю которого занимает спрос на автомобили. Данные Manheim показывают, что рост цен обновил максимум и составил 45% в годовом выражении:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Рост инфляции в США – еще не предел

- 11 ноября 2021, 16:32

- |

Инфляция в США вновь превысила ожидания, на этот раз с большим отрывом. Общая и базовая инфляция поднялись до самых высоких значений за последние 30 лет. Заметный краткосрочный моментум, а также надвигающийся сезон рождественского шоппинга делают возможным рост цен на 7% г/г в декабре. Учитывая, что признаков снижения ценового давления в производственных цепочках нет, начиная с цен на сырье, инфляционные ожидания населения растут, у ФРС есть достаточно поводов для того, чтобы задуматься об ускорении сворачивания QE и намекнуть на более раннее повышение ставки.

Консенсус прогноз закладывал достаточно высокое значение месячной инфляции — 0.6%. Актуальный рост составил 0.9%, что конечно же стало мини-шоком для рынков, вызвав переоценку ожиданий. Сильно отреагировали Трежерис – причем доходность 2-летних облигаций отскочила вверх сразу, а реакция в 10-летних облигаций была несколько запоздалой. Другими словами, опасения инвесторов об устойчивом характере инфляции выросли, но с некоторой задержкой:

( Читать дальше )

Блог компании Tickmill |Риски для EURUSD перед заседанием ЕЦБ смещены вниз и вот почему

- 22 июля 2021, 14:03

- |

Заседание ЕЦБ, вероятно, основной источник волатильности для валютного рынка на этой неделе, которая, за исключением понедельника, выдалась довольно спокойной. Баланс рисков для EURUSD смещен в сторону дальнейшего снижения, так как возможные уточнения по пересмотру стратегии и руководству по ставкам скорей всего будут иметь медвежий тон. Такой исход приведет к тому, что рынки будут ожидать более длительное стимулирование низкими процентными ставками в 2022 году.

Защитная торговля доминировала на рынке в первой половине недели, что оказывало доллару поддержку против проциклических валют за исключением CAD, который находится сейчас под влиянием отложенного позитивного эффекта после объявления BoC о снижении темпов QE, вплоть до завершения программы к концу 2021. Данные по американской экономике не выглядят особо важными для рынка и вряд ли смогут сильно повлиять на ожидания перед заседанием ФРС на следующей неделе.

Комментарии Лагард на прошлой неделе и недавно опубликованный обзор стратегии ЕЦБ повысили ставки перед сегодняшним заседанием. Предварительные данные указывают на то, что сегодня может появиться информация, которая позволит рынку пересмотреть сроки и темпы сокращения скупки активов ЦБ. Вполне вероятно ЕЦБ объявит, что сокращая покупки в рамках пандемической программы скупки активов он будет увеличивать покупки в рамках стандартной программы, так как экономика ЕС продолжает испытывать трудности с запуском инфляции. Также, если ЕЦБ заявит о симметричном таргетировании инфляции, это станет негативным сюрпризом для евро и позитивным для бондов, так как в таком случае сохранится реакция ЕЦБ на отклонения инфляции — он будет корректировать своими инструментами как недолет, так и перелет. ФРС, напротив, заявил недавно в рамках пересмотра своей политики, что будет позволять экономике и инфляции перегреваться, так как из опыта прошлого десятилетия стало ясно, что подстегнуть инфляцию сложнее, чем ограничить ее чрезмерный рост.

( Читать дальше )

Блог им. Arthur_Idiatulin |Доллар ждет данных по инфляции, Китай неожиданно смягчает политику: обзор событий от 12.07.2021

- 12 июля 2021, 17:11

- |

Блог компании Tickmill |Что мы узнали от ФРС на этой неделе. Стоит ли ждать новые максимумы на рынке?

- 25 июня 2021, 17:23

- |

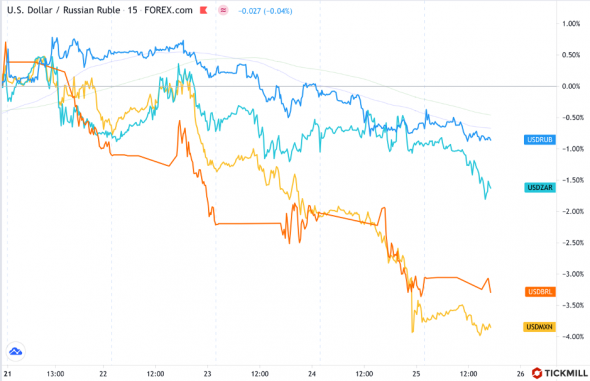

Центральные банки развитых и развивающихся стран имеют сейчас кардинально разное представление о природе повышенной инфляции – первые считают, что она не задержится долго, вторые, по все видимости, с этим не согласны. К российскому и бразильскому ЦБ, которые сравнительно агрессивно начали повышать ставки, неожиданно присоединился и ЦБ Мексики. Он удивил рынки вчера своим решением повысить ставку с 4 до 4.25% в ответ на устойчивую инфляцию выше 6% которая не спадает с апреля. Ни один из опрошенных экономистов Блумберг не ожидал такого решения.

Песо укрепился против доллара и вместе с остальными EM валютами выглядит сейчас привлекательной территорией для инвесторов, так как по итогам «парада выступлений» чиновников ФРС на этой неделе, можно говорить, что вопрос ужесточения кредитных условий отложили как минимум до конференции в Джексон Хоул в августе.

( Читать дальше )

Блог компании Tickmill |Как торговать EURUSD на отчете по инфляции в США? Разбираем сценарии

- 07 июня 2021, 16:28

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс