SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Alexroot |Мой дивидендный портфель. 01.12.2025. Символический плюс сначала года, а ваш?

- 01 декабря 2025, 22:11

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 01.12.2025г.)

Стоимость текущая: 1 585 К

(сначала года 1361К + 213К пополнений). 💼

Акции, облигации, резерв: 82.2%/17.6%/0.2% 📊

💼 Прибыль +0.6% без учëта дивидендов (Индекс -7.47%); 👍

Тенденция: бурно реагируем на любую новость.

Портфель сначала года без учëта дивидендов в символическом плюсе. )))

Разница с индексом сокращается за счëт крепких компаний в портфеле — они меньше падали, но и меньше растут.

Идея в Новабев стала отрабатываться. 💪

Покупка Интер РАО была спорной, но тоже плюсует.💪

Мне было тяжело закрывать некоторые неудачные позиции, но правило действительно работает.

Когда идея умерла, надо перекладываться в другие, а не ждать чуда, благодаря высвободившимся деньгам и новым идеям, я почти уже «закрыл» убытки по позициям в IT.

Важная мысль — простые истины на рынке работают! Не просто так о них многие говорят, но к сожалению мало кто делает 🤓

Мои дальнейшие действия в трëх абзацах 👇

Так как индекс выше 2600 и у меня явный перекос в акции (82.2%) — я начинаю накапливать резервы.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 01.12.2025г.)

Стоимость текущая: 1 585 К

(сначала года 1361К + 213К пополнений). 💼

Акции, облигации, резерв: 82.2%/17.6%/0.2% 📊

💼 Прибыль +0.6% без учëта дивидендов (Индекс -7.47%); 👍

Тенденция: бурно реагируем на любую новость.

Портфель сначала года без учëта дивидендов в символическом плюсе. )))

Разница с индексом сокращается за счëт крепких компаний в портфеле — они меньше падали, но и меньше растут.

Идея в Новабев стала отрабатываться. 💪

Покупка Интер РАО была спорной, но тоже плюсует.💪

Мне было тяжело закрывать некоторые неудачные позиции, но правило действительно работает.

Когда идея умерла, надо перекладываться в другие, а не ждать чуда, благодаря высвободившимся деньгам и новым идеям, я почти уже «закрыл» убытки по позициям в IT.

Важная мысль — простые истины на рынке работают! Не просто так о них многие говорят, но к сожалению мало кто делает 🤓

Мои дальнейшие действия в трëх абзацах 👇

Так как индекс выше 2600 и у меня явный перекос в акции (82.2%) — я начинаю накапливать резервы.

( Читать дальше )

- комментировать

- 490

- Комментарии ( 1 )

Блог им. Alexroot |Разбор портфеля, посмотри, возможно у тебя те же самые ошибки...

- 29 ноября 2025, 21:34

- |

ЭКСПРЕСС РАЗБОР ПОРТФЕЛЯ

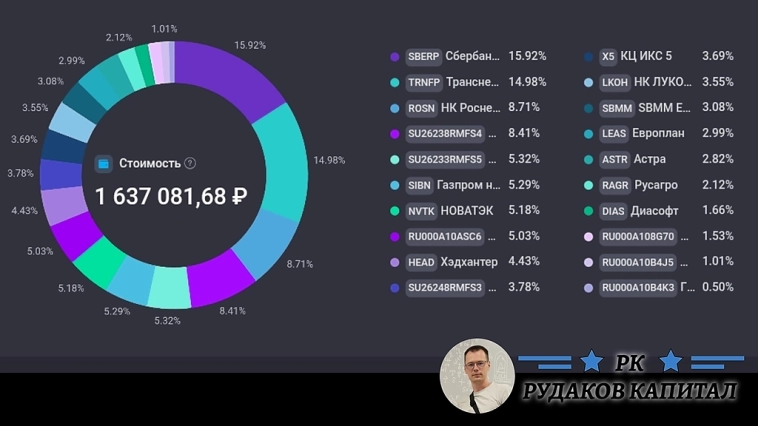

Как и обещал, выпускаю один из бесплатных экспресс разборов, портфель на скрине, приятного чтения!

В своëм ТГ канале я переодически разыгрываю бесплатные разборы, для этого нужно быть подписанным на t.me/RudCapital. И под соответствующим постом написать «Хочу».

🎯 Цель инвестиций:

Портфель в целом хороший и можно его оценить на 7 из 10 баллов, но здесь некоторые моменты, которые стоит улучшить и есть так же потенциальные риски.

Начнём с того, что при полном реинвесте денежного потока (дивидендов и купонов) вы находитесь на этапе формирования капитала, а значит стараться "чтобы суммы были примерно равные по месяцам" не нужно.

Возможно, что так Вам психологически комфортно, но это не несёт практической пользы портфелю и усложняет структуру портфеля, что в соответствии ухудшает его управление.

( Читать дальше )

Как и обещал, выпускаю один из бесплатных экспресс разборов, портфель на скрине, приятного чтения!

В своëм ТГ канале я переодически разыгрываю бесплатные разборы, для этого нужно быть подписанным на t.me/RudCapital. И под соответствующим постом написать «Хочу».

🎯 Цель инвестиций:

Сохранить+ разумный рост. Ежемесячные поступления в виде купонов и дивидендов. Докупаю, чтобы суммы были примерно равные по месяцам. Счёт ИИС и полный реинвест.

— владелец портфеля

Портфель в целом хороший и можно его оценить на 7 из 10 баллов, но здесь некоторые моменты, которые стоит улучшить и есть так же потенциальные риски.

Начнём с того, что при полном реинвесте денежного потока (дивидендов и купонов) вы находитесь на этапе формирования капитала, а значит стараться "чтобы суммы были примерно равные по месяцам" не нужно.

Возможно, что так Вам психологически комфортно, но это не несёт практической пользы портфелю и усложняет структуру портфеля, что в соответствии ухудшает его управление.

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 31.10.2025

- 01 ноября 2025, 17:06

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 31.10.2025г.)

Стоимость: 1 478 К (в начале года 1361К + 196К (пополнение).

Акции, облигации, резерв: 76%/24%

💼 Прибыль -5.1% без учëта дивидендов (Индекс -12.62%); 😢

Тенденция: ушли в боковик, после падения. Объем торгов минимальный, неопределеность высокая.

За эти две недели мы слегка отжались от дна. Я старался закидывать больше свободных денег, чтобы воспользоваться просадкой и докупить.

❗ Фундаментально налоговые нововедения и пологое снижение ставки не повлияет кардинально на бизнес.

Прогнозная траектория ключевой ставки ЦБ в 2026 году была поднята и по этому пошла переоценка рынка, так как ставки будут высокие, а значит и стоимость денег на протяжении всего 2026 года будет выше.

💼Изменения портфеля:

Новабев 🍻 0% --> 6.18%

Причина покупки здесь:👇

t.me/RudCapital/1044

Закрыл нижеперечисленные позиции с убытком и переложился в Новабев.

Астра 💿 2.47% --> 0%

Диасофт 💳 1.45% --> 0%

Русагро 💿 2.01% --> 0%

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 31.10.2025г.)

Стоимость: 1 478 К (в начале года 1361К + 196К (пополнение).

Акции, облигации, резерв: 76%/24%

💼 Прибыль -5.1% без учëта дивидендов (Индекс -12.62%); 😢

Тенденция: ушли в боковик, после падения. Объем торгов минимальный, неопределеность высокая.

За эти две недели мы слегка отжались от дна. Я старался закидывать больше свободных денег, чтобы воспользоваться просадкой и докупить.

❗ Фундаментально налоговые нововедения и пологое снижение ставки не повлияет кардинально на бизнес.

Прогнозная траектория ключевой ставки ЦБ в 2026 году была поднята и по этому пошла переоценка рынка, так как ставки будут высокие, а значит и стоимость денег на протяжении всего 2026 года будет выше.

💼Изменения портфеля:

Новабев 🍻 0% --> 6.18%

Причина покупки здесь:👇

t.me/RudCapital/1044

Закрыл нижеперечисленные позиции с убытком и переложился в Новабев.

Астра 💿 2.47% --> 0%

Диасофт 💳 1.45% --> 0%

Русагро 💿 2.01% --> 0%

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 15.10.2025 года

- 16 октября 2025, 15:08

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 15.10.2025г.)

Стоимость: 1 452 К (в начале года 1361К + 194К (пополнение).

Акции, облигации, резерв: 75.3%/24.7%

💼 Прибыль -7.1% без учëта дивидендов (Индекс -11.86%); 😢

Тенденция: Падаем!

❗Нам больно, но мы продолжаем инвестировать.

Несмотря на то, что портфель падает меньше, чем индекс приятного в этом мало. Минус, он и в Африке минус.

Портфель почти полностью переформатирован под новую действительность и остаëтся просто наблюдать, как продолжает «сжиматься пружина» перед ростом.

Всë говорит о том, что снижению ставки быть в ближайшие месяцы, а значит самое разумное при таком падении это накапливать активы и чем дольше мы падаем, тем лучше.

❗ Фундаментально налоговые нововедения и пологое снижение ставки не повлияет кардинально на большинство бизнесов, а значит падение по своей сути эмоциональное.

💼Изменения:

📌 Х5 💿 с 5.49% --> 5.50%.

Доля не выросла в процентах от портфеля, так как акции падают в цене и я докупаю.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 15.10.2025г.)

Стоимость: 1 452 К (в начале года 1361К + 194К (пополнение).

Акции, облигации, резерв: 75.3%/24.7%

💼 Прибыль -7.1% без учëта дивидендов (Индекс -11.86%); 😢

Тенденция: Падаем!

❗Нам больно, но мы продолжаем инвестировать.

Несмотря на то, что портфель падает меньше, чем индекс приятного в этом мало. Минус, он и в Африке минус.

Портфель почти полностью переформатирован под новую действительность и остаëтся просто наблюдать, как продолжает «сжиматься пружина» перед ростом.

Всë говорит о том, что снижению ставки быть в ближайшие месяцы, а значит самое разумное при таком падении это накапливать активы и чем дольше мы падаем, тем лучше.

❗ Фундаментально налоговые нововедения и пологое снижение ставки не повлияет кардинально на большинство бизнесов, а значит падение по своей сути эмоциональное.

💼Изменения:

📌 Х5 💿 с 5.49% --> 5.50%.

Доля не выросла в процентах от портфеля, так как акции падают в цене и я докупаю.

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель, который легко переживëт кризис. (30.09.2025)

- 01 октября 2025, 06:17

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 30.09.2025г.)

Стоимость: 1 506 К (в начале года 1361К + 189К (пополнение).

Акции, облигации, резерв: 75.6%/24.4%

💼 Прибыль -3.3% без учëта дивидендов (Индекс -8.22%); 😢

Тенденция: Рынок корректируется. Оптимизма на горизонте не видно, «слабые руки» начинаются сбрасывать акции.

😀 Перекроил портфель согласно взгляда на медленное снижение ключевой ставки и сложностей в экономике.

Подробнее объяснял в видео, которое недавно здесь вышло. 👍

Я «перекраивал» портфель в предыдущее две недели, а в эти две недели я просто доделал задуманное.

❗ Лишние телодвижения на рынке обычно плохо сказываются на портфеле, но иногда это жизненная необходимость.

💼Изменения:

📌 Транснефть 💿 17.99% -> 20.63%;

Доля для меня слишком большая, но сейчас сложно найти компании, которые не снижают чистую прибыль.

Транснефть это скучная бумага с нормально прогнозируемыми дивидендами — островок стабильности.

📌 Роснефть💿 2.23% -> 0%;

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 30.09.2025г.)

Стоимость: 1 506 К (в начале года 1361К + 189К (пополнение).

Акции, облигации, резерв: 75.6%/24.4%

💼 Прибыль -3.3% без учëта дивидендов (Индекс -8.22%); 😢

Тенденция: Рынок корректируется. Оптимизма на горизонте не видно, «слабые руки» начинаются сбрасывать акции.

😀 Перекроил портфель согласно взгляда на медленное снижение ключевой ставки и сложностей в экономике.

Подробнее объяснял в видео, которое недавно здесь вышло. 👍

Я «перекраивал» портфель в предыдущее две недели, а в эти две недели я просто доделал задуманное.

❗ Лишние телодвижения на рынке обычно плохо сказываются на портфеле, но иногда это жизненная необходимость.

💼Изменения:

📌 Транснефть 💿 17.99% -> 20.63%;

Доля для меня слишком большая, но сейчас сложно найти компании, которые не снижают чистую прибыль.

Транснефть это скучная бумага с нормально прогнозируемыми дивидендами — островок стабильности.

📌 Роснефть💿 2.23% -> 0%;

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 15.09.2025 года

- 16 сентября 2025, 11:45

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 15.09.2025г.)

Стоимость: 1 580 К (в начале года 1361К + 186.7К (пополнение).

Акции, облигации, резерв: 72.2%/23.5%/4.2%

💼 Прибыль +2.1% без учëта дивидендов (Индекс -2.85%); 💪

Тенденция: Слегка корректируемся из-за жёсткой риторики ЦБ и медленного снижения ключевой ставки.

Подрезание позиций и высвобождение до 6% резервов перед решением по ключевой ставке дало свой эффект! 👍

☝ Оценивать разрыв между индексом и портфелем каждые 2 недели всë равно что обращать внимание на недельную инфляцию — бессмысленно! Деньги на этом не сделать.

💪 И всë же, перекладка и высвобождение резервов увеличило отрыв от индекса в 0.5% по сравнению с 2 неделями ранее.

За выходные потратил часть резерва и организовал перекладку из слабых активов — пришлось даже резать убытки.

💼Изменения:

📌 Валютные облигации 4.5% -> 5.2%;

Резко стал слабеть рубль до 85 рублей за доллар в предверии снижения ключевой ставки.

Пришлось добирать по рынку и при этом начался «жор» в валютных облигациях, что сильно снизило доходность идеи.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 15.09.2025г.)

Стоимость: 1 580 К (в начале года 1361К + 186.7К (пополнение).

Акции, облигации, резерв: 72.2%/23.5%/4.2%

💼 Прибыль +2.1% без учëта дивидендов (Индекс -2.85%); 💪

Тенденция: Слегка корректируемся из-за жёсткой риторики ЦБ и медленного снижения ключевой ставки.

Подрезание позиций и высвобождение до 6% резервов перед решением по ключевой ставке дало свой эффект! 👍

☝ Оценивать разрыв между индексом и портфелем каждые 2 недели всë равно что обращать внимание на недельную инфляцию — бессмысленно! Деньги на этом не сделать.

💪 И всë же, перекладка и высвобождение резервов увеличило отрыв от индекса в 0.5% по сравнению с 2 неделями ранее.

За выходные потратил часть резерва и организовал перекладку из слабых активов — пришлось даже резать убытки.

💼Изменения:

📌 Валютные облигации 4.5% -> 5.2%;

Резко стал слабеть рубль до 85 рублей за доллар в предверии снижения ключевой ставки.

Пришлось добирать по рынку и при этом начался «жор» в валютных облигациях, что сильно снизило доходность идеи.

( Читать дальше )

Блог им. Alexroot |Транснефть, подходит ли в дивидендный портфель?

- 05 сентября 2025, 17:58

- |

ТРАНСНЕФТЬ: ОТЧËТ ЗА 1 ПОЛУГОДИЕ 2025 ГОДА

Одна из немногих компаний, которая смогла порадовать.

Забавно, что в нынешних условиях падение чистой прибыли на 10%, я называю порадовала. 😂

Но тут снижение связанно с ростом расходов на налог на прибыль (компания платит 40%, вместо 25% как у всех, но 40% не на весь бизнес, так что реальная ставка около 34-35%);

💡 Даже с учëтом этого на фоне других компаний дела у Транснефти идут хорошо.

❗ Компания умудряется сохранять маржинальность при высокой инфляции в стране: рост зарплат и стоимость капитальных затрат.

Выручка почти такая же, как и в прошлом году. И это на фоне немного снижающегося объëма перекачки нефти и нефтепродуктов.

На момент прошедших 2 месяцев 2-го полугодия, мы видим рост добычи нефти, а значит будет и рост прокачки по трубам Транснефти.

❗ Заметил, что любят пугать Восток Ойлом (там будет труба от Роснефти), так как старые месторождения истощаются перекачка по трубам Транснефти будет падать. 😱

Важно понимать:

📌 Падение перекачки будет плавным и в пределах 10-15%.

( Читать дальше )

Одна из немногих компаний, которая смогла порадовать.

Забавно, что в нынешних условиях падение чистой прибыли на 10%, я называю порадовала. 😂

Но тут снижение связанно с ростом расходов на налог на прибыль (компания платит 40%, вместо 25% как у всех, но 40% не на весь бизнес, так что реальная ставка около 34-35%);

💡 Даже с учëтом этого на фоне других компаний дела у Транснефти идут хорошо.

❗ Компания умудряется сохранять маржинальность при высокой инфляции в стране: рост зарплат и стоимость капитальных затрат.

Выручка почти такая же, как и в прошлом году. И это на фоне немного снижающегося объëма перекачки нефти и нефтепродуктов.

На момент прошедших 2 месяцев 2-го полугодия, мы видим рост добычи нефти, а значит будет и рост прокачки по трубам Транснефти.

❗ Заметил, что любят пугать Восток Ойлом (там будет труба от Роснефти), так как старые месторождения истощаются перекачка по трубам Транснефти будет падать. 😱

Важно понимать:

📌 Падение перекачки будет плавным и в пределах 10-15%.

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 31.08.2025

- 01 сентября 2025, 13:29

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 31.08.2025г.)

Стоимость: 1 604 К (в начале года 1361К + 173К (пополнение).

Акции, облигации, резерв: 71.1%/24.2%/4.7%

💼 Прибыль +4.56% без учëта дивидендов (Индекс +0.23%); 💪

Тенденция: Рынок ведëт себя разнонаправлено, но индекс снижается.

Небольшие подрезания позиций на бурном росте из-за встречи на Аляске помогли сохранить разрыв с индексом на 4.3% без учëта дивидендов.

💼Изменения:

📌 Валютные облигации 3% -> 4.5%;

На данный момент, облигации Сибура не появились в портфеле и они отображаются в резервах, как деньги.

Главное, что в отличии от вторичного рынка, я взял дополнительную доходность в 0.65% годовых в валюте на пустом месте.

Чтобы вовремя видеть такие возможности и участвовать, подписывайся, на мой ТГ-канал t.me/RudCapital 👍

Немного пожадничал и не вернул часть позиции НОВАТЭКа по 1166 рублей, думал пойдëт ниже, но котировки развернулись.

❗Именно по этому я не убирал позицию полностью, а лишь слегка подрезал. Считаю, что сейчас стоит дорого.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 31.08.2025г.)

Стоимость: 1 604 К (в начале года 1361К + 173К (пополнение).

Акции, облигации, резерв: 71.1%/24.2%/4.7%

💼 Прибыль +4.56% без учëта дивидендов (Индекс +0.23%); 💪

Тенденция: Рынок ведëт себя разнонаправлено, но индекс снижается.

Небольшие подрезания позиций на бурном росте из-за встречи на Аляске помогли сохранить разрыв с индексом на 4.3% без учëта дивидендов.

💼Изменения:

📌 Валютные облигации 3% -> 4.5%;

На данный момент, облигации Сибура не появились в портфеле и они отображаются в резервах, как деньги.

Главное, что в отличии от вторичного рынка, я взял дополнительную доходность в 0.65% годовых в валюте на пустом месте.

Чтобы вовремя видеть такие возможности и участвовать, подписывайся, на мой ТГ-канал t.me/RudCapital 👍

Немного пожадничал и не вернул часть позиции НОВАТЭКа по 1166 рублей, думал пойдëт ниже, но котировки развернулись.

❗Именно по этому я не убирал позицию полностью, а лишь слегка подрезал. Считаю, что сейчас стоит дорого.

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 15.08.2025 год

- 15 августа 2025, 22:18

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 15.08.2025г.)

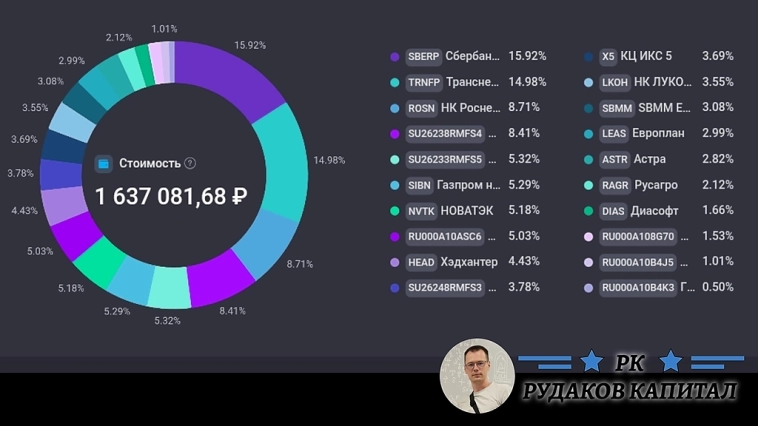

Стоимость: 1 637 К (в начале года 1361К + 170К (пополнение).

Акции, облигации, резерв: 71.3%/25.6%/3.1%

💼 Прибыль +6.39% без учëта дивидендов (Индекс +4.13%); 💪

Тенденция: Одним словом «геополитика». Фундаментал пока в стороне.

Рынок, как и портфель переоценивается на ожиданиях, хотя так быстро в жизни ничего не делается и, вероятно, будет охлаждение.

Рынок взлетел, но на деле ничего не поменялось. Расти очень легко, когда рынок весь растëт 👍

💼Изменения:

📌 Новатэк 6% -> 5.18%;

Как и говорил ранее, я не верю в быстрое решение с санкциями.

Слишком уж важен для всех сектор СПГ, который бурно развивается, а Новатэк задрали сильно уж вверх.

📌 Фонд денежного рынка 0% -> 3.08%;

Вероятнее всего будет возможность докупить, когда рынок поймëт, что путь к миру не быстрый.

В августе, я подрезал понемногу: Новатэк, Хэдхантер и Европлан.

Доли срезал незначительно, ожидаю, что будет возможность восстановить долю дешевле.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 15.08.2025г.)

Стоимость: 1 637 К (в начале года 1361К + 170К (пополнение).

Акции, облигации, резерв: 71.3%/25.6%/3.1%

💼 Прибыль +6.39% без учëта дивидендов (Индекс +4.13%); 💪

Тенденция: Одним словом «геополитика». Фундаментал пока в стороне.

Рынок, как и портфель переоценивается на ожиданиях, хотя так быстро в жизни ничего не делается и, вероятно, будет охлаждение.

Рынок взлетел, но на деле ничего не поменялось. Расти очень легко, когда рынок весь растëт 👍

💼Изменения:

📌 Новатэк 6% -> 5.18%;

Как и говорил ранее, я не верю в быстрое решение с санкциями.

Слишком уж важен для всех сектор СПГ, который бурно развивается, а Новатэк задрали сильно уж вверх.

📌 Фонд денежного рынка 0% -> 3.08%;

Вероятнее всего будет возможность докупить, когда рынок поймëт, что путь к миру не быстрый.

В августе, я подрезал понемногу: Новатэк, Хэдхантер и Европлан.

Доли срезал незначительно, ожидаю, что будет возможность восстановить долю дешевле.

( Читать дальше )

Блог им. Alexroot |Сбер обычка не нужна в портфеле

- 10 августа 2025, 21:50

- |

СБЕР ОБЫЧКА: ОПТИМИЗАЦИЯ ПОРТФЕЛЯ

Не могу вспомнить, почему я покупал именно Сбер обычку, когда основная часть СБЕРа набрана префами.

В целом, это никак не мешало, кроме неудобства оценки позиции — приходилось складывать позицию из двух.

❗ Смущало только то, что одна и та же позиция в префах или в обычке стоят по-разному.

Так как от Сбера, как и всем нормальным частным инвесторам, мне нужна только дивидендная доходность, то получается, что я переплачиваю в обычке 0.9% за ту же самую див. доходность.

Даже с учëтом комиссии на круг (продать-купить) я всë равно остаюсь в плюсе. 👍

Есть ещë в перспективе ЛДВ (оставался год), и возможно, стоило оставить позицию, но с учëтом ИИС-3 это теряет всякий смысл.

🪙 В итоге на мою позицию в 340 акций, я сэкономил 700 рублей чистыми. Технически могу взять две дополнительных акции бесплатно за счëт оптимизации.

Но главное для меня то, что позиция Сбера теперь одна и состоит она из префов — так удобнее.

Посмотрите, возможно, вы тоже держите обычку и зря переплачиваете за ту же самую дивидендную доходность.

( Читать дальше )

Не могу вспомнить, почему я покупал именно Сбер обычку, когда основная часть СБЕРа набрана префами.

В целом, это никак не мешало, кроме неудобства оценки позиции — приходилось складывать позицию из двух.

❗ Смущало только то, что одна и та же позиция в префах или в обычке стоят по-разному.

Так как от Сбера, как и всем нормальным частным инвесторам, мне нужна только дивидендная доходность, то получается, что я переплачиваю в обычке 0.9% за ту же самую див. доходность.

Даже с учëтом комиссии на круг (продать-купить) я всë равно остаюсь в плюсе. 👍

Есть ещë в перспективе ЛДВ (оставался год), и возможно, стоило оставить позицию, но с учëтом ИИС-3 это теряет всякий смысл.

🪙 В итоге на мою позицию в 340 акций, я сэкономил 700 рублей чистыми. Технически могу взять две дополнительных акции бесплатно за счëт оптимизации.

Но главное для меня то, что позиция Сбера теперь одна и состоит она из префов — так удобнее.

Посмотрите, возможно, вы тоже держите обычку и зря переплачиваете за ту же самую дивидендную доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс