Блог им. Alesha2 |Текущая ситуация

- 13 февраля 2025, 22:46

- |

Весь Мир существует на основе определённых законов, будь то законы мироздания типа законов Ньютона или Архимеда или социальных законов, типа закона Мерфи.

Если что-нибудь может пойти не так, оно пойдёт не так (англ. Anything that can go wrong will go wrong).—

Фондовый рынок не исключение, такое ощущение, что как бы ты его не изучал, он всегда найдёт лазейку чтобы тебя обмануть.

Рост декабря 2024 года и особенно 12 февраля 2025 года, почти полностью поломали складную конструкцию последних 6 месяцев.

В посте: «рубль пошёл на 120» я честно сказать ошибся с целью, полагая что она составит район пика 2022 года, но пик оказался на 110 рублей за доллар. Судя по всему это была не единственная ошибка, я, судя по всему, сильно недооценил иррациональность рынка. Один какой-то телефонный звонок главы другого государства вселил уверенность инвесторов нашей страны, индекс ММВБ за считаные часы вырос на 5%, рубль так же укрепился.

Теперь пройдя сопротивление в районе 3300, мы можем решительно пойти на обновление хаёв 2024 года, в район 4100. Конечно существует и альтернативный вариант: при снижении ниже 3100 — обновление недавних лоёв.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Alesha2 |Причина падения мировых рынков.

- 06 августа 2024, 09:02

- |

В понедельник, 5 августа, окрещённого уже «чёрным понедельником» произошло падения всех мировых фондовых рынков.

Японский индекс Nikkei 225 закрылся снижением на 13,5%, что является вторым по величине падением с другого «черного понедельника» 20 октября 1987 года. Распродажа также затронула рынок США, индексы S&P 500 и NASDAQ Composite падали на 4,2% и 6,3% соответственно, DJIA снизился на скромные 2.8%. В моменте капитализация американского фондового рынка снижалась на 2трлн. долларов.

Не обошло падение и наш, отечественный рынок: индекс ММВБ упал на 2,4%, РТС на 1,5%. Что ещё раз подтверждает связь нашей экономики с общемировой.

В чём же причина столь не ординарного события? Их несколько и произошли они не вчера.

Причины

Такое впечатление, что многие этого не понимают, но цена акций зависит только от того какое количество заявок покупки/продажи имеется в данный момент. Если желающих их купить больше чем желающих продать, то цена растёт, и наоборот.

К лету 2024, доля акций в общем капитале американских домохозяйств достигла абсолютного максимума в 35-41%(кто как и что считает). Для понимания, частные лица в США владеют акциями на сумму порядка 40трлн. долларов.

( Читать дальше )

Блог им. Alesha2 |Падение мировых рынков

- 05 августа 2024, 09:49

- |

Япония

31 июля Банк Японии уже второй раз за текущий год (да что там год, за последние 17 лет) пересмотрел свою сверхмягкую денежную политику и повысил учетную ставку, которая в последние годы была установлена фактически на отрицательном уровне. На заседании финансового регулятора было принято решение повысить краткосрочную процентную ставку с 0-0,1% до 0,25%. Банк Японии также решил сократить объемы приобретения государственных облигаций. Отмечается, что Банк Японии планирует в дальнейшем продолжить повышение учетной ставки, поскольку инфляция в стране превышает целевой показатель в 2% — в июне этого года инфляция составила 2,6% в годовом исчислении(угробим и фондовый рынок и экономику лишь бы выполнить цели по инфляции. Где-то я это уже видел...). Власти Японии на протяжении 17 лет сохраняли фактически отрицательную учетную ставку с целью стимулирования рынка и достижения базовой потребительской инфляции на уровне 2%. Проблема Японской экономики в том, что накопленная инфляция с 1990 по 2023 годы составляет 18%, или 0.5% в год. Зачем при такой ситуации совершать шаги по её снижению для меня загадка. На фоне решения Центробанка заметно укрепился курс национальной валюты — йена прибавила 1,62%, выйдя на отметку в 152,38-152,4 иен за доллар.

( Читать дальше )

Блог им. Alesha2 |Разворот фондовых рынков США.

- 08 июля 2024, 09:09

- |

Данный текст небольшое дополнение большого поста "Мировые рынки пробили исторические хаи, а дальше? часть 2."

Тут я попробую визуализировать уровни возможного разворота индекса.

Рынок, на мой взгляд, буквально в шаге от разворота.

Индекс страха VIX:

( Читать дальше )

Блог им. Alesha2 |Мировые рынки пробили исторические хаи, а дальше?

- 28 февраля 2024, 10:07

- |

Прошлая неделя (19-23 февраля 2024 года) оказалась без преувеличения эпохальной в истории мировых фондовых рынков. Что характерно, для большинства людей причастных к фондовому рынку она прошла незамеченной. И слово «эпохально» тут никак не преувеличение.

22 февраля 2024 года фондовый индекс Nikkei 225 достиг исторического хая и закрылся на отметке 39 098 пункта обновив свой прошлый рекорд 29 декабря 1989 года со значением 38 915,87 пункта. Как говорится и года не прошло, а точнее, 35 лет. Теперь все японские инвесторы(давайте без чёрного юмора) могут теперь спокойно выдохнуть, сейчас их позиции точно вышли в плюс. Кто-то может конечно возразить, что нужно ещё учитывать накопленную инфляцию за этот период, но поспешу вас успокоить, накопленная инфляция в Японии с 1990 по 2024 год составила 18%. Да, и такое в мире бывает: около нулевая инфляция при современном устройстве экономики, правда не слышал чтобы японские экономисты или простые обыватели были в восторге от этого явления, но это уже детали.

( Читать дальше )

Блог им. Alesha2 |SP500: 2 года прогнозов.

- 22 января 2024, 09:51

- |

В конце 2021 года был опубликован пост, где на основе рыночных настроений, индекса VIX и ещё кое-каких знаний я пришёл к выводу о весьма вероятном обвале фондового рынка США.

Далее, 18 ноября, был выпущен короткое дополнение по ситуации в Телеграмме, где была подтверждена мысль о негативном сценарии для всех мировых рынков вообще и для США в частности.

( Читать дальше )

Блог им. Alesha2 |Рэй Далио против облигаций. part 2

- 11 октября 2023, 12:43

- |

( Читать дальше )

Блог им. Alesha2 |Падению рынков быть? часть 3

- 14 апреля 2023, 15:59

- |

Индекс SP500 продолжает удивлять. Несмотря на то что прогноз данный в предыдущей статье реализовался достаточно точно, дальнейшее поведение рынка заставляет задуматься о будущем.

В конце прошлого года, розничные инвесторы совершили рекордную, с марта 2020, распродажу своих портфелей.Но с началом нового года, настроения инвесторов резко поменялось и за январь 2023 года, розничные инвесторы вкладывали в американские акции в среднем 1,51 миллиарда долларов каждый день. Инвесторы снова начинают покупать рынок, как будто «сейчас всё будет по другому» и фонда будет расти вечно.

Это полностью соответствует данным индикатора VIX, который после годового снижения индекса SP500, находится на уровне лета 2021 года — после года роста на 100%.

( Читать дальше )

Блог им. Alesha2 |Мировая экономика входит в рецессию?

- 09 августа 2022, 18:01

- |

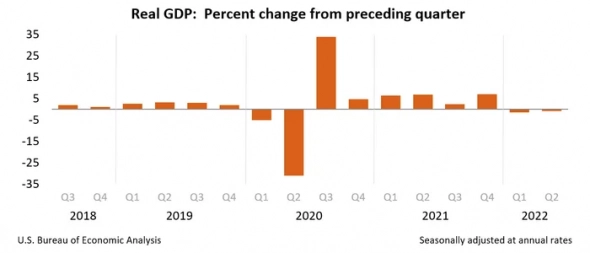

28 июля 2022 года, Министерство торговли США выпустило пресс-релиз, согласно которому реальное ВВП страны сокращается второй квартал подряд, на величину 0.9% в годовом выражении, против снижения на 1.6% в первом квартале.

Говорит ли это о том, что США вошли в рецессию?

Многие экономисты придерживаются мнения, что в общем, рецессия это последовательное снижение реального ВВП в течении 2х кварталов и более. Этого определения придерживается и Министерство Финансов Великобритании.

Национальное бюро экономических исследований в США даёт определение рецессии как «значительное снижение экономической активности по всему рынку в течение нескольких месяцев, обычно заметному по уровням реального ВВП, реальных доходах, занятости населения, промышленного производства и оптово-розничных продаж». Хотя Бюро экономического анализа(независимое федеральное агентство) предоставляющее официальную макроэкономическую и отраслевую статистику), говорит, что «часто упоминаемое определение рецессии с двумя последовательными кварталами отрицательного роста ВВП не является официальным обозначением».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс