Блог им. AVBacherov |Почему пузыри не так легко сдуть?

- 02 августа 2021, 13:19

- |

Факторов, которые влияют на возможность сдуть пузырь много: действия монетарных, фискальных и финансовых властей, институциональных и иррациональных инвесторов и т.д. и т.п. Описать все в одном посте не получится. Я хотел бы сконцентрироваться на некоторых аспектах, которые касаются скорее технических возможностей у инвесторов и не пускаться в вопросы политического и макроэкономического характера.

Чтобы объяснить трудности связанные с возможностью сдуть пузырь необходимо немного узнать о такой гипотезе – как ограниченность арбитража, которую в разных вариантах изложили Миллер, Шлейфер, Вишнего. Основа гипотезы тривиальна — на рынке действуют два типа инвесторов: иррациональные (noise или feedback traders) и рациональные (smart money). Иррациональные инвесторы в основном чайники, не разбираются в стоимости активов и в своем подавляющем большинстве смотрят на них как на «бумажки», у которых есть какая-то цена, за которую их покупают и продают. Поэтому для них важнее чтобы цена двигалась (в основном росла) по любым основаниям. Рациональные же инвесторы способны оценить справедливую стоимость, но как оказывается, в случае если цена на актив сильно завышена, они немногое могут сделать. Из идеи арбитражного формирования цены, рациональные инвесторы должны занять короткую позицию, тем самым начав двигать цену к равновесной. Но на рынке возможность шортовых позиций реально ограничена. Есть также ассиметрия в ограниченности. В случае недооценки актива ограниченность тоже присутствует, но как показывают исследования купить акции все-таки проще, чем продать в короткую.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. AVBacherov |Ставка на волатильность в период выборов себя оправдала

- 10 ноября 2020, 11:55

- |

Почему❓

🅰️ В первые пару-тройку лет своего «пребывания» на бирже, я как и многие начинал с трейдинга и технического анализа. За это время я понял, что технический трейдер (спекулянт) из меня НИКАКОЙ. Умудрившись за это время остаться в нуле (что я считаю для спекуляций весьма неплохим результатом, в то время когда простая стратегия купи и держи принесла бы мне что-то около 150% прибыли в эти годы), я понял простую вещь — таким образом я точно не разбогатею (ох уж эти мечты всех начинающих). Поэтому если уж и спекулировать, то лично я это должен делать по другим основаниям. А когда я более менее понял по каким, оказалось что их крайне немного.

🅱️ Любой же совет по структуре инвестиционного портфеля очень сильно зависит от целеполагания инвестора, его риск-профиля и срока инвестиций. Что подойдет тем, кто готов сидеть 3 года, может легко разочаровать тех, кто смотрит на горизонт в 3 месяца (последнее я вообще не считаю инвестициями). Поэтому универсальной рекомендации здесь быть не может, а соответственно и не получится никакая нормальная рекомендация-сигнал.

( Читать дальше )

Блог им. AVBacherov |Сбербанк доит своих клиентов!

- 27 августа 2020, 13:17

- |

Расскажу сегодня о чудесном продукте, который придумал Сбербанк и продает своим клиентам. Этот пример в чем-то очень хрестоматийный для инвестиционной среды и наглядно демонстрирует, как Сбербанк и его дочерние структуры:

( Читать дальше )

Блог им. AVBacherov |Харизматичные идеи. Можно вложиться?

- 21 августа 2020, 15:56

- |

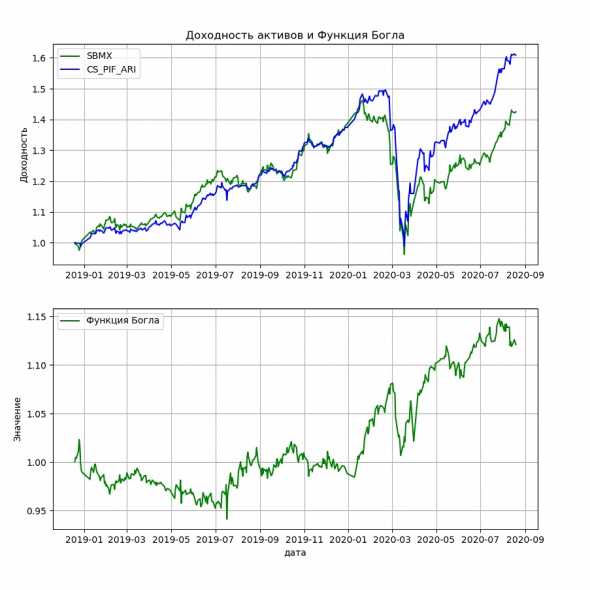

Вчера Петр Салтыков на своей странице в Facebook опубликовал короткую заметку об успехах фонда «Харизматичные идеи (в прошлом Харизматичные акции, Далее по тексту — ХИ)», находящемся под его управлением. Он указал, что их фонд с начала года уже принес 17% своим пайщикам, против индекса полной доходности Московской Биржи MCFTR — 4%.

Так как я всегда ищу интересные фонды для своих вложений и клиентов, и знаю Петра лично, то я с интересом наблюдаю за его успехами. Вначале июня я уже писал о его фонде, но его пост подтолкнул меня пересчитать показатели сравнения.

Сравнивал я ХИ с покупкой фонда SBMX под управлением управляющей компании Сбербанка, который как раз повторяет индекс MCFTR. Учел я также и комиссии брокера в размере 0.1% при покупке SBMX и комиссию за приобретения паев 1.5%, которую берет УК (специально взял самую большую, так как она зависит от размера инвестиций). Комиссию за погашение посчитал равной 0, поскольку свыше года она отсутствует, а вкладывать деньги на меньший срок смысла нет (и даже год мало). Налоговую ставку приравнял 13%, считая что инвестирует физик резидент, и реализует он свои паи до 3-лет.

( Читать дальше )

Блог им. AVBacherov |А не прикупить ли мне ОПИФ "Харизматичные акции"?

- 04 июня 2020, 10:15

- |

Время выбирать ПИФы❗️ После кризиса надо покупать акции, стоит поискать фаворитов и «альфа скакунов»

23 марта я написал пост: "Какой ОПИФ можно купить в свой портфель❓", где дал рекомендации, как можно выбрать ОПИФ для своего портфеля.

И вот сейчас, когда я написал свой профессиональный инвестиционный калькулятор, я могу легко проверять один из пунктов из той рекомендации, а именно:

✅ Соответствии исторических показателей эффективности

В том же посте, я рассказал об ОПИФе «Харизматичные акции» (ХА) в УК АриКапитал, которым управляет Петр Салтыков.

Сегодня я просто хочу продемонстрировать, на этом же фонде, как легко и удобно теперь сравнивать Инвестиции в ETF (биржевые фонды) не только между собой, но и с любым другим фондом.

Отступление❗️ На самом деле не обязательно фондом, такие сравнение можно проводить с любой стратегией, и делать выводы. А в калькулятор я добавил учет комиссий и налогов — очень полезно когда есть надбавки и скидки при погашении паев или вознаграждение за успех.

( Читать дальше )

Блог им. AVBacherov |Фундаментальные оценки теперь доступны в Инвестиционном бюллетене

- 30 июля 2019, 13:05

- |

Друзья, совсем недавно я вас порадовал циклом собственных фундаментальных исследований акций, которые можно найти в моём блоге здесь.

Следующим логическим шагом было совместить то, что я делаю как портфельный управляющий, с этими самыми исследованиями. Задача не совсем тривиальная, и тем она интересна. Поскольку я всё люблю максимально автоматизировать, этот процесс не явился исключением. Проще всего результаты проделанной работы продемонстрировать на том, как она включилась в инвестиционный бюллетень.

Поскольку я не пересматриваю свои фундаментальные прогнозы чаще раза в год, если на это нет каких-то уж очень серьёзных оснований, а расчёты строятся на данных годовой отчётности, то и каждый раз пересчитывать там вроде бы нечего. Однако, поскольку рынок не стоит на месте, ожидаемая доходность инвестора меняется и этот факт можно учесть при формировании портфеля. Тем, кто знаком с портфельной теорией, сразу смекнули о чём идёт разговор.

( Читать дальше )

Блог им. AVBacherov |Скоро развязка? Почему я не рекомендую покупать сейчас риск

- 01 июля 2019, 16:38

- |

Обновлённый Инвестиционный бюллетень ABTRUST от 01.07.2019 показал насколько мы близко подошли «к краю пропасти». Конечно, я не возьмусь говорить о сроках, но как говорят в инвестиционной среде – покупать риск сейчас, я бы точно не стал.

Итак, какие интересные выводы можно сделать из последнего инвестиционного бюллетеня.

Во-первых, и самое простое. Индекс Московской биржи вышел за 95% доверительный интервал на 5 летних и 10 летних трендах, что говорит об очень большой вероятности скорой коррекции и в случае развития мирового кризиса перехода к полноценному медвежьему рынку (график 1). Также на статистической диаграмме видно, что Индекс находится в наиболее вероятной зоне и может продолжить свой рост ещё до августа, но потом вероятность продолжения роста начинает стремительно уменьшаться, что подтверждает первичный вывод об опасности входа в настоящее время в рискованные активы (График 2).

( Читать дальше )

Блог им. AVBacherov |Как я инвестирую и на что опираюсь...

- 11 июня 2019, 11:14

- |

3 июня 2019 опубликовал новый инвестиционный бюллетень, в котором был доработан раздел Готовые инвестиционные портфели и я в своем посте (https://smart-lab.ru/blog/542394.php) анонсировал передачу, на которой рассказал, как можно пользоваться консенсус прогнозами с точки зрения оптимизации при составлении собственного портфеля.

Передача прошла на ProValue.club 6 июня 2019, где я достаточно подробно описал подход в составлении собственного портфеля, и по сути изложил существо принятия решения в собственных инвестиций.

( Читать дальше )

Блог им. AVBacherov |Обновлён инвестиционный бюллетень. Существенные доработки в раздел Готовые инвестиционные портфели

- 03 июня 2019, 16:07

- |

В прошлом выпуске были добавлены два раздела

1. Консенсус прогнозы

2. Статистические индикаторы для индекса IMOEX

В данном выпуске логичным продолжением стала переработка раздела «Готовые инвестиционные портфели».

Теперь инвестор может собрать свой портфель опираясь не только на исторические данные по доходности и риску, но также на основании консенсус прогнозов аналитиков, а также для различных комбинаций уровня доверия инвестора историческим данным и прогнозам аналитиков. Кроме того, внедрена система оценки отдельных акций, которая позволяет вкладывать в потенциальных лидеров, усиливая инвестиции в биржевой фонд SBMX, который представляет собой аналог ETF на российском рынке, копирующий индекс IMOEX.

( Читать дальше )

Блог им. AVBacherov |Инвестиционный бюллетень ABTRUST для портфельного инвестора. Большие обновления

- 29 апреля 2019, 13:11

- |

Обновлен Инвестиционный бюллетень ABTRUST

В этом обновление добавлены два раздела:

1. Консенсус прогнозы. О них я писал несколько раз. С обновленными данными по текущим показателям цен их теперь можно использовать для оптимизации портфелей. (https://smart-lab.ru/blog/535191.php https://smart-lab.ru/blog/527218.php https://smart-lab.ru/blog/534364.php)

2. Два из трёх статистических индикаторов, на основании которых я принимаю решения по хеджированию свои позиций в акциях.

Теперь инвестиционный бюллетень включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс