Блог им. AMCapital |Финансовый рынок Дубая (DFM) сообщает о 30% росте чистой прибыли в первом квартале 2023 года

- 28 апреля 2023, 16:01

- |

Мы регулярно даем сводки дубайского рынка недвижимости и венчура для демонстрации того, почему мы выбрали и продолжаем выбирать Дубай для большей части наших проектов. Самое время обратиться к показателям дубайского фондового рынка. Недавно финансовый рынок Дубая (DFM) отчитался о результатах за первый квартал года, который закончился 31 марта 2023 г, сообщив о 30% увеличении чистой прибыли до 35,6 млн дирхамов ($9,69 млн) по сравнению с 27,5 млн дирхамов ($7,49 млн) за соответствующий период 2022 года.

Общий индекс DFM вырос на 2,1%, а рыночная капитализация увеличилась на 2,4% по сравнению с концом 2022 года и составила 596 млрд дирхамов ($162,3 млрд), доля собственности иностранных инвесторов при этом достигла 19% рыночной капитализации. В течение первого квартала этого года DFM привлекла 14,635 новых инвесторов, 78% из которых были иностранными инвесторами, в результате чего общая численность инвесторов достигла 1,185,291 человека из 215 национальностей. Эти цифры отражают большую заинтересованность иностранных инвесторов в прибыльной торговле на DFM и возможностях участия IPO торгах, а также в продолжении восходящего тренда на дубайском фондовом рынке, который длится с марта 2020 года.

( Читать дальше )

- комментировать

- 111

- Комментарии ( 0 )

Блог им. AMCapital |Истории успеха стартапов и инвесторов в них. Groupon и Эрик Лефкофски

- 27 апреля 2023, 18:06

- |

IPO Groupon в 2011 году стало крупнейшим IPO американской веб-компании с тех пор, как Google стала публичной в 2007 году. Groupon была оценена почти в $13 миллиардов, а IPO привлекло $700 миллионов. В конце первого дня торгов Groupon 14,7% доля раннего инвестора New Enterprise Associates стоила около $2,5 млрд долларов, но самым главным победителем от этого IPO стал крупнейший акционер Groupon Эрик Лефкофски.

Рецепт успеха Эрика Лефкофски

В 2007 году Лефкофски и Брэд Кейуэлл вложили в компанию The Point 1 миллион долларов. К 2008 году у The Point появились проблемы — Лефкофски заметил, что некоторые пользователи использовали платформу, чтобы купить что-то вместе в большой группе и получить скидку. Лефкофски увидел в этом возможность создать гораздо более успешный бизнес и помог превратить The Point в компанию, известную нам как Groupon.

Лефкофски являлся соучредителем, председателем, инвестором и крупнейшим акционером Groupon. Он позиционировал себя по обе стороны сделки Groupon через различные частные инвестиционные инструменты и управленческие роли.

( Читать дальше )

Блог им. AMCapital |Почему инвесторам важно следить за квартальными отчетами американских компаний?

- 25 апреля 2023, 15:09

- |

На этой неделе крупнейшие технологические компании США отчитаются за первый квартал 2023 года. Microsoft, Alphabet (Google) и Amazon в этом году продемонстрировали двузначный прирост стоимости акций, в акции Meta (запрещено в РФ) выросли со дна 2022 года до 78%.

Сезон отчетности дает инвесторам возможность проверить финансовые показатели компаний и даже состояние макроэкономики. Падение акций Tesla на 10% на прошлой неделе послужило напоминанием о том, как разочаровывающий отчет может резко изменить настрой инвесторов. Цена акций Tesla упала после сообщения о падении чистой прибыли на 24% в годовом исчислении за три месяца, закончившихся 31 марта. Доходы Tesla находятся под давлением отчасти из-за агрессивного снижения цен на более дешевые автомобили Model 3 и Model Y.

Microsoft и Alphabet отчитаются сегодня в 23:00 по Москве, когда американские фондовые рынки будут открыты, Amazon и Meta (запрещено в РФ) опубликуют свои доходы в нерабочее время в среду и четверг соответственно. Инвесторам следует обратить особое внимание на то, как отчеты о прибылях и убытках технологических компаний за первый квартал касаются сокращения расходов и ИИ — это две ключевые тенденции последних месяцев.

( Читать дальше )

Блог им. AMCapital |Истории успеха стартапов и инвесторов в них. Zynga и Union Square Ventures

- 20 апреля 2023, 17:06

- |

IPO Zynga на сумму $7 миллиардов в 2011 году вошло в историю индустрии онлайн игр и стало важным моментом для Union Square Ventures, ключевого инвестора Zynga, который владел 5,1% акций стоимостью $285,1 миллиона, когда компания стала публичной.

Рецепт успеха Union Square Ventures

В прошлый раз мы рассказывали про успех USV с Twitter, он был связан с принципом Union Square Ventures — инвестируй в тезисы. Если конкретнее, то USV сделали ставку на зарождающуюся сеть, которая может создать и создала вокруг себя прибыльную компанию. Примерно тоже получилось и с Zynga — налицо двойное подтверждение не только правильности выбранной стратегии (инвестируй в тезисы), но и верное понимание трендов.

Компании Zynga было меньше года, когда в 2008 году USV возглавила раунд серии A стоимостью $10 миллионов. На тот момент эра платформ и соцсетей еще не наступила, и идея строить бизнес вокруг существующих социальных сетей не была легкой задачей. Но, как объяснил партнер USV Фред Уилсон, цель Zynga по созданию онлайн игр поверх социальных сетей — это отличная, еще неиспользованная возможность. У Zynga была хорошая возможность расширить свою сеть и компанию, используя данные о поведении пользователей для повышения их вовлеченности. Затем компания использовала эти данные, чтобы монетизировать действия пользователей в играх.

( Читать дальше )

Блог им. AMCapital |Финансирование зрелых стартапов тает. Что делать инвесторам?

- 19 апреля 2023, 18:16

- |

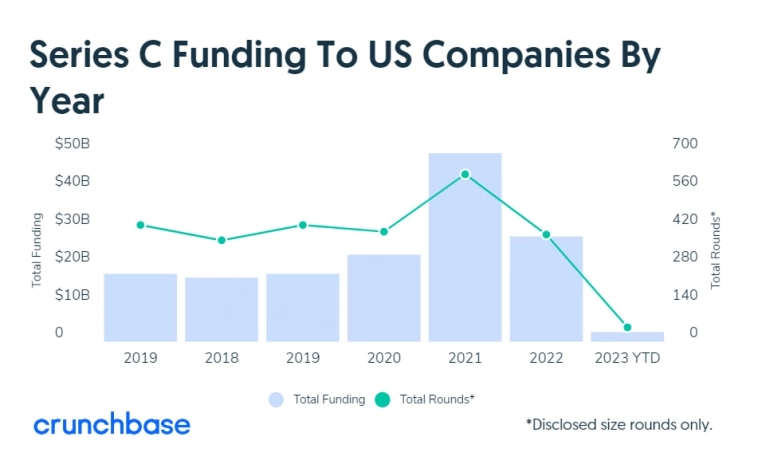

В жизни стартапа попасть в Серию С — это как достичь среднего возраста для человека. Вы уже некоторое время трудитесь, и все знают, чем вы занимаетесь. Но чтобы продолжать двигаться вперед, потребуется гораздо больше денег. И вот в последнее время американские инвесторы стали гораздо скупее, когда дело доходит до предоставления капитала стартапам среднего возраста. Одним из показателей для измерения — это объемы финансирования серии C, которые в первом квартале 2023 года снизились на 74% по сравнению с уровнем прошлого года.

Чем вызван сильный спад?

Означает ли отсутствие интереса среди инвесторов к серии C, что они больше не верят в перспективы стартапов, возникших в эпоху дешевых денег в 2020 — 2021? Возможно, но не обязательно. Возможно, они просто ждут более интересных переоценок или экономят деньги. Есть и такое объяснение: сами стартапы отсиживаются — зачем проводить раунд сейчас при низких оценках, если жизненной необходимости в деньгах прямо сейчас нет?

( Читать дальше )

Блог им. AMCapital |Инфляция снижается — рынки ликуют. Как долго это продлится?

- 13 апреля 2023, 15:58

- |

Инфляция (общегодовая) в США показала самое сильное снижение за долгие годы — на 1%. Мартовская инфляция составила 5% при ожиданиях 5.2%. Среднесрочно это сильный позитив для акций и прочих рисковых активов. Однако базовая инфляция, на которую ориентируется ФРС при принятии решений, показала рост с 5,5% до 5,6% — это немного настораживает, но вполне может быть месячным лагом.

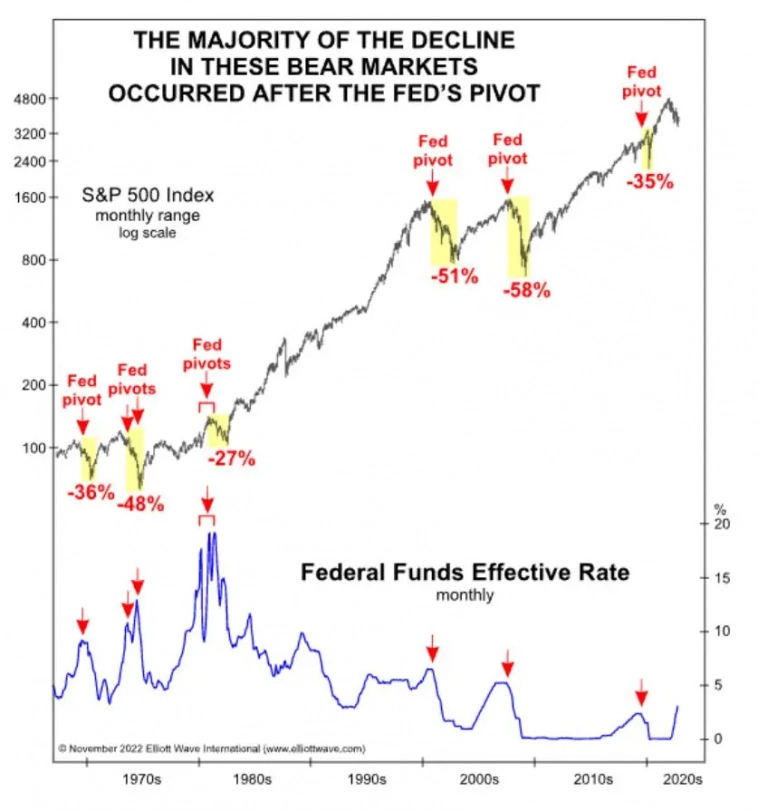

С этими данными можно ожидать продолжения ралли на рынках вплоть до мая, однако текущий рост не является восстановительным ростом после кризиса 2022 года. Весь 2022 год рынки падали на ожиданиях того, как может быть плохо американской экономике. Будет ей очень плохо или не очень, но рынкам еще предстоит упасть на том, что экономике действительно поплохеет. Сейчас стремительными темпами идет сокращение денежной массы в США, быстрее только в 1930-х сокращали. Падение денежной массы = падение ликвидности = падение экономики.

Сокращение спроса, которого хотели добиться американские регуляторы, происходит. Сложно определить скорость падения этого спроса и спрогнозировать рецессию, однако это происходит и будет происходить, и рынки еще обязательно упадут. На инфографике видно, что зачастую крупнейшие падения происходят ПОСЛЕ того, как ФРС разворачивается, и уже потом происходит полноценное движение к новым максимумам.

( Читать дальше )

Блог им. AMCapital |Затоваривание на российском рынке недвижимость. Что делать?

- 12 апреля 2023, 17:17

- |

Вчера Владимир Путин заявил, что на рынке недвижимости России происходит затоваривание, и эти риски надо снижать, чтобы обеспечить устойчивое долгосрочное развитие строительного рынка и поддерживать спрос. В целом, ни для кого в сфере это не секрет с осени прошлого года.

Ситуация на российском рынке новостроек

Под конец 2022 года появились следующие данные: доля нераспроданного жилья на первичном рынке РФ достигла 66% (66 млн кв. м). Это исторический рекорд за все время наблюдения, которые нельзя списать на то, что значительная доля жилья (25 млн кв. м) приходится на новые дома, где старт продаж еще не начался.

Ситуация на рынке Москвы

На начало апреля объем нераспроданного жилья у застройщиков в Москве достиг 10 млн кв. метров при совокупном объеме в 16,2 млн кв. м. Чтобы продать текущие объемы, потребуется около трех лет, и только при условии отсутствия нового предложения. Примерно 7,9 млн кв. м от совокупного объема строящегося жилья в Москве приходится на новостройки бизнес-класса, из которых продано 2,8 млн кв. м.

( Читать дальше )

Блог им. AMCapital |Топ 10 венчурных раундов в США за март

- 11 апреля 2023, 17:14

- |

В прошлом месяце было заключено несколько крупных сделок, в том числе вторая по величине с начала года. Тем не менее замечается существенный спад, особенно с точки зрения крупных сделок. Это может быть связано с последствиями краха Silicon Valley Bank.

1. Stripe (финтех) — $6,5 млрд;

2. Rippling (HR) — $500 млн;

3. Adept AI (ИИ) — $350 млн;

4. Anthropic (ИИ) — $300 млн;

5. Cargo Therapeutics (биотех) — $200 млн;

6. Element8 (телекоммуникации) — $200 млн;

7. Gravie (страхование) — $178 млн;

8. Character.ai (ИИ) — $150 млн;

9. Palmetto (клинтех) — $150 млн;

10. Amogy (клинтех) — $139 млн.

Крупнейшие раунды января за пределами США:

— Индийский сервис онлайн-покупок очков Lenskart привлек раунд на $500 миллионов;

— Китайская компания JD MRO, занимающаяся обслуживанием, ремонтом и эксплуатацией промышленного оборудования привлекла финансирование серии B на сумму $300 миллионов;

( Читать дальше )

Блог им. AMCapital |Мартовский разрез венчурного рынка в регионе MENA

- 10 апреля 2023, 17:12

- |

Стартапы в регионе MENA (Ближний Восток и в Северная Африка) привлекли $247 миллионов в марте 2023 года в рамках 67 сделок, это меньше февральских показателей, однако больше январских. Общий объем финансирования, привлеченного стартапами в первом квартале, превысил отметку в $1,1 миллиарда, увеличившись на 17% по сравнению с предыдущим кварталом.

🔵Лидеры по странам

1. Саудовская Аравия — $175 млн в рамках 20 сделок;

2. ОАЭ — $59 млн в 18 сделках;

3. Бахрейн — $6 млн в 2 сделок.

Крупнейшие сделки:

1. Саудовский стартап Tamara с моделью BNPL (купи сейчас, заплати потом) привлек $150 млн от Goldman Sachs;

2. Qlub из ОАЭ собрал $25 млн;

3. COFE из ОАЭ привлек $15 млн.

Куда инвестируют?

( Читать дальше )

Блог им. AMCapital |Стартапы обращаются к новым показателям, чтобы измерить успех

- 04 апреля 2023, 16:44

- |

Сейчас стартапы все чаще и чаще избегают моделей с высоким расходом денег и быстрым ростом, потому показатели успешности постоянно меняются. Компании находятся под большим давлением, чтобы показать, что они могут достичь безубыточности при сравнительно скромных вливаниях капитала. Рассмотрим несколько важных показателей:

✔Период окупаемости клиента

Если несколько кварталов назад инвесторы, возможно, больше всего ценили быстрый рост, то теперь они более расположены к тому, сколько стартап тратит на привлечение новых пользователей. Одной из метрик, которую стартапы сейчас отслеживают наиболее усердно, — это период окупаемости нового клиента. Он измеряет, сколько времени требуется, чтобы заработать на пользователе достаточно денег для покрытия маркетинговых расходов на его привлечение. Идеальные временные рамки зависят от отрасли, но в целом они должны быть значительно меньше года.

✔Производительность каждого сотрудника

Одним из наиболее популярных показателей для отслеживания эффективности компании является показатель чистый расход/чистый годовой доход. Но можно сделать шаг еще дальше и отслеживать показатель под названием APE или ARR на одного сотрудника, который дает более детальное представление о производительности. Все чаще к этому показателю начали прибегать облачные сервисы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс