Утренний обзор за 19.02.2020

- 19 февраля 2020, 09:59

- |

Доброе утро!

Япония: импорт в январе -3,6% г/г — значительно ниже консенсуса.

Германия: индексы экономических настроений и текущих условий от ZEW — значительно ниже консенсуса. Оценка текущих условий снижается последние 8 месяцев.

📌 Walmart (WMT US): выручка за 4 кв 2019 (-0,5%) — ниже консенсуса. Сравнимые продажи показали самый низкий уровень со 2кв.2018г. Прибыль — ниже консенсуса. Прогноз на 2020 год — 3% ниже консенсуса.

Источник- телеграм-канал ВТБ Мои Инвестиции

- комментировать

- Комментарии ( 0 )

Что такое дивидендный гэп и как на нем заработать?

- 18 февраля 2020, 16:55

- |

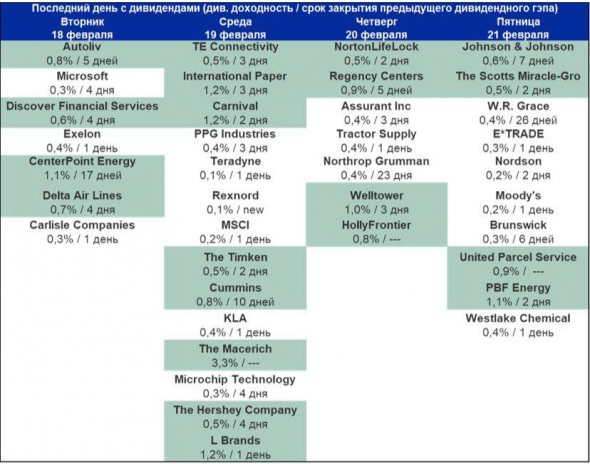

Дивидендный гэп – это ценовой разрыв, который образуется на следующий день после дивидендной отсечки. У инвестора есть несколько способов заработать на дивидендной отсечке:

1) купить акции за несколько дней или в день дивидендной отсечки, получить дивиденды и дождаться пока акции компании вырастут до ценовых уровней, предшествующих дивидендному гэпу («закроют» дивидендный гэп);

2) купить акции компании сразу после дивидендной отсечки в ожидании быстрого «закрытия» дивидендного гэпа.

Первый вариант подходит для более долгосрочных инвесторов, ориентирующихся на получение высоких дивидендных доходностей, второй вариант – более спекулятивный и направлен на получение доходности в размере дивидендного гэпа в максимально короткие сроки.

Некоторые акции закрывают дивидендные отсечки достаточно быстро, другие – нет. Также на скорость закрытия ценовых разрывов влияет текущая фаза рынка — как правило, на растущем рынке дивидендные гэпы закрываются быстрее.

Календарь дивидендных выплат

Утренний обзор за 18.02.2020

- 18 февраля 2020, 09:59

- |

Доброе утро!

📌 Apple (AAPL US) объявил, что не сможет достичь цели по выручке в 1 кв. 2020 г. из-за нехватки новых iPhone, несмотря на то, что все заводы iPhone за пределами провинции Хубэй были вновь открыты.

📌 ЕС: министры финансов еврозоны обсудили смягчение фискальной политики. «В случае появления понижательных рисков для экономики, должны быть применены фискальные меры поддерживающего характера», — содержится в документе, который будет опубликован во вторник согласно Reuters.

📌 На встрече министров финансов и глав центробанков G-20 (22-23 февраля) будет обсуждаться налогообложение интернет-компаний. ЕС хочет, чтобы компании платили налог там, где они продают свои услуги. “Мы должны уделять самое приоритетное внимание поиску глобальных решений проблемы налогообложения цифровой экономики ", — говорится в документе, в котором излагается позиция всех членов ЕС и Великобритании.

💡 Идея дня: мы несколько раз упоминали, что предпочитаем акции компаний, производящих в Китае, акциям компаний, продающих в Китае свою продукцию. После заявления Apple мы пересматриваем данную рекомендацию. Возрастают риски владения акциями фирм с крупным производством в Китае или с экспозицией на Китай в качестве поставщика компонентов. Стоит переключить внимание и присмотреться к акциям компаний с заметным присутствием на рынке КНР, упавшим в цене на коронавирусе. Ожидаемая стабилизация китайской экономики может ликвидировать возникшую из-за эмоциональных продаж недооценку.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор за 17.02.2020

- 17 февраля 2020, 10:01

- |

Доброе утро!

📌 Статистика: 1) ВВП Японии в 4 кв. 2019 г. (-6,3% кв/кв) — ниже консенсуса из-за повышения налога с продаж в октябре; 2) цены на первичном рынке жилья в Китае в январе — минимальный рост за два года; 3) Сингапур понизил средний прогноз роста ВВП с 1,5% до 0,5% — планирует объявить о мерах бюджетного стимулирования на этой неделе.

📌 Китай: Народный банк Китая предложил 200 млрд юаней в виде 1-летних кредитов в понедельник, официально снизив ставку предложения на 10 б. п. до 3,15%.

📌 Отчётность: выручка Yandex в 2019 г. выросла на 39%, EBITDA — на 29%. Выручка Яндекс.Такси (+98%) выросла до 22% выручки группы. Прогноз выручки компании на 2020 г. предполагает замедление до 22-26%.

📌 КАМАЗ и СОЛЛЕРС обсуждают создание альянса вплоть до объединения компаний.

💡 Идея дня: Total SA (TOT US) может быть хорошей ставкой на восстановление интереса к акциям нефтегазовых компаний по причине низкой волатильности прибыли и низкой долговой нагрузки при сравнимых мультипликаторах EV/EBITDA, P/E и дивидендной доходности.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор за 14.02.2020

- 14 февраля 2020, 10:02

- |

Доброе утро!

📌 ФРС объявила о сокращении операций РЕПО со $120 до $100 млрд в день — в большем объеме, чем ожидалось.

📌 По словам источников Bloomberg, Народный банк Китая смягчит ограничения на покупку жилья в ипотеку. Цель — предотвратить снижение продаж жилья. Административные ограничения были ключевой мерой по предотвращению роста цен на жилье последние 5 лет.

📌 Wyndham hotels (WH US): “70% китайских отелей остаются закрытыми.” WH -1%.

📌 Applied Materials (AMAT US) отчитался выше консенсуса. «Видим ранние признаки возвращения к нормальной жизни… никаких изменений в нашем прогнозе на 2020 год». AMAT +3%.

💡 Инвестидея: цены на сталь и алюминий в Китае не реагируют на меры ЦБ по поддержке рынка недвижимости. Мы осторожны в отношении акций сырьевых компаний.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор за 13.02.2020

- 13 февраля 2020, 10:23

- |

Доброе утро!

📌 Китай меняет политику признания коронавируса: выявлено 14 800 новых случаев заболевания (+ 33% в день).

📌 Заседание Политбюро ЦК Компартии Китая призвало нацию достичь своих экономических целей. Это может быть сигналом перехода к мерам фискального стимулирования в дополнение к уже используемым монетарным стимулам. Правительство утвердило выпуск специальных облигаций для финансирования инфраструктурных проектов.

📌 Индекс цен производителей в Японии ускорился до 1,7% г/г. Заказы на станки в Японии сократились (-36% г/г). Заказы на станки являются опережающим индикатором инвестиционной активности в Японии, а также на региональном уровне. Проводимое властями стимулирование приводит к росту цен, но не усилению экономической активности.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор за 11.02.2020

- 11 февраля 2020, 10:05

- |

Доброе утро!

📌 Рынок акций США достиг нового максимума. Евро вновь тестирует 2,5-летний минимум. Цены на арматуру в Китае опустились до 2,5-летнего минимума.

📌 Результаты: Restaurant Brands (QSR US) сообщил о росте сопоставимой выручки в ресторанах Popeye's на 34%, +3% в Burger King и -4% у Tim Horton's. Такой рост Popeye's обеспечил рост выручки компании на 7% г/г. Рост операционного дохода (-1% г/ г) был сдержан активным открытием новых точек (+5% г/г) и повышенными затратами на новую программу лояльности клиентов. Чистый долг снизился до $10,8 млрд.

💡 Инвестидея: Restaurant Brands (QSR US) обеспечивает дивидендную доходность в размере 3%. После скромного роста EBITDA в 2019 году (+4%) из-за развития программы лояльности и затрат на расширение сети, в 2020 году темпы роста EBITDA могут ускориться до 10-15%. Полагаем, QSR предлагает более привлекательные перспективы роста, дивидендную доходность и оценку, чем конкуренты (McDonald's, Wendy's, Yum!, а также кофейни Dunkin 'Brands, Darden и Starbucks).

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор за 10.02.2020

- 10 февраля 2020, 10:01

- |

Доброе утро!

❗️Экономика: рост индекса цен на продовольствие в Китае ускорился до 20,4% г/г (против 17,4% в декабре), что является дополнительным вызовом для властей КНР. Moody's понизил прогноз роста ВВП Китая в 2020 году до 5,3%.

📌 Потребительское кредитование в США в декабре выросло на 6% м/м и 4,6% г/г.

📌 Субботняя новость о том, что Foxconn (основной производитель Apple в Китае) не возобновит работу на этой неделе, опровергнута сегодня утром местными властями Китая.

💡Инвестидея — мы придерживаемся мнения о необходимости сокращения позиций в акциях на этой неделе по трем причинам:

1) американские рынки вернулись к рекордным максимумам;

2) в среду мы узнаем об итогах второго демократического праймериз (Нью-Гэмпшир) — может стать негативным катализатором;

3) середина февраля, как правило, является сложной для американских акций.

Источник- телеграм-канал ВТБ Мои Инвестиции

Утренний обзор за 07.02.2020

- 07 февраля 2020, 10:03

- |

Доброе утро!

📌 Экономика: потребительский спрос в Японии упал на 4,8% г/г в декабре — хуже консенсуса из-за тёплой зимы (сезонные покупки упали) и повышенного НДС.

📌 Первый день с начала эпидемии коронавируса, когда число новых случаев заболевания снизилось по сравнению с предыдущим днём.

📌 Плохой день для вкусной еды: 1) Yum! (YUM US) разочаровал снижением выручки в сети Pizza Hut и заявлениями руководства о возможном негативном влиянии коронавируса (KFC и Pizza Hut получает ~20% выручки в Китае). 2) Выручка Kellogg (K US) оказалась ниже консенсуса (- 3% г / г), компания дала слабый прогноз роста продаж на 2020.

📌 Bristol-Myers Squibb (BMY US) отчитался лучше прогноза, объявил обратный выкуп акций в объеме $6 млрд.

💡 Инвестидея: полагаем, что угроза коронавируса, скорее всего, миновала. Однако рынок акций США уже заложил это в цены. Обеспокоенность инвесторов может возрасти на опасениях снижения предоставления ликвидности ФРС и Народным Банком Китая. Смогут ли рынки продолжить расти без денежного стимулирования?

Источник- телеграм-канал ВТБ Мои Инвестиции

Покупка акций Газпрома

- 06 февраля 2020, 17:46

- |

💡Инвестиционная идея💡

Покупка акций Газпрома не дороже 245 руб. с целевым уровнем 260 руб. и стоп-лоссом 220 руб.

Катализатором роста цены акций Газпрома может стать День Инвестора, который пройдёт 11 февраля в Нью-Йорке и 13 февраля 2020 г. в Лондоне.

Мы предполагаем, что на Дне инвестора компания может дать комментарии по возможному изменению мотивационной программы для менеджмента Газпрома, что может быть положительно восприняты рынком.

Кроме того, на фоне низких цен на газ может быть анонсирована корректировка инвестиционной программы.

Источник- телеграм-канал ВТБ Мои Инвестиции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал