Порядок получения налогового вычета по ИИС. Общие рекомендации.

- 19 апреля 2018, 17:56

- |

Коллеги, добрый день!

Специалисты нашей компании хотели бы поделиться с вами некоторыми рекомендациями по работе в рамках ИИС. Мы надеемся, что представленный материал будет информативен и полезен как владельцам ИИС, так и тем, кто только думает о его открытии.

Для получения налогового вычета “НА ВЗНОС” необходимо запросить у своего брокера:

1. Документы, подтверждающие открытие ИИС.

Как правило, это заявление о присоединении к регламенту оказания брокерских услуг и дополнительное соглашение об открытии ИИС (данное актуально, если ИИС был открыт не одновременно с брокерским счетом).

2. Платежные поручение и/или брокерские отчеты, отражающие все переводы ДС на ИИС.

Исходя из нашего опыта, мы рекомендуем сохранять платежные поручения. Нередки случаи, когда налоговая запрашивает как документы от брокера о зачислении им ДС на ИИС, так и банковские документы, подтверждающие перевод владельцем счета ДС на ИИС.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 1 )

Нефтяной рынок

- 19 апреля 2018, 11:36

- |

Поставки бензина на рынок США выросли на 6% год к году

Запасы нефти снизились сильнее, чем ожидалось.

По данным Администрации энергетической информации Министерства энергетики США (EIA), за неделю, закончившуюся 13 апреля, коммерческие запасы нефти сократились на 1,07 млн барр. до 428 млн барр., что почти полностью совпало с оценкой API (-1,05 млн барр.). Опросы аналитиков показывали небольшой рост (+0,65 млн барр. по Bloomberg, +0,63 млн барр. по S&P Platts), однако разброс оценок в опросе Bloomberg был очень велик (от -3 млн барр. до 5 млн барр.). Запасы бензина снизились на 2,97 млн барр. До 236 млн барр. – больше, чем ожидал API (-2,47 млн барр.). Согласно опросу Bloomberg, прогнозировался рост на 0,45 млн барр. Запасы дистиллятов упали больше оценки API и оценок аналитиков – на 3,11 млн барр. до 125 млн барр.

Рост добычи в 48 штатах возвращается в диапазон 20-25 тыс. барр./сутки.

Чистый импорт нефти снизился на 1,26 млн барр./сутки до 7,93 млн барр./сутки вследствие роста экспорта и уменьшения импорта, что и привело к сокращению запасов. Добыча нефти в целом в США выросла неделя к неделе на 0,015 млн барр./сутки до 10,54 млн барр./сутки, в том числе на 0,025 млн барр./сутки до 10,05 млн барр./сутки в 48 штатах. Темпы роста близки к мартовским и соответствуют последнем прогнозу EIA по росту добычи в апреле. Переработка снизилась на 0,4% (0,07 млн барр./сутки) неделя к неделе и выросла на 0,1% год к году до 16,95 млн барр./сутки.

( Читать дальше )

Денежные рынок: Минфин возобновил интервенции на валютном рынке

- 19 апреля 2018, 11:32

- |

Дневной объем интервенций вырос.

Согласно данным ЦБ, интервенции Минфина на валютном рынке с расчетами 18 апреля составили 17,5 млрд руб. Это больше изначально запланированного объема ежедневных покупок на этот месяц (11,5 млрд руб.), однако было вполне ожидаемо, что после возобновления интервенций объем вырастет.

Минфин пока что отказывается пересматривать месячный объем интервенций. Возобновление интервенций означает, что, по мнению монетарных властей, ситуация на внутреннем валютном рынке стабилизировалась, а бюджетное правило пока сохраняется в его нынешней форме, что, в принципе, позитивно. Рост нефтяных котировок оказывает дополнительную поддержку рублю, это должно смягчить возможный негативный эффект интервенций для рынка.

С другой стороны, возобновление покупок на валютном рынке может быть воспринято негативно, достигнутое равновесие пока довольно хрупкое и неустойчивое, к тому же во 2–3 кв. профицит счета текущих операций резко снижается. Возврат к интервенциям может привести к новой волне ослабления рубля, правда, довольно небольшого.

( Читать дальше )

Внутренний рынок на 19.04.2018

- 19 апреля 2018, 11:28

- |

Инвесторы по-прежнему предпочитают бумаги с фиксированным купоном флоатерам, несмотря на ростволатильности на рынке в последнее время.

В среду торговая сессия на российском рынке началась с того, чтоСША вновь подтвердили отсутствие планов ввести новые санкции против РФ, о чем уведомили посольство России вВашингтоне. Это способствовало умеренно позитивному настрою инвесторов, однако, судя по тому, что реакция российского рынка была довольно сдержанной, его участники пока все же не считают, что санкционный риск полностью отсутствует. В центре внимания вчера были аукционы Минфина, которые возобновились после паузы, вызванной сильной коррекцией на прошлой неделе. Несмотря на усиление волатильности, спрос на флоатеры не вернулся – инвесторы по-прежнему предпочитают бумаги с постоянным купоном.

■ Спрос на ОФЗ 25083 с постоянным купоном (погашение в декабре 2021 г.) составил 32,8 млрд руб., чтоболее чем втрое превысило объем предложения. Минфин доразместил все заявленные 10 млрд руб. выпуска, установив доходность по цене отсечения в размере 7,05% годовых, что предполагало небольшую премию ко вторичному рынку, порядка 1–2 б.п. в терминах доходности.

( Читать дальше )

Внешний рынок на 19.04.2018

- 19 апреля 2018, 11:25

- |

Доходность UST10 выросла перед публикацией Бежевой книги.

Вчера вечером вышла Бежевая книга ФРС, которая показала, что экономические ожидания в США остаются позитивными, а экономика растет темпами от сдержанных до умеренных. На рынке труда, согласно опубликованному обзору, по-прежнему наблюдается положительная динамика, однако темпы роста зарплат остаются невысокими. Рост цен в марте – начале апреля также был сдержанным, исключение составила сталь, которая заметно подорожала в связи с введением импортных пошлин. Еще перед публикацией Бежевой книги доходность UST10 начала расти и за день прибавила 4 б.п., достигнув 2,87%, при этом важных для долгового рынка новостей не поступало. В Европе вчера вышли финальные данные по инфляции: рост цен оказался меньше, чем ожидалось, 1,3% против 1,4%. Хотя инфляция не дотянула до прогнозного уровня и промышленность еврозоны в последнее время также не оправдывает ожиданий, это пока едва ли повлияет на намерение ЕЦБ завершить программу

( Читать дальше )

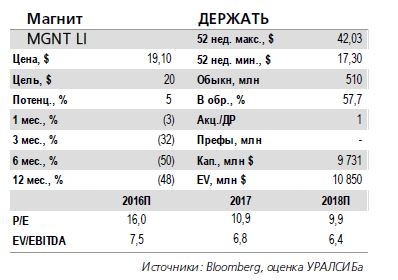

МАГНИТ. Прогноз результатов за 1 кв. 2018 г. по МСФО: динамика, скорее всего, останется невпечатляющей

- 18 апреля 2018, 12:15

- |

Мы ожидаем рентабельность по EBITDAна уровне 7,0 % и валовую рентабельность в размере 25,1 %

В пятницу, 20 апреля, Магнит опубликует отчетность за 1 кв. 2018 г. по МСФО, что станет первой публикацией результатов после уходя Сергея Галицкого из состава руководства компании и продажи им большей части своего пакета акций. Мы не ожидаем, что Магниту удастся значительно изменить негативные тенденции, наблюдавшиеся в последних кварталах. В частности, мы прогнозируем увеличение выручки на 7% (здесь и далее –год к году) до 286 млрд руб. (4,9 млрд долл.) и сокращение EBITDA на 5% до 20,0 млрд руб. ( 343 млн долл.). Это предполагает снижение рентабельности по EBITDA на 0,9 п.п. до 7,0%. Чистая прибыль, по нашим прогнозам, сократится на 22% до 5,9 млрд руб. (100 млн долл.).

Мы ожидаем, что валовая прибыль Магнита в 1 кв. 2018 г. не изменится и составит 71,9 млрд руб. (1,2 млрд долл.). Это предполагает снижение валовой рентабельности на 1,9 п.п. до 25,1%. Как и ранее, мы ожидаем, что на динамику общих и административных расходов будут оказывать влияние программа реконструкции и открытие новых магазинов.

( Читать дальше )

Дивиденды "Сбербанка" оказались чуть выше ожиданий

- 18 апреля 2018, 11:54

- |

Наблюдательный совет Сбербанка рекомендовал выплатить по итогам 2017 г. дивиденды в размере 12 руб. на обыкновенную и привилегированную акции, что предполагает дивидендную доходность 5,8% и 6,6% соответственно.

Дата закрытия реестра – 26 июня.

Банк пока не видит проблем с обслуживанием кредита РУСАЛа. Общие выплаты составят 271 млрд руб., или 36,2% от чистой прибыли по МСФО, против ожидавшихся нами и рынком 35% от прибыли и 11,6 руб./акция. Кроме того, глава Сбербанка Герман Греф дал вчера несколько комментариев. Так, менеджмент пока не меняет свои прогнозы по росту кредитов и депозитов, не видит на данный момент проблем с обслуживанием кредита Русала и не планирует в ближайшее время существенно менять ставки по вкладам. Греф оценил влияние текущей рыночной волатильности на финрезультат сектора в 80–100 млрд руб. Частично это переоценка через капитал, частично – через отчет о прибылях и убытках. Для самого Сбербанка он такой оценки не дал.

( Читать дальше )

Рынок акций ( 18.04.2018)

- 18 апреля 2018, 11:51

- |

Нефть дорожает на данных API о сокращении запасов.

Вчера российский рынок заметно вырос, поскольку ожидавшиеся в понедельник новые санкции США против России были отложены на неопределенный срок. Это вместе с некоторым падением напряженности вокруг Сирии привело к временному ослаблению давления на российские акции.

Индекс РТС прибавил 3,35%, а индекс ММВБ вырос на 2,2%. Лидировал Сбербанк, обыкновенные и привилегированные акции которого подорожали на 8% и 5,3% соответственно после объявления высоких дивидендов за 2018 г. Тем не менее в целом рыночная ситуация пока не претерпела заметных изменений, и любой заметный рост котировок может быть использован для выхода из ценных бумаг. Европейские рынки вчера выросли, индекс Euro Stoxx 50 прибавил около 1%.

Промпроизводство в США в марте, согласно опубликованной статистике, увеличилось на 0,5% месяц к месяцу, что выше ожидавшегося роста на 0,3%, а загрузка производственных мощностей достигла 78% – на 0,1 п.п. выше ожиданий. Однако показатели предыдущего месяца были скорректированы вниз, поэтому данные за март следует рассматривать скорее как нейтральные. Так или иначе, больше внимания инвесторы уделяют сейчас отчетности за 1 кв. 2018 г., которую компании начали публиковать на прошлой неделе. Уже объявленные результаты показывают, что квартал был достаточно успешным, что создает поддержку рынку. Вчера индекс S&P 500 прибавил более 1%.

( Читать дальше )

РУБЛЬ (16-22 апреля)

- 17 апреля 2018, 16:05

- |

Расширение антироссийских санкций вызвало обвал курса рубля.

На прошлой неделе курс доллара практически все время находился выше границ прогнозного коридора (57–59 руб./долл.). При этом курс российской валюты стремительно снижался в первой половине недели, после чего его динамика была разнонаправленной. Обвал рубля на прошлой неделе был вызван волной распродаж широкого класса российских активов, которая стала несколько запоздалой реакцией участников рынка на объявление о расширении пакета антироссийских санкций 6 апреля.

Помимо прочего, новые санкции предусматривают запрет американским компаниям вести бизнес (в том числе с помощью третьих сторон) с рядом российских физических лиц и крупных компаний, а американским инвесторам вкладывать средства в их ценные бумаги. Вызванная новым пакетом санкций паника на российском финансовом рынке была настолько масштабной, что его участники полностью проигнорировали мощную поддержку со стороны фундаментальных факторов, включая резкий рост нефтяных котировок в понедельник и вторник. При этом на пике распродаж в среду днем курс доллара достигал 65 руб./долл.

( Читать дальше )

НЕФТЬ ( 16-22 апреля)

- 17 апреля 2018, 12:08

- |

МЭА подтвердило прогнозы роста потребления и добычи вне ОПЕК. В опубликованном в пятницу ежемесячном докладе Международное энергетическое агентство (МЭА) оставило неизменным прогноз роста мирового потребления нефти в 2018 г. – 1,5 млн барр./сутки. Потребление в странах ОЭСР в 1 кв. было выше ожиданий, в Китае – ниже, но это не повлияло на прогноз его роста в целом по миру за весь 2018 г. Прогноз роста добычи вне ОПЕК на 2018 г. также остался неизменным – 1,8 млн барр./сутки.

Добыча ОПЕК снижается, поэтому падение запасов ускоряется. Однако ожидания МЭА в части возврата уровня запасов нефти и нефтепродуктов в ОЭСР к пятилетнему среднему стали более оптимистическими вследствие низкой добычи ОПЕК в марте (31,83 млн барр./сутки, по оценке агентства). Если добыча ОПЕК удержится на этом уровне, агентство не исключает, что уже в мае или июне констатирует возвращение запасов ОЭСР к пятилетнему среднему. Это не означает, что страны ОПЕК досрочно прекратят действие соглашения о квотах. Во-первых, ОПЕК ориентируется на запасы как в странах ОЭСР, так и в развивающихся странах, в то время как для МЭА особенно важны данные по ОЭСР, поскольку агентство является советником этой организации. Во-вторых, ОПЕК считает, что запасы в последние годы были аномально высокими, и рассматривает возможность изменить критерий успешности своих усилий, например, перейдя на семи-

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал