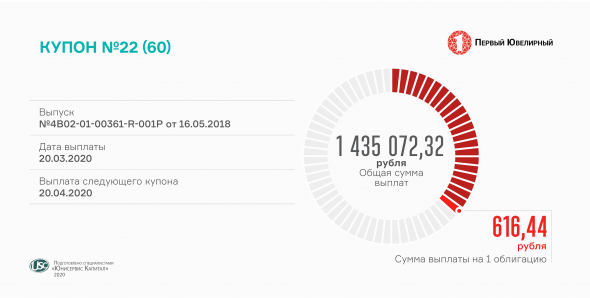

Купонный доход за 22-й период выплатил сегодня «Первый ювелирный»

- 20 марта 2020, 13:50

- |

Общая сумма, перечисленная ООО «ПЮДМ» на счет НРД в пользу инвесторов, составила порядка 1,43 млн рублей. Доход по облигациям (RU000A0ZZ8A2) начисляется по ставке 15% годовых.

Ежемесячно на одну ценную бумагу номиналом 50 тысяч рублей компания выплачивает 616,44 руб. Всего в обращении находится 2328 облигаций, эквивалентных сумме в 116,4 млн руб.

В феврале бумаги «Первого ювелирного» торговались на Московской бирже 18 дней. Средневзвешенная цена зафиксирована на отметке 101,43% от номинальной стоимости, что на 0,68 п. п. меньше январской котировки. Общий оборот, сформированный за месяц, превысил 10,5 млн рублей.

Срок обращения облигаций составляет 5 лет, дата погашения назначена на 4 мая 2023 года. Ближайшая оферта с определением ставки на третий год обращения выпуска состоится через 2 месяца.

- комментировать

- Комментарии ( 0 )

Цены ниже, рентабельность выше: «Нафтатранс плюс» и «Юниметрикс» о российском нефтяном рынке

- 18 марта 2020, 06:04

- |

Как известно, одна из причин затяжного падения цен на нефть, помимо расторгнутой договоренности со странами ОПЕК — это снижение мирового спроса, связанное с объявленной пандемией коронавируса. Прогнозировать, как будет развиваться ситуация с карантином в различных странах и какие последствия сегодняшний кризис будет иметь для мировой экономики, пока сложно.

Что очевидно: на данный момент в России корреляция между мировыми ценами на нефть и внутренними потребительскими ценами на нефтепродукты — минимальная. Вслед за падением цен на нефть упал и курс рубля. Поэтому для сохранения общей рентабельности по всей производственной цепочке вертикально-интегрированные нефтяные компании (ВИНК) вряд ли будут снижать розничные цены. А именно они и определяют ценообразование по всей стране, независимые сети АЗС следуют их динамике. Так что конечные потребители по традиции не смогут получить выгоду от снижения цен на нефть на мировом рынке.

( Читать дальше )

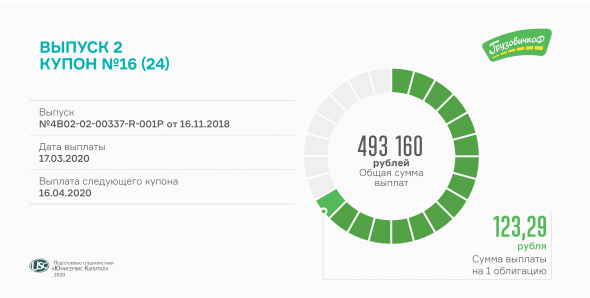

16-й купон по облигациям 2-й серии «ГрузовичкоФ-Центр» будет выплачен сегодня

- 17 марта 2020, 13:40

- |

Мувинговая компания перечислит в депозитарий почти полмиллиона рублей. Сумма начисляется держателям второго выпуска облигаций ежемесячно.

Выплаты осуществляются по ставке 15% годовых, действительной на весь срок обращения займа. До погашения осталось 8 месяцев.

Сумма двухлетнего выпуска составляет 40 млн рублей, номинал облигации — 10 тыс. рублей. Инвестиции были привлечены в ноябре 2018 г. на досрочное погашение лизинга за 100 автомобилей. ISIN код второго выпуска: RU000A0ZZV03.

Объем вторичных торгов облигациями в феврале составил 2,8 млн рублей, средневзвешенная цена — 105,95% от номинала. Сделки купли-продажи совершались каждый из 19 торговых дней.

В обращении находится еще два облигационных займа «ГрузовичкоФ-Центр», один из которых будет погашен через неделю. Также компания готовится к размещению четвертого выпуска № 4B02-04-00337-R-001P: номинал облигации — 10 тыс. рублей, срок обращения — 3 года, ежемесячные купоны. Остальные параметры эмитент раскроет позднее.

Готовится к открытию 30-й магазин lady & gentleman CITY в Москве

- 17 марта 2020, 07:41

- |

Бутик площадью 1200 кв. м начнет работу в апреле на Аминьевском шоссе, ближайшая станция метро — «Славянский бульвар».

Локация позволяет охватить часть жителей сразу трех районов столицы — Можайского, Фили-Давыдково и Очаково-Матвеевское. На открытие магазина компания направила почти 41 млн рублей частных инвестиций, привлеченных с помощью эмиссии облигаций.

Помимо запуска нового бутика брендовой одежды, планируется модернизировать 4 магазина в Москве. К примеру, в 2020 году состоится реконструкция магазина lady & gentleman CITY площадью почти 1400 кв. м в четырехэтажном ТРЦ Columbus на Варшавском шоссе.

О реновации бутика в ТРК «Европолис» на проспекте Мира, занимающего без малого 3400 кв. м, мы уже упоминали. Компания намерена существенно увеличить эффективность торговых площадей за счет создания порядка 70 корнеров — локаций, выделенных под определенный бренд. Аналогичная концепция успешно реализована в торговых центрах «МЕГА» по всей стране (Москва, Санкт-Петербург, Казань, Екатеринбург).

( Читать дальше )

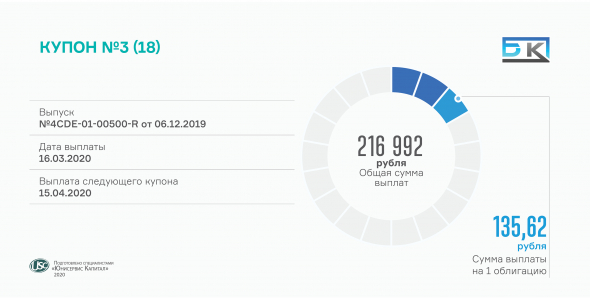

Третий купон выплачен по коммерческим облигациям ООО «БК»

- 17 марта 2020, 06:14

- |

Общая сумма, которую компания выплатила инвесторам по ставке 16,5% годовых, составила порядка 217 тыс. рублей. Доход от одной облигации номиналом 10 тысяч составляет 135,62 рубля.

Эмиссия коммерческих облигаций объемом 16 млн рублей (RU000A1016T6) состоялась в декабре 2019 г. За три прошедших с этого момента месяца компания успела в полном объеме освоить привлеченные инвестиции. Ближайшим летом будет запущен в эксплуатацию новый цех, для которого на деньги инвесторов были закуплены термопластавтоматы (ТПА), пресс-формы и роботизированные линии.

До конца года планируется приобрести еще как минимум 2 ТПА и 3 пресс-формы. Увеличение объемов производства потребовалось компании из-за непрерывно растущего спроса на выпускаемую продукцию и поступающих запросов от заказчиков на расширение ассортимента.

Помимо изготовления пищевого пластика и строительных материалов, компания оказывает услуги по ремонту пресс-форм сторонних производителей. Ремонтный цех загружен на полную мощность и работает в режиме 24/7.

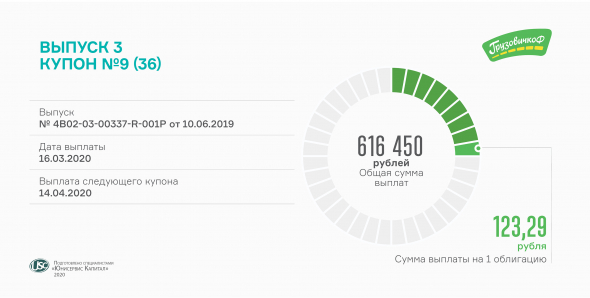

Выплата 9 купона по третьему выпуску «ГрузовичкоФ»

- 16 марта 2020, 14:16

- |

По графику дата перечисления дохода инвесторам выпала на 15 марта, выходной, и была перенесена на 16-е число, понедельник. По завершению каждого купонного периода, который для выпуска серии БО-П03 (ISIN код: RU000A100FY3) составляет 30 дней, компания перечисляет в НРД 616 450 рублей.

Напоминаем, что это третья эмиссия биржевых облигаций ООО «ГрузовичкоФ-Центр». Бумаги поступили в обращение в июне 2019 г. на 3 года. Объем выпуска составляет 50 млн рублей. Ставка — 15% годовых. На одну бумагу номиналом 10 тыс. рублей выплачивается купон в размере 123,29 рубля.

Оборот мини-бондов ООО «ГрузовичкоФ-Центр» на Московской бирже в феврале составил немногим более 5,7 млн рублей. Средневзвешенная цена — 107,61% от номинала.

Добавим, что уже 23 марта компания погасит свой дебютный выпуск. Погашение второго состоится в ноябре.

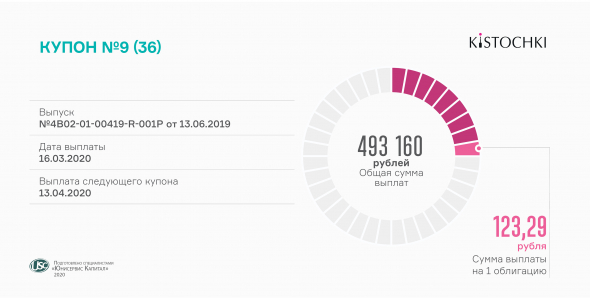

«Кисточки Финанс» выплатили девятый купон

- 16 марта 2020, 14:00

- |

Дата выплаты очередного инвесторского вознаграждения пришлась на 14 марта, субботу. Поскольку перечисление денежных средств в выходные и праздничные дни не производится, вся сумма в размере 493 160 рублей поступила на счет НРД сегодня, 16 марта.

В результате эмиссии биржевых облигаций номиналом 10 тыс. рублей компания привлекла инвестиции в размере 40 млн рублей под 15% годовых. Доход инвесторам выплачивается ежемесячно и составляет 123,29 на одну бумагу. Ставка переменная и может быть изменена в результате оферты, которая запланирована на ближайший июнь.

Облигации «Кисточек» в феврале торговались 18 дней, сформировав оборот в 2,47 млн рублей. Средневзвешенная цена за месяц увеличилась на 0,71 п. п., достигнув отметки 102,69% от номинальной стоимости мини-бондов.

Напомним, что студии маникюра и педикюра KISTOCHKI в Санкт-Петербурге были удостоены звания «Лидер года» в бьюти-индустрии как победители регионального этапа конкурса.

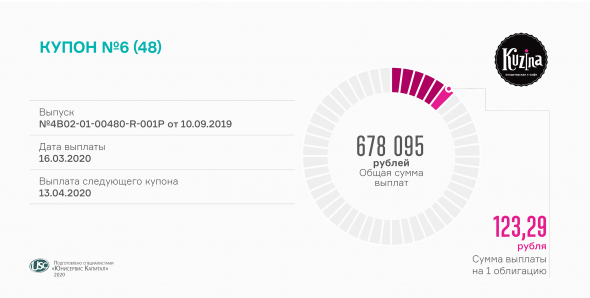

Выплату 6-го купона по облигациям произвела «Кузина»

- 16 марта 2020, 13:42

- |

Компания, управляющая одноименной сетью кондитерских в Новосибирске, Барнауле и Москве, выплатила инвесторам ежемесячный купон по ставке 15% годовых.

Шестой купонный период длился с 14 февраля по 14 марта, выплата дохода за данный период состоялась сегодня, 16 марта. Всего компания перечисляет почти по 700 тыс. рублей в месяц. Ставка 15% установлена на 2 года обращения выпуска, до сентября 2021 г.

Размещение биржевых облигаций ООО «Кузина» состоялось полгода назад. В обращении находится 5,5 тыс. ценных бумаг номиналом 10 тыс. рублей каждая. ISIN код: RU000A100TL1. Компания будет погашать выпуск постепенно, по 3,4% от номинальной стоимости облигации в месяц с апреля 2021 г. по июль 2023 г. На 48-й месяц обращения облигаций «Кузина» выплатит последние 1,4% от номинала.

Добавим, что до 20 марта продлится оферта, связанная с реорганизацией в форме присоединения ООО «Кузина Рост» к ООО «Кузина». Все желающие инвесторы могут предъявить облигации компании к досрочному погашению. Бумаги также можно реализовать на торгах Московской биржи по цене выше номинала. Например, средневзвешенная цена бондов по итогам февраля составила 103,74%. Оборот облигаций сети кондитерских увеличился до 18,7 млн рублей, что составляет треть объема выпуска.

Номинал и срок обращения облигаций 4-го выпуска «ГрузовичкоФ»

- 16 марта 2020, 11:14

- |

Компания готовится к погашению дебютного займа через неделю и строит планы на новое размещение.

Мосбиржа присвоила четвертому выпуску «ГрузовичкоФ-Центр» номер 4B02-04-00337-R-001P. Пока известны только номинал (10 тыс. руб.), период обращения (3 года) и количество купонов (36 ед.). Остальное компания объявит после официального раскрытия условий выпуска.

«Размещение четвертого выпуска мы планируем провести после погашения первого займа, тогда же мы сможем подробно рассказать о своих планах по освоению новых инвестиций. Главная задача сервиса в настоящее время — увеличение узнаваемости, наращивание объема заказов в основных городах присутствия и запуск в новых регионах совместно с партнерами», — комментирует генеральный директор «ГрузовичкоФ» Рафаиль Купаев.

Напомним, стартовавшая в 2018 г. облигационная программа «ГрузовичкоФ-Центр» позволила увеличить автопарк сервиса: благодаря первому выпуску (RU000A0ZZ0R3) компания приобрела 280 автомобилей в лизинг, 100 из которых выкупила уже в 2019 г. на средства от второго займа (RU000A0ZZV03). Новый транспорт вышел на линию в течение 2-3 квартала 2018 г. и показывает запланированные финансовые результаты. Поскольку ставка по лизинговым программам была выше, чем по облигационному займу, компания смогла не только досрочно погасить часть лизинговых обязательств, но и увеличить чистый денежный поток на 1 млн рублей в месяц. Инвестиции от третьего выпуска (RU000A100FY3) были направлены на лизинговые платежи, продвижение бренда и обслуживание автопарка.

( Читать дальше )

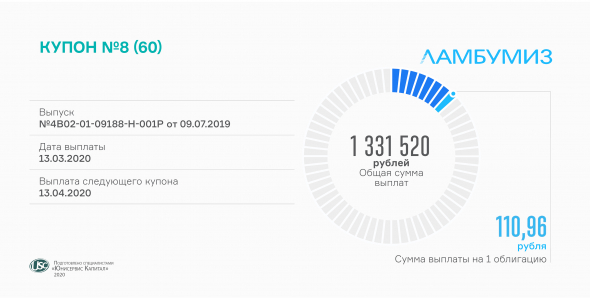

8-й купон по облигациям «Ламбумиз» выплачен

- 13 марта 2020, 10:20

- |

Расчет проводится по ставке 13,5% годовых, что в денежном выражении составляет 1,33 млн рублей в месяц. Ежемесячный доход инвестора за одну облигацию номиналом 10 тыс. рублей — почти 111 рублей. Размер купона зафиксирован на 2 года обращения выпуска из пяти и действителен до июля 2021 г.

Оборот облигаций «Ламбумиз» (RU000A100LE3) в феврале немного уступил январскому показателю и составил 7,1 млн рублей. При этом на 1,3 п. п. выросла средневзвешенная цена, достигнув 104,7% от номинала. Купля-продажа бумаг осуществлялась в течение всех 19 торговых дней февраля.

Подавляющую часть средств из привлеченных 120 млн рублей компания направила на пополнение оборотных активов для развития направлений картонной и гибкой упаковки, ламинированного картона и одноразовой посуды. «Ламбумиз» также приобрел бобинорезательную машину, линию для производства бумажных стаканов и тигельный пресс для высечки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал