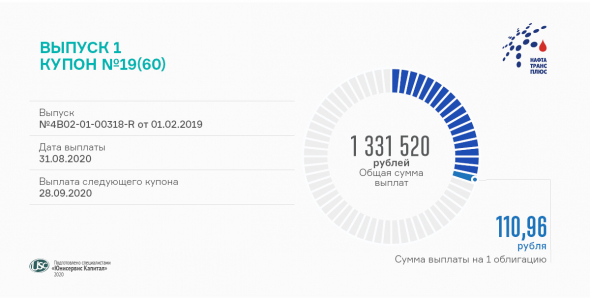

«Нафтатранс плюс» выплатит сегодня 19 купон по 1 выпуску облигаций

- 31 августа 2020, 14:11

- |

Очередная купонная выплата по выпуску серии БО-01 (ISIN код: RU000A100303), которая пришлась на субботу, была перенесена на понедельник.

Доход, начисленный по ставке 13,5% годовых, составляющий 110,96 за одну облигацию номиналом 10 тыс. и 1 331 520 руб. за весь выпуск объемом 120 млн руб., будет перечислен сегодня в пользу инвесторов.

По итогам первого полугодия, невзирая на кризис, ТК «Нафтатранс плюс» вместе с компаниями-партнерами удалось добиться рекордных показателей выручки.

Выручка ООО ТК «Нафтатранс плюс» во 2 квартале 2020 года составила 2,012 млрд руб., а выручка за последний год, с учетом компаний-партнеров достигла значения более 10,5 млрд руб., что является рекордными показателями. Чистая прибыль по состоянию на 30.06.2020 составляет 21,16 млн руб.

Уровень валовой рентабельности вырос до 8,39%, рентабельность по EBIT составляет 3,14%, по чистой прибыли — 0,61%. По сравнению с аналогичным периодом прошлого года положительная динамика по выручке достигла уровня 20,9%, по валовой прибыли — 87,6%, по EBIT — 59,6%, по чистой прибыли — 80%.

Подробнее об итогах полугодия в аналитическом покрытии.

- комментировать

- Комментарии ( 0 )

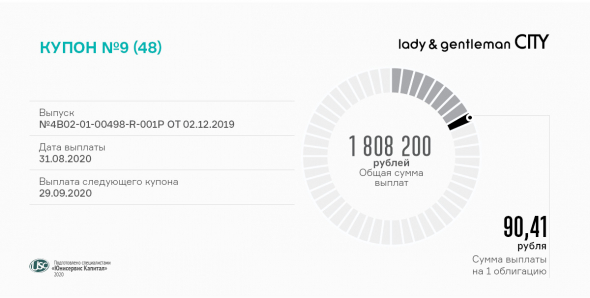

ООО «Трейд Менеджмент» выплатило доход инвесторам

- 31 августа 2020, 13:45

- |

Дата перечисления средств за девятый купонный период пришлась в этом месяце на воскресенье и была перенесена на ближайший рабочий день.

По ставке 11% годовых, установленной с учетом ключевой ставки ЦБ плюс 6,5%, инвесторам была перечислена общая сумма 1 808 200 руб. из расчета стоимости 90,41 руб. за одну бумагу номиналом 10 тыс. руб.

Напоминаем, что общий объем выпуска, поступивший в обращение в декабре 2019 г., составил 200 млн руб. Срок обращения облигации серии БО-П01 (ISIN код: RU000A1014V7) составляет 4 года.

Сегодня 74 магазина с общей площадью 63 тыс. квадратных метров. входят в сеть lady&gentelman CITY, которая в этом году празднует свое 25-летие.

Активно развивается интернет-магазин, толчком к развитию которого послужил карантин, введенный во 2 квартале, по итогам которого был зафиксирован 5-кратный рост онлайн-продаж по сравнению с первыми тремя месяцами 2020 года. И уже 21 августа компания открыла в Москве крупный магазин нового формата — мультибрендовый магазин lady & gentleman STREET.

В стратегии развития сети предусмотрено дальнейшее расширение количества монобрендовых магазинов, реновация торговых площадей, развитие онлайн-сегмента.

ЗАО «Ламбумиз» гибко реагирует на рыночные условия

- 31 августа 2020, 12:42

- |

Завод освоил производство нового вида гибкой упаковки — БОПП-пленки, автоматизированную систему управления, приобрел новое оборудование и запустил онлайн-сервис.

БОПП-пленка (биаксиально-ориентированная полипропиленовая пленка) — это наиболее популярный материал для высококачественной гибкой упаковки, которая рассчитана на дальнейшее нанесение на нее печати.

Отличается барьерными, физико-механическими и оптическими свойствами, а также высокой термостойкостью, прочностью и гибкостью.

Благодаря этому пленку часто используют при упаковке товаров в парфюмерной, косметической, табачной, легкой, бумажной и пищевой промышленности, а также для упаковки цветов, одежды, сувениров и медицинских изделий, для ламинирования и производства канцелярских лент.

Благодаря сочетанию уникальных свойств, пленка становится все более популярной и постепенно начинает вытеснять другие упаковочные материалы — целлофан, бумагу, фольгу.

( Читать дальше )

Аналитика операционной деятельности ТК «Нафтатранс плюс» за 2 квартал 2020 г.

- 27 августа 2020, 12:27

- |

Период апрель-июнь 2020 года стал серьезным испытанием для большинства компаний, однако, невзирая на кризис, ТК «Нафтатранс плюс» вместе с компаниями-партнерами удалось добиться рекордных показателей выручки и по итогам квартала, и по результатам полугодия.

Напомним, что «Нафтатранс» вместе с партнерами осуществляет трейдинг нефтепродуктами, а также их хранение и транспортировку на территории Сибири и центральной части России. Порядка 76% активов компании расположены в Новосибирске и 24% — в Москве.

Операционная деятельность эмитента осуществляется по упрощенной бизнес-модели нефтетрейдинга, путем поставок ГСМ непосредственным клиентам для реализации в розницу. В последнее время компания взяла курс на увеличение объема транспортных услуг и розничной торговли нефтепродуктами через партнерскую сеть АЗС.

Ключевые тезисы:

- Выручка ООО ТК «Нафтатранс плюс» во 2 квартале 2020 года составила 2,012 млрд руб., а выручка за последний год, с учетом компаний-партнеров достигла значения более 10,5 млрд руб., что является рекордными показателями. Чистая прибыль по состоянию на 30.06.2020 составляет 21,16 млн руб.

- Структура выручки формируется следующим образом: 59% — трейдинговые операции, 21% обеспечивает сеть АЗС, 17% — транспортировка ГСМ, 3% — оплата за хранение нефтепродуктов.

( Читать дальше )

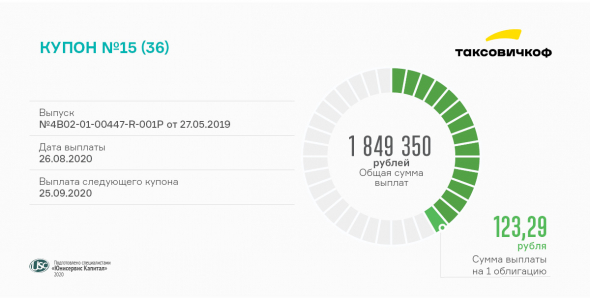

ООО «Транс-Миссия» сегодня осуществит частичное досрочное погашение номинальной стоимости облигаций

- 26 августа 2020, 13:58

- |

Также эмитент перечислит в пользу инвесторов очередной купонный доход в размере 1 849 350 рублей.

Доход инвесторов начисляется ежемесячно по ставке 15% годовых, срок обращения биржевых облигаций эмитента — три года. Сумма выплаты на одну облигацию номиналом 10 тысяч рублей составляет 123,29 рубля. Серия БО-П01, ISIN код: RU000A100E70.

Одновременно с выплатой 15 купона ООО «Транс-Миссия» осуществит частичное досрочное погашение номинальной стоимости облигаций. Сумма выплаты на одну бумагу составляет 1 250,00 руб., что составляет — 12,50 процентов от их номинала, общая сумма выплаты — 18 750 000 руб. Следующий аналогичный платеж в пользу инвесторов будет осуществлен 24.11.2020, в дату окончания 18 купонного периода.

Напомним, что накануне было опубликовано аналитическое покрытие по работе сервиса «Таксовичкоф» в первом полугодии 2020 г. Выручка составила 855 млн рублей. Операционная прибыль — 44 млн рублей: несмотря на снижение заказов и убыток в Москве, сервис сохраняет положительную рентабельность ввиду сокращения затрат на лизинг и обслуживание автомобилей.

( Читать дальше )

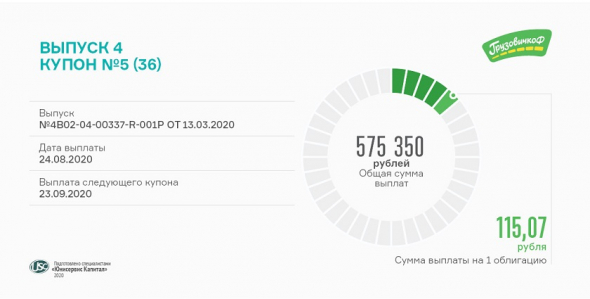

«Грузовичкоф» выплатит сегодня 5 купон по 4 выпуску

- 24 августа 2020, 14:18

- |

Ставка купонного дохода по данному выпуску установлена на уровне 14% годовых, в денежном выражении это обеспечивает выплату инвесторам по 115,07 руб. за одну бумагу ежемесячно. Номинальная стоимость каждой бумаги серии БО-П04 (ISIN код: RU000A101K30) — 10 тысяч рублей.

По итогам второго квартала 2020 года оборот компаний, работающих под брендом «Грузовичкоф», составил 1642 млн руб., а автопарк увеличился до 4114 автомобилей, также в августе 2020 г. количество городов присутствия сервиса выросло до 33.

Сервис «Грузовичкоф» успешно прошел период коронакризиса, несмотря на падение оборотов в апреле-мае: оптимизировал выплаты водителям и сумел сохранить положительную прибыль по итогам 6 месяцев. Для сохранения темпов развития компания разработала гибкую ценовую политику для клиентов и мотивационную программу для водителей.

Общая стоимость активов сервиса «Грузовичкоф» составляет более 2,5 млрд руб., что полностью покрывает финансовый долг — 140 млн руб. и лизинговые обязательства — 146 млн руб.

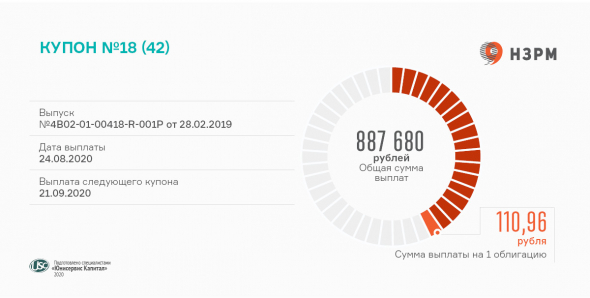

Состоялась выплата 18 купона по облигациям ООО «НЗРМ»

- 24 августа 2020, 13:49

- |

Купонную выплату, пришедшуюся на нерабочую субботу, традиционно перенесли на ближайший по календарю понедельник.

Размещение выпуска серии БО-П01 (ISIN код: RU000A1004Z9) состоялось в марте 2019-го сроком на 3,5 года. Доход инвесторов начисляется ежемесячно по ставке 13,5% годовых, что в денежном эквиваленте составляет 887 680 руб. за весь выпуск объемом 80 млн руб. или 110,96 руб. за одну бумагу номинальной стоимостью 10 тысяч руб.

Бонды «НЗРМ» пользуются популярностью у инвесторов. После массового падения котировок из-за пандемии, бумаги этой компании одними из первых преодолели отметку в 100% от номинальной стоимости.

В июле облигации Новосибирского завода резки металла сформировали оборот порядка 2,4 млн руб., что на 0,9 млн меньше, чем в июне, но, при этом их средневзвешенная цена продолжает расти (+0,18 п.п.) и уже достигла значения 104,5% от номинала.

( Читать дальше )

Обзор деятельности сервиса «Грузовичкоф» за II квартал 2020 года

- 20 августа 2020, 11:52

- |

По итогам второго квартала 2020 года оборот компаний, работающих под брендом «Грузовичкоф», вырос до 1642 млн руб., а автопарк увеличился до 4114 автомобилей. Информация о финансовом состоянии сервиса в целом и эмитента биржевых облигаций (ООО «ГрузовичкоФ-Центр») в частности ниже.

Ключевые тезисы:

- За первую половину 2020 года выручка ООО «ГрузовичкоФ-Центр» снизилась до 95,2 млн руб. Отрицательная динамика связана с пандемией коронавируса, а также с реорганизацией ООО «ГрузовичкоФ-Центр» (процесс присоединения к ООО «Круиз»), во время которой компания снижает операционную активность.

- Оборот компаний, работающих под брендом «Грузовичкоф», по итогам 6 месяцев 2020 года снизился на 6,4% и составил 1,64 млрд рублей. Сокращение количества заказов на 11% также связано с введением режима самоизоляции. Оборот сервиса «Грузовичкоф» формирует по большей части Москва — 53%, 41% — Санкт-Петербург и 6% — регионы.

( Читать дальше )

10 купон по 2 облигационному выпуску ТК «Нафтатранс плюс» выплачен сегодня

- 18 августа 2020, 13:55

- |

В этом купонном периоде доход инвесторов начисляется по ставке 13% годовых и составляет 2 671 250 руб. за весь выпуск или 106,85 руб. за одну бумагу номинальной стоимостью 10 тысяч рублей.

Напоминаем, что по выпуску серии БО-02 (ISIN код: RU000A100YD8) объемом 250 млн руб. со сроком обращения 5 лет установлен плавающий купон, который рассчитывается с учетом ставки ЦБ (но не менее 13% и не более 15%). По условиям эмиссии компания устанавливает размер купонного дохода ежемесячно, за 7 рабочих дней до начала следующего периода.

В июле 2-й выпуск ООО ТК «Нафтатранс плюс» стал чемпионом среди наших эмитентов по сформированному объему торгов. Общая сумма сделок с участием бондов данной серии составила 47,48 млн руб., что на 9,86 млн больше, чем в июне. Средневзвешенная цена напротив, опустилась на 0,01 п.п., до близких к номиналу 99,69%.

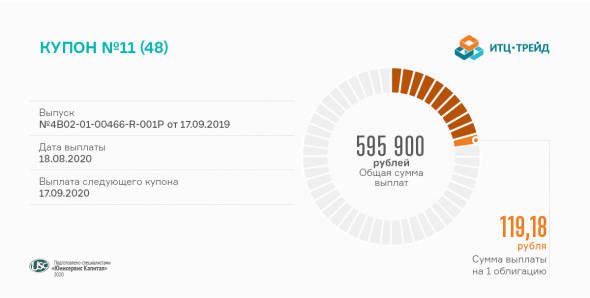

«ИТЦ-Трейд» рассчитался с инвесторами за 11 купонный период

- 18 августа 2020, 13:25

- |

Общая сумма купонной выплаты, перечисленной в НРД, составляет 595 900 руб. (по 119,18 руб. на одну бумагу номиналом 10 000). Ставка купона зафиксирована на уровне 14,5% годовых на весь период обращения облигационного займа.

Дебют ООО «ИТЦ-Трейд» как эмитента состоялся в сентябре 2019 года, когда компания разместила на Московской бирже облигационный выпуск серии БО-П01 (ISIN код: RU000A100UP0) объемом 50 миллионов со сроком обращения 4 года и ежемесячной выплатой купона.

17 сентября текущего года состоится первая плановая оферта по типу call-опциона, в рамках которой эмитент сможет досрочно выкупить у держателей свои облигации по цене номинала. Всего на весь период обращения бумаг запланировано 3 таких оферты. Они будут проводится ежегодно, в сентябре.

Несмотря на вероятность досрочного погашения бондов эмитентом, их котировки в июле уверенно росли. Средневзвешенная цена за месяц прибавила 0,63 пункта и составила 103,14% от номинальной стоимости облигаций, а общий объем торгов зафиксирован на уровне 3,5 млн руб., что на 1,15 млн больше, чем месяцем ранее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал