Блог компании Юнисервис Капитал | Аналитика операционной деятельности ТК «Нафтатранс плюс» за 2 квартал 2020 г.

- 27 августа 2020, 12:27

- |

Период апрель-июнь 2020 года стал серьезным испытанием для большинства компаний, однако, невзирая на кризис, ТК «Нафтатранс плюс» вместе с компаниями-партнерами удалось добиться рекордных показателей выручки и по итогам квартала, и по результатам полугодия.

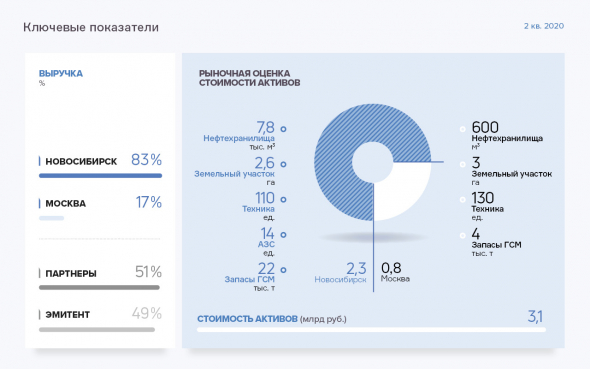

Напомним, что «Нафтатранс» вместе с партнерами осуществляет трейдинг нефтепродуктами, а также их хранение и транспортировку на территории Сибири и центральной части России. Порядка 76% активов компании расположены в Новосибирске и 24% — в Москве.

Операционная деятельность эмитента осуществляется по упрощенной бизнес-модели нефтетрейдинга, путем поставок ГСМ непосредственным клиентам для реализации в розницу. В последнее время компания взяла курс на увеличение объема транспортных услуг и розничной торговли нефтепродуктами через партнерскую сеть АЗС.

Ключевые тезисы:

- Выручка ООО ТК «Нафтатранс плюс» во 2 квартале 2020 года составила 2,012 млрд руб., а выручка за последний год, с учетом компаний-партнеров достигла значения более 10,5 млрд руб., что является рекордными показателями. Чистая прибыль по состоянию на 30.06.2020 составляет 21,16 млн руб.

- Структура выручки формируется следующим образом: 59% — трейдинговые операции, 21% обеспечивает сеть АЗС, 17% — транспортировка ГСМ, 3% — оплата за хранение нефтепродуктов.

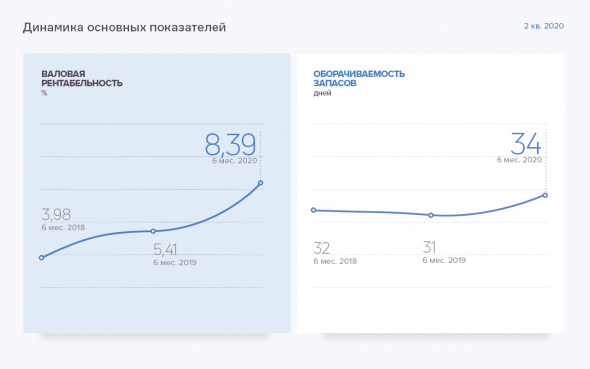

- Основные финансовые маркеры: уровень валовой рентабельности вырос до 8,39%, рентабельность по EBIT составляет 3,14%, по чистой прибыли — 0,61%. По сравнению с аналогичным периодом прошлого года положительная динамика по выручке достигла уровня 20,9%, по валовой прибыли — 87,6%, по EBIT — 59,6%, по чистой прибыли — 80%.

- За 3 месяца, с апреля по июнь 2020 г., собственный капитал компании увеличился со 119,8 до 131,2 млн руб., а дебиторская задолженность выросла с 1,4 до 1,67 млрд руб.

- Долговая нагрузка ТК «Нафтатранс плюс» стабильна и не превышает 30% от выручки. Компания способна в полной мере покрыть текущие долговые обязательства за счет высоколиквидных активов. Основные показатели долговой нагрузки: долг/выручка — 0,27х, долг/капитал — 13,74х, долг/EBIT — 9,27х.

- По анализу «Юнисервис Капитал», финансовое состояние эмитента признано удовлетворительным. Положительное влияние на оценку оказывает рост показателя валовой рентабельности и высокая оборачиваемость запасов, отрицательное — увеличение долговой нагрузки при отсутствии пропорционального роста выручки, а также рост дебиторской задолженности при снижении её оборачиваемости.

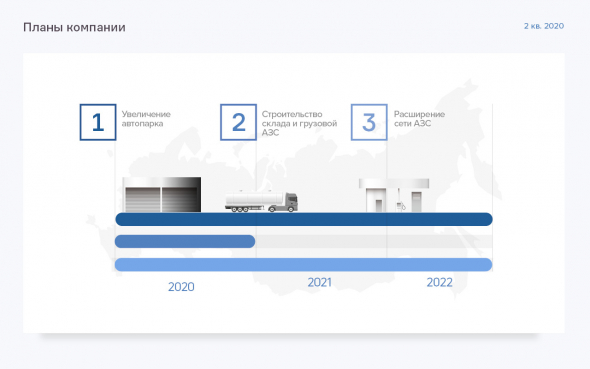

- Дальнейшее развитие бизнеса будет направлено на расширение сети АЗС в партнерстве с концерном Shell, а также на увеличение доли транспортного направления в общем объеме операционной деятельности компании.

Смотрите аналитическое покрытие с графиками и сопроводительными комментариями в формате pdf.

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал

Новости тг-канал

Новости тг-канал