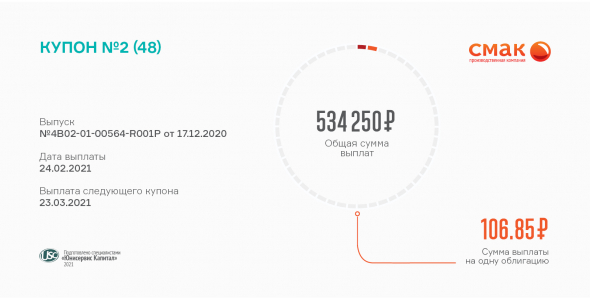

Блог компании Юнисервис Капитал |«Смак» выплачивает сегодня 2-й купон

- 24 февраля 2021, 14:44

- |

Для своего дебютного выпуска компания установила фиксированную ставку купонного дохода в размере 13% годовых. Общая сумма выплат по облигациям составляет 534 250 руб. из расчета 106,85 руб. за одну бумагу.

Первичные торги по выпуску серии БО-П01 (RU000A102KP7) прошли в декабре 2020 г. Облигации на общую сумму 50 млн руб., выпущенные в номинале 10 тыс. руб. были размещены в течение одного дня. Срок обращения бумаг — 4 года или 48 купонных периодов по 30 дней. Погашение займа компания будет производить путем ежеквартальной амортизации 10% от объема выпуска, начиная с сентября 2022 г.

В прошлом месяце бумаги ООО «Смак» торговались на Московской бирже 19 дней, сформировав оборот в пределах 4,2 млн руб. (+1,1 млн к предыдущему месяцу). Средневзвешенная цена продолжает показывать положительную динамику на уровне 0,67 п.п. и составляет 103,86% от номинала по итогам января.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

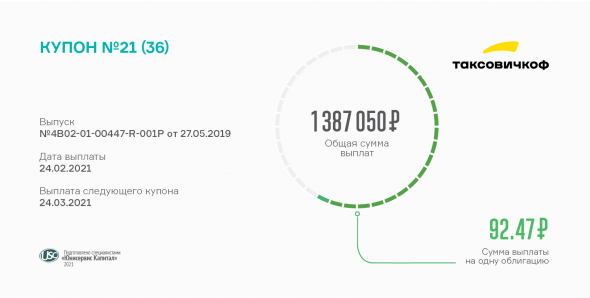

Блог компании Юнисервис Капитал |Выплата 21 купона по бондам сервиса «Таксовичкоф» состоялась сегодня

- 24 февраля 2021, 11:43

- |

Плановая дата перечисления средств — понедельник, 22 февраля — была перенесена из-за праздника на ближайший по календарю следующий рабочий день — среду, 24-е.

Купонная ставка по выпуску серии БО-П01 (RU000A100E70) установлена до конца обращения облигаций на уровне 15% годовых. На одну бумагу номиналом 10 тыс. руб. в этом месяце выплачивается по 92,47 руб. и 1 387 050 руб. обходится эмитенту обслуживание всего выпуска.

Напомним, что по выпуску уже началось амортизационное погашение, которое осуществляется эмитентом ежеквартально в размере 12,5% годовых. Уже погашено 25% эмиссии и еще 12,5% облигационеры получат вместе с выплатой текущего купона. Окончательный расчет по займу состоится в мае 2022 г.

В январе бумаги этого выпуска торговались 19 дней с итогом в 6,8 млн руб. (-3,2 млн к декабрю). Средневзвешенная цена поднялась на 0,9 пункта и составила 106,65% от номинальной.

( Читать дальше )

Блог компании Юнисервис Капитал |«Дядя Дёнер» получил кредитный рейтинг

- 24 февраля 2021, 07:38

- |

В пятницу, 19 февраля ООО «Национальное Рейтинговое Агентство» присвоило компании кредитный рейтинг BB|ru| со стабильным прогнозом.

Заявка на получение рейтинга была отправлена ООО «Дядя Дёнер» в конце 2020 года. На улучшение рейтинга в будущем может повлиять снижение уровня долговой нагрузки, дальнейшее укрепление позиций на рынке при повышении уровня информационной прозрачности и корпоративного управления.

Снижение рейтинга может произойти из-за внезапного ухудшения ключевых финансовых показателей и срочности кредитного портфеля, репутационных потерь и снижения занимаемой доли рынка.

Напомним, что сеть уличного питания «Дядя Дёнер» была основана в 2009 году. На сегодняшний день собственная сеть насчитывает 105 торговых точек в формате кафе и уличных павильонов, еще 14 заведений открыто по франшизе.

Блог компании Юнисервис Капитал |«Кузина»: продуктивное начало года

- 24 февраля 2021, 06:57

- |

Компания снова удивляет и радует гостей праздничными меню, готовит к открытию новый магазин, а также продолжает находить партнеров и расширять возможности для бизнеса, в том числе, за счет коллабораций.

Каждый год, начиная с 14 февраля, компания отмечает рост посещаемости своих кондитерских. Высокий спрос наблюдается также на протяжении всех так называемых «гендерных» праздников — 23 февраля и 8 марта. У «Кузины» сложилась удачная коммерческая практика — запуск специализированных праздничных линеек. Десерты отличаются особыми рецептами — заказать такие продукты гости кондитерских могут только в праздничные дни.

Накопленный за прошлые сезоны опыт позволил довольно точно спланировать необходимый объём праздничной продукции ко дню всех влюбленных, выполнить поставленный план по продажам, и не перегрузить магазины специализированным продуктом, который теряет свою актуальность сразу после праздника.

( Читать дальше )

Блог компании Юнисервис Капитал |«Круиз» выплатил 11 купон по 4-му выпуску облигаций

- 20 февраля 2021, 19:05

- |

Напоминаем, что после слияния ООО «Грузовичкоф-Центр» и ООО «Круиз» последний принял на себя обязательства мувингового сервиса перед инвесторами по выплате купонного дохода по облигационным займам.

Ставка купона по четвертому выпуску установлена на уровне 14% годовых на весь срок обращения бондов. За одну бумагу в номинале 10 тыс. руб. держатели получают по 115,07 руб. За весь выпуск объемом 50 млн руб. компания выплачивает 575 350 руб. Выплата купонного дохода осуществляется ежемесячно.

Облигационный заем серии БО-П04 (RU000A101K30) поступил в обращение год назад — в марте 2020 г. сроком на три года. Помимо данной эмиссии на бирже торгуется еще одна, третья по счету серия облигаций эмитента. Первые две — благополучно погашены.

В январе бонды этой эмиссии торговались по самой высокой средневзвешенной цене среди всех выпусков организатора «Юнисервис Капитал» — 113,43% от номинала. Объем торгов зафиксирован на уровне 3,7 млн руб., что в два раза меньше, чем в декабре, когда оборот по бумагам эмитента составил порядка 7,5 млн.

Блог компании Юнисервис Капитал |«НЗРМ» перечислил инвесторам 24 купон

- 18 февраля 2021, 11:39

- |

Ставка купонного дохода по выпуску установлена вплоть до погашения и составляет 13,5% годовых. Объем начислений за одну облигацию номиналом 10 тыс. руб. — 110,96 руб., за всю серию — 887 680 руб.

Облигационный заем серии БО-П01 (RU000A1004Z9) был размещен на бирже в марте 2019 г. Объем эмиссии — 80 млн руб., срок обращения — 3,5 года (48 купонов продолжительностью 30 дней). Амортизационного погашения, как и плановых оферт в дальнейшем не предусмотрено.

В январе облигации эмитента торговались на Московской бирже на протяжении 19 дней, за которые был сформирован оборот в размере 3,3 млн руб., что на 600 тыс. руб. скромнее, чем месяцем ранее. Средневзвешенная цена увеличилась на 0,06 пункта и составила 107,50% от номинальной стоимости бумаг.

В прошлом году производственные мощности завода пополнились новым оборудованием — лазером, листогибом и проч. Это позволило компании сориентироваться на выпуске готовой продукции. В новом году «НЗРМ» продолжит расширение парка оборудования и своей продуктовой матрицы.

Блог компании Юнисервис Капитал |«НЗРМ»: сотрудничество с РЖД

- 18 февраля 2021, 06:41

- |

Ввиду непрерывно растущего объема заказов компания еще в 2019 году запланировала строительство второй ж/д ветки, ведущей в производственный цех, поскольку ж/д станция не справлялась с текущим грузовым потоком. Однако коронакризис спутал все планы.

На время локдауна отложили вопрос строительства второй железнодорожной ветки, которое должно было осуществлять ОАО «РЖД». Но когда ограничения были сняты, ж/д компания долгое время не давала комментариев и не называла никаких сроков начала строительства, не говоря уже о его завершении.

Между тем насущная проблема неожиданно получила совершенно иное решение — ОАО «РЖД», опираясь на потребности завода, перестроило собственные операционные графики и процессы таким образом, чтобы существующая ветка могла полностью обеспечить все необходимые перевозки. Следует отметить, что представители железной дороги провели действительно большую работу — поменяли инструкции и собственное расписание, чем сэкономили заводу огромные средства, которые пришлось бы потратить на строительство резервной ветки.

( Читать дальше )

Блог компании Юнисервис Капитал |«СДЭК-Глобал» сделал свою финальную ставку

- 17 февраля 2021, 13:36

- |

17 февраля эмитент официально утвердил финальную ставку на весь срок обращения дебютного выпуска облигаций в размере 9,5% годовых.

Окончательный размер ставки купонного дохода определен выше ранее анонсированных ориентиров 8-8,75% годовых, что, по мнению организатора выпуска — компании «Юнисервис Капитал» — учитывает текущую конъюнктуру долгового рынка.

«Озвучив ранее ориентиры по ставке, мы провели оценку рынка и получили достаточно ожидаемый отклик: несмотря на очевидные плюсы в виде устойчивого положения эмитента на рынке („СДЭК-Глобал“ принадлежит около 10% рынка b2c), отсутствия долгов и постоянного роста бизнеса, рыночные инвесторы не готовы рассматривать ценные бумаги компании без премии за дебют и отсутствие рейтинга. В финальной ставке эту премию учли» — комментирует решение генеральный директор «Юнисервис Капитал» Алексей Антипин.

Сбор заявок через систему

( Читать дальше )

Блог компании Юнисервис Капитал |Озвучен новый ориентир по ставке дебютного выпуска облигаций «СДЭК-Глобал»

- 16 февраля 2021, 06:40

- |

15 февраля состоялась онлайн встреча инвесторов с председателем совета директоров эмитента Евгением Цацурой и генеральным директором «Юнисервис Капитал» Алексеем Антипиным, в ходе которой прозвучал новый ориентир по ставке 8,5-8,75% годовых.

Предварительная ставка определена с учетом текущей конъюнктуры рынка, учетной ставки Центробанка, а также исходя из характеристик самого эмитента, включая уровень инвестиционных рисков по данной эмиссии.

ООО «СДЭК-Глобал» — международная транспортно-логистическая компания, является лидером в своей отрасли. В январе компания зарегистрировала программу биржевых облигаций объемом 10 миллиардов рублей. Первый выпуск планируется разместить в конце февраля на сумму 500 млн рублей с ежемесячной выплатой купона. Привлеченные средства пойдут на обновление IT-платформы: увеличение мощностей и модернизацию серверов, обновление программного обеспечения, расширение функций мобильного приложения.

( Читать дальше )

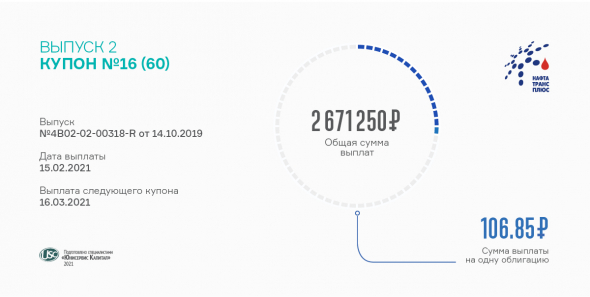

Блог компании Юнисервис Капитал |ООО ТК «Нафтатранс плюс» выплатило 16 купон по 2-му выпуску

- 15 февраля 2021, 17:02

- |

Плановая выплата выпала на воскресенье, в связи с чем была перенесена на ближайший понедельник, 15-е февраля. По ставке 13% инвесторам начислено по 106,85 руб. за одну бумагу в номинале 10 тыс. руб.

Сумма выплат за весь объем облигаций составила 2 671 250 руб. Напомним, что второй по счету выпуск эмитента серии БО-02 (RU000A100YD8) объемом 250 млн руб. поступил в обращение в октябре 2019г.сроком на 5 лет (60 купонных периодов). Купон — переменный, способ погашения — амортизация по 6,67% от объема эмиссии ежеквартально, начиная с октября 2021г.

Объем сделок с участием бумаг данной серии в январе зафиксирован на уровне 17,5 млн руб., что на 21,4 млн меньше декабрьского результата. Зато средневзвешенная цена поднялась на 1,95 п.п., до отметки 103,01% от номинальной.

Напомним, что 4 февраля компания завершила оферту по другому выпуску облигаций в обращении, в связи со снижением ставки с 13,5% до 11,8% годовых. Однако среди инвесторов не нашлось желающих предъявить облигации к выкупу. Подробнее об этом — в нашей статье.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс