MOEX ISS дата сервер. Автоматическое скачивание данных с MOEX.

- 29 апреля 2025, 14:35

- |

VK Видео:

RuTube:

( Читать дальше )

- комментировать

- 4.6К | ★1

- Комментарии ( 0 )

300 бесплатных роботов для Бинанс. Видео.

- 27 апреля 2025, 14:54

- |

В этом видео поговорим о том, как запускать торговых роботов для биржи Binance.

VK Видео:

RuTube:

( Читать дальше )

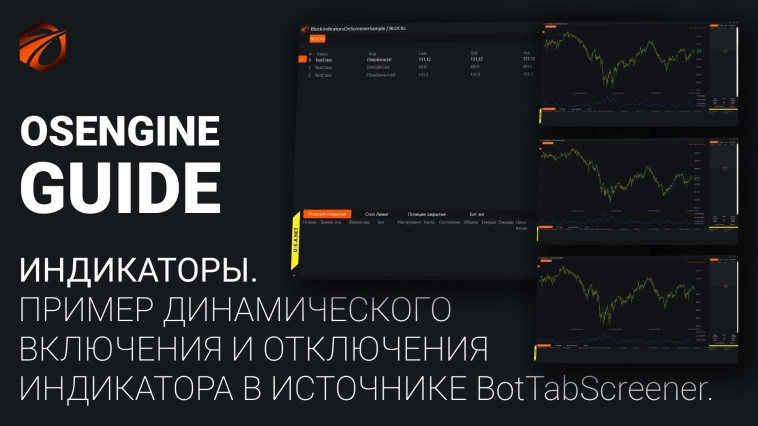

Пример динамического включения и отключения индикатора в источнике BotTabScreener. Индикаторы в OsEngine #18

- 25 апреля 2025, 19:22

- |

Рассмотрим пример динамического включения и отключения индикатора для источника BotTabScreener. Данный подход может понадобиться, когда Вы создали для источника множество индикаторов, но фактически используются только некоторые из них. Отключение индикаторов в таком формате позволяет уменьшить нагрузку на робота во время тестирования, оптимизации и реальных торгов.

1. Каждый индикатор содержит свойство IsOn, регулировать надо его

Если в это свойство передать False и вызвать у индикатора метод Reload(), индикатор перестанет считаться каждое обновление свечи, а также индикатор перестанет прорисовываться на графике.

( Читать дальше )

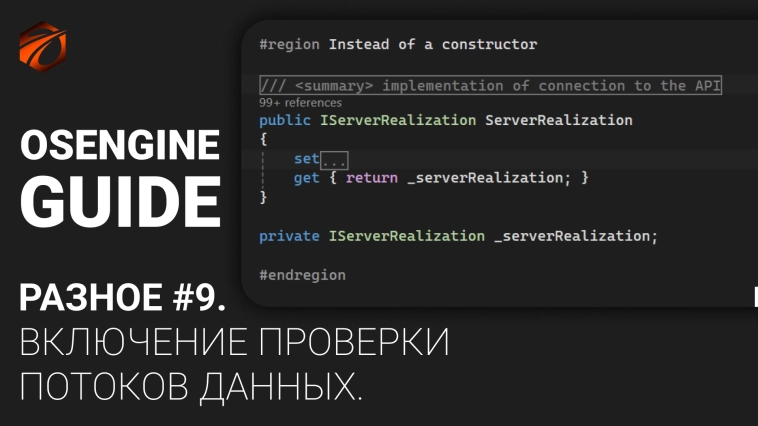

Разное #9. Включение проверки потоков данных. Коннекторы к OsEngine #88

- 21 апреля 2025, 18:24

- |

Как включить проверку потоков данных из сокетов, если коннектор может останавливать трансляцию данных без оповещения.

Неделю назад выяснили, что некоторые биржи в момент прекращения трансляции трейдов и стаканов по сокетам могут об этом не оповестить. Оставляют сокет в рабочем состоянии, а часть данных транслировать прекращают. В итоге создан механизм отслеживания данных по потокам с принудительным переподключением коннектора, если такое случилось.

Работает этот механизм не везде. На данный момент включен только для биржи BingX. В остальных случаях его нужно будет включать.

Разберёмся с тем, как это делать.

1. Разрешение сервера. IServerPermission.

Для начала нужно исправить разрешение для сервера, обозначив ему самому, что нужно следить за обновлением данных.

Делается это здесь:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал