Анонс предстоящих онлайн-вебинаров

- 03 октября 2016, 14:30

- |

Уважаемые коллеги!

Спешим вас пригласить посетить онлайн-вебинары, которые на следующей неделе проведут профессиональные трейдеры, ведущие специалисты компании Admiral Markets:

— Технический анализ по системе Price Action с Романом Исаковым. Дата: 3 октября в 19:30;

— Фундаментальный анализ с Фредериком Даниелем. Дата: 4 октября в 19:15;

— Нестандартный взгляд на рынок. Дата: 4 октября в 20:30;

— Фундаментальный анализ от «А» до «Я» с Фредериком. Дата: 6 октября в 19:15.

Узнать детали и пройти регистрацию можно по ссылке.

- комментировать

- Комментарии ( 0 )

Как узнать, что ждет рынок от ФРС?

- 07 сентября 2016, 15:09

- |

Начавшаяся достаточно спокойно осень, хоть и не отличилась пока ростом волатильности, как это было, скажем, в конце августа прошлого года, но все еще сохранила интригу по поводу решения ФРС по целевому уровню процентой ставки.

Рынки все еще гадают по поводу того, будет ли повышена ставка до конца года, а если да, то сколько раз? Нельзя сказать, что есть мало мальски значимая вероятность двухкратного повышения ставки в 2016, но заявления представителя ФРС — Фишера предполагают и такой исход в течение этого года.

Итак, чего ждать от ФРС? Повышения, сохранения или сразу двух повышений. Оказывается, для того, чтобы узнать мнение всей рыночной толпы, не обязательно читать обзоры и исследования или еще хуже, опрашивать всех аналитиков мира.

Есть инструмент, который нам даст понимание того, на какой исход решения настроено рыночное сообщество от Нью-Йорка до Сингапура, от Лондона до Токио. Причем, исход каждого заседания FOMC- Комитета по операциям на открытом рынке (по сути- ФРС)

( Читать дальше )

Сегодня у евро больше возможностей вырасти

- 03 октября 2013, 11:38

- |

Новости из США остаются неблагоприятными для курса USD, и пока конца этому не видно. Правительственные учреждения в США продолжают работать в ограниченном режиме, и все больше участников рынка высказывают мнение, что такая ситуация может продлиться дольше, чем несколько дней (на что рассчитывали оптимисты). Чем дольше закрыто правительство, тем сильнее негативный эффект для экономики, тем больше напуганы рынки, и тем привлекательнее выглядят защитные активы (в частности JPY и CHF) в сравнении с USD. Помимо этого усиливаются опасения по поводу того, что битва в Конгрессе вокруг финансирования правительства перерастет в битву вокруг «потолка» госдолга (несопоставимо более серьезный вопрос), а также, что ФРС на фоне всех этих событий не станет сокращать QE не только в октябре, но и в декабре (QE плохо для USD). Представляется, что эти факторы еще не отыграны до конца, и в случае неблагоприятного развития событий, американской валюте будет куда упасть.

( Читать дальше )

EUR/USD: новостной фон негативен для обеих частей пары

- 02 октября 2013, 11:34

- |

Никто не сомневается, что ключевая процентная ставка ЕЦБ не будет изменена, поскольку Драги ранее неоднократно говорил, что ставка будет оставаться на текущем рекордно-низком уровне в течение длительного периода времени. В пользу сохранения стимулирующей монетарной политики (в частности, низкой ставки) говорят и публикуемые показатели статистики: безработица, близкая к рекордно-высокому уровню (12%), смешанные данные по деловой активности, низкая инфляция (1,1%), дающая ЕЦБ возможность для маневра (высокая инфляция препятствует проведению стимулирующей политики, из-за опасности еще большего роста цен). Низкая ставка – негатив для курса EUR.

( Читать дальше )

Риски для EUR/USD

- 01 октября 2013, 11:05

- |

США

Конгрессмены не договорились, и правительство Соединенных Штатов сегодня в полночь (т.е. 8:00 МСК) впервые за 17 лет частично прекратило работу. Странное упорство консервативного крыла Республиканской партии привело к тому, что в бессрочные отпуска будут отправлены 800 тысяч человек по всей стране. Другие расходы, не связанные с обеспечением жизненно важных для государства функций также с сегодняшнего дня заморожены.

Рынки акций всего мира в течение понедельника падали, отражая опасения инвесторов, что политики в Вашингтоне не смогут быстро выйти из политического «тупика», и что это негативно отразится на финансовой системе или даже на реальной экономике. Бояться есть чего, каждый день частичной остановки работы правительства будет стоить США 300 млрд. долл. И это без учета снижения активности бизнеса и потребителей, а также падения доверия международных инвесторов. Американский доллар снизился на этом фоне ко всему спектру валют, торгуемых на Forex (даже к таким чувствительным к риску валютам, как AUD и NZD).

( Читать дальше )

EUR/USD: политический кризис в Вашингтоне и Риме

- 30 сентября 2013, 11:30

- |

События в США развиваются по наихудшему сценарию, и те, кто на прошлой неделе делали ставку на то, что добрая воля возобладает, и перед лицом опасности для экономики страны стороны сделают шаги на встречу друг другу (в том числе, и я) сейчас подсчитывают убытки.

За выходные прогресса в принятии закона “Continuing Resolution” (определяющему с 1 октября временный порядок финансирования расходов правительства до принятия бюджета) достигнуто не было. Республиканцы, контролирующие Нижнюю палату Конгресса, проголосовали за закон в том варианте, который не будет принят демократами, у которых большинство в Верхней палате. Странно, но тот факт, что демократы многократно предупреждали о подобном исходе, никак не повлиял на действия республиканцев. Предупреждал много раз и Белый Дом, что он в любом случае наложит вето на документ, если он будет содержать положения, на которых настаивают республиканцы.

( Читать дальше )

Напряженность на рынках подталкивает спрос на защитные активы

- 27 сентября 2013, 11:42

- |

Большая доля негатива исходит из США, где острая политическая борьба между республиканцами и демократами привела к тому, что за 4 дня до начала нового финансового года в стране до сих пор не принят временный закон, который бы дал возможность правительству США оплачивать выставляемые ему счета (т.н. “Continuing Resolution”). Проблема заключается в позиции Республиканской Партии, которая обуславливает прохождение этого закона требованиями, являющимися неприемлемыми для администрации Обамы. Если документ не будет принят к 1 октября (а такая ситуация уже, по-видимому, вполне реальна), работа правительства будет частично приостановлена, многие расходы заморожены, а бюджетникам не будут платить зарплату.

( Читать дальше )

Я по-прежнему настроен на рост USD/JPY

- 26 сентября 2013, 11:29

- |

Нервозность, которую привносит на рынки безответственное поведение американских законодателей, привела к тому, что инвесторы начали готовиться к реализации пессимистического сценария. Это вызвало падение фондового рынка (акции) и укрепление долгового рынка (облигации). Облигации правительства США считаются одним из наиболее надежных активов в мире, спрос на них увеличивается во времена роста неопределенности на рынках. Для валютного рынка это важно, потому что цена облигаций обратно пропорциональна их процентной доходности, а инвесторы на Forex стремятся покупать валюты тех стран, доходность которых выше. В нашем случае снижение доходностей американских гособлигаций означает снижение спроса на USD.

( Читать дальше )

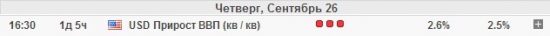

USD, GBP: ВВП, труд, недвижимость

- 25 сентября 2013, 11:23

- |

В четверг будут опубликованы окончательные данные ВВП США за 2 квартал. По прогнозам американская экономика выросла за этот период на 2,6%. Это больше, чем было в 1 квартале (1,8%), и больше, чем было в первой (1,7%) и второй (2,5%) редакциях ВВП за 2 квартал (всего в США показатель ВВП для одного и того же квартала публикуется трижды – в предварительной, промежуточной и окончательной редакциях). Показатель ВВП – это один из наиболее мощных драйверов валютного рынка, что хорошо прослеживается хотя бы на примере этого года: выходили данные лучше ожиданий – курс USD устремлялся вверх, хуже ожиданий – также стремительно падал.

( Читать дальше )

Не вижу поводов для открытия новых позиций

- 24 сентября 2013, 11:48

- |

• Развитие ситуации с дефицитом бюджета и потолком госдолга в США

• Встреча в ООН Президентов США и Ирана

• Высказывания представителей ФРС

• Динамика макроэкономических показателей

Переговоры по бюджету между республиканцами и демократами зашли в тупик, и ситуация сейчас развивается по наихудшему сценарию – стороны демонстрируют полную недоговороспособность. Все чаще комментаторы начинают высказывать идею, что законодатели вообще не успеют договориться о порядке финансирования госрасходов к 1 октября (началу нового финансового года).

Если это произойдет, то правительство не сможет оплачивать свои счета (произойдет “government shutdown”). В принципе, полностью исключать данный вариант нельзя, подобное в новейшей истории наблюдалось в 1995 и 1996 годах, когда ситуация “government shutdown” продолжалась в течение нескольких дней. Глобальной катастрофы в этом случае, думается, не произойдет, но курс доллара США окажется под давлением. Если стороны не начнут делать шаги навстречу друг другу, участники рынка уже скоро могут начать перекладываться из доллара в другие активы, например, евро или фунт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал