мкб

#МКБ #CBOM

- 19 декабря 2025, 10:09

- |

На графике видим очень сильное снижение в рамках коррекции. Уровень нормальной коррекции уже давно пройден, а такое падение наводит на мысли, что в восходящее движение мы так и не придем. Да, возможны отскоки, но чтобы пробить максимумы, где ранее были продажи, нам понадобится много покупателей и позитивные новости.

Я не знаю сколько еще будет продолжаться такая коррекция, но при пробитии зеленой зоны минимумов вся восходящая структура ломается.

Если будет отскок, то ждать его надо на белой стрелке. Это был максимум, который пробили и там скопилось много покупателей. Они сидят в лонгах и при подходе туда цены, они будут сбрасывать позиции, тем самым спровоцируют движение вниз.

Торговать сейчас каким-либо образом лучше не стоит. Ни в лонг, ни в шорт таоке падение не отработать.

Не является индивидуальной инвестиционной рекомендацией.

Мой телеграм канал — t.me/+w89-QkfZT5U1ZjBi

- комментировать

- 163

- Комментарии ( 0 )

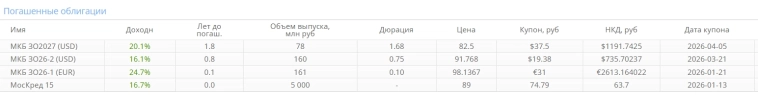

Валютные облигации МКБ - мутная муть или риски в цене?

- 17 декабря 2025, 13:16

- |

Тимофей на днях подсветил, что я взял немного субордов.

Постараюсь описать логику почему купил и подсветить, что происходило с банком последние месяцы.

( Читать дальше )

Самые волатильные акции за ту неделю — куда на этой?

- 15 декабря 2025, 10:49

- |

На широком рынке — заминка на подъеме, за неделю бенчмарк прибавил менее процента. Амплитуда колебаний исторически турбулентных бумаг достигала 12%. Оценим краткосрочную техническую картину.

Предновогоднее ралли затягивается

Индекс МосБиржи на днях отметился на 2780 п., показывал и максимумы за три месяца, но удержать темп подъема не смог — локальный откат и закрытие периода с небольшим приростом. Амплитуда за пятидневку и рабочие выходные — 3%.

Фактор осторожного оптимизма, но и нервозности — переговоры. Монетарный фактор рынка себя проявит в эту пятницу — ожидается снижение ключевой ставки ЦБ. А валютный фактор только-только прекратил давить на бумаги экспортеров — курсы отскочили с годового дна. В случае позитива по факторам предновогоднее ралли будет запущено — индекс рванет к 2850 п., а там и круглые 3000 п. недалеко.

Исторически самые волатильные акции — рейтинг на декабрь — двигались куда сильнее бенчмарка. Это выбор активных трейдеров — там можно больше заработать за короткий срок, но нужно внимательно следить за рисками.

( Читать дальше )

"Хьюстен, ви гот а трабл хеа"...

- 14 декабря 2025, 22:04

- |

МКБ оказался единственным банком из публично отчитавшихся по МСФО за третий квартал 2025 года, кто показал чистый процентный убыток.

( Читать дальше )

Первый из крупнейших российских банков признал масштабные финансовые проблемы

- 14 декабря 2025, 20:05

- |

Первый из крупнейших российских банков признал масштабные финансовые проблемы из-за неплатежей по кредитам

Московский кредитный банк, занимающий 7-е место в России по размеру активов и держащий почти 700 млрд рублей вкладов физических лиц, зафиксировал рост просроченной задолженности на 700% с начала года.

За январь–сентябрь клиенты не вернули МКБ в срок займы на 585 млрд рублей. В результате объём «просрочки» на балансе банка достиг 668 млрд рублей, или 28% от портфеля, сообщает «Коммерсант» со ссылкой на отчётность МКБ.

Владимир Левченко (https://t.me/levchenko_vladimir)

🏦 МКБ (CBOM) | Конец близок?

- 14 декабря 2025, 13:17

- |

◽️ Капитализация:247,5 млрд ₽ / 7,4₽ за акцию

❗️ Чистый % доход TTM:-145,4 млрд ₽

◽️ Чистый ком. доход TTM:14,4 млрд ₽

◽️ Чистая прибыль TTM:21,7 млрд ₽

◽️ скор. ЧП TTM: 35,9 млрд ₽

◽️ скор. P/E TTM: 6,9

◽️ P/B:0,7

❌ Банк удивительно отчитался за 3кв2025 года, направив на формирование резервов аж 187,6 млрд р, что привело к убытку на уровне чистого % дохода в 157,5 млрд р.

Причина — рост просрочек, которых на 30 июня 2025 в отчетности было мало. Количество кредитов просроченных более чем на 61 день выросло до 26,7%.

👆 Банк не растерялся и чтобы не показывать огромный убыток, «нарисовал» 194,9 млрд р разовых прочих доходов и показал прибыль в 21,9 млрд р по итогам квартала.

За счет чего получен такой разовый доход — непонятно. МКБ ситуацию никак не комментирует. Скорее всего, это просто игра со справедливой стоимостью ценных бумаг по сделкам РЕПО.

❗️Логично, что убыток в 130 млрд р никто показывать не стал бы, так как это гарантированно распугает клиентов и может привести к непоправимым последствиям. А так за 9м2025 прибыль на уровне прошлого года и акции даже никак не отреагировали, всё супер 👍😁

( Читать дальше )

МКБ заваливается на бок: нам грозит «Московское кольцо – 2.0»?

- 10 декабря 2025, 17:08

- |

В среде банкиров Москольцом называют группу банков, которые попали под прицельный огонь Набиуллиной в 2017 году на фоне активной чистки. В Москольцо входили Бинбанк, Открытие, МКБ и Промсвязьбанк(поэтому иногда использовали аббревиатуру БОМП). Первых двух уже нет, ПСБ прошёл санацию и переориентирован на обслуживание военки. МКБ только вышел сухим из воды.

Участники группы взаимно вкладывались в капиталы и обязательства другу друга, а также перекрёстно кредитовали своих собственников и принадлежавшие им бизнесы. Совместные активы группы позволяли им маскировать риски и конкурировать наравне с 3 крупнейшими на тот момент банками: Сбербанком, ВТБ и ГПБ.

По сути это был консорциум, который искусно маскировал плохие активы и скрывал бедственное положение своих партнёров и кредиторов от зоркого регуляторного ока.

В итоге Набиуллина всё же расчистила эти авгиевы конюшни и официально в 2018 году признала существование сомнительной схемы взаимного кредитования участников Москольца.

( Читать дальше )

И если по-классике у Сбера все ок, то внимание на МКБ, который генерит… УБЫТОК

- 10 декабря 2025, 16:45

- |

Не думаю, что конкретно проблемы МКБ повлияют на кого-то из нас, но если представить, что он является «началом цепочки» падения в банковском секторе, то звучит страшно…

Что думаете, братва — разовая акция или пора жути нагнать ?

Приглашаю в канал степную братву, там ещё больше интересных разборов, обсуждений и прочих полезностей — t.me/+Hqf_BrCvO5NkYWY6

Кажется началось...

- 10 декабря 2025, 08:48

- |

Издание коммерсант пишет, что

ЦБ нашёл дыру в 668 млрд рублей у Московского кредитного банка (МКБ). За январь–сентябрь клиенты не вернули МКБ в срок займы на 585 млрд рублей, в результате объём «просрочки» на балансе банка достиг 668 млрд рублей. Это 28% от его общего портфеля. В третьем квартале МКБ стал единственным крупным банком, показавшим чистый процентный убыток — 157,6 млрд рублей. МКБ занимает 7-е место в России по размеру активов и держит почти 700 млрд вкладов физлиц. В 2017 году банк находился на грани банкротства, но тогда его спасла Роснефть.

Не сказать что новость неожиданная, ходило много разных слухов, про дыры в разных банках, связанных с не возвратом кредитов, которые банки предпочитают не замечать до последнего.

Кредиты бесконечно реструктуризируются, лишь бы не показывать огромные дыры в балансах банков. Но сколько ниточке не виться…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал