x5 retail group

Амбициозные цели Х5 на 2021-2023 годы - укрепление рыночных позиций и цифровизация - Атон

- 28 октября 2020, 11:09

- |

X5 Retail Group сделала акцент на следующих моментах:

Запуск сети небольших по размеру жестких дискаунтеров Чижик. Пилотный магазин откроется 29 октября в Москве, в 2021 планируется рост сети до 40-50 магазинов.

Группа планирует в 2021 увеличить дивидендные выплаты в 1.5 раза. Исходя из выплаченных в 2020 дивидендов за 2019 в размере 30 млрд руб., в следующем году группа может выплатить 45 млрд руб. с доходностью 5.9% к стоимости бумаги на момент закрытия 27 октября.

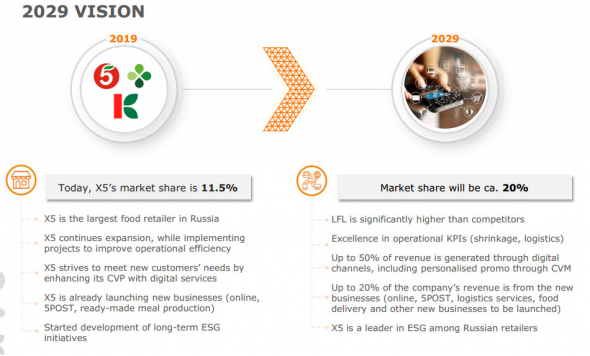

Финансовые цели на 2021-2023: ежегодный рост выручки более чем на 10% и рентабельность EBITDA 7%+ (в 2019 выручка увеличилась на 13.2%, рентабельность EBITDA по IAS 17 составила 7.1%). В среднесрочной перспективе рост капзатрат не превысит темпов роста выручки.

Группа планирует сохранить текущие темпы открытия новых магазинов в 2021.

X5 планирует занять 20% рынка онлайн-торговли продуктами питания к 2023.

Компания нацелена на увеличение доли цифрового бизнеса в выручке до 5% в 2023, его влияние на EBITDA оценивается в 20 млрд руб. начиная с 2021.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 28 октября 2020, 08:14

- |

Безбумажное золото. ВТБ запаяет ПИФ физическим активом

УК «ВТБ Капитал управление активами» создает аналог западных ETF, в котором в качестве активов будет присутствовать исключительно физическое золото. Раньше такие фонды существовали в России, но были интервальными, а в качестве активов выступали металлические счета. Возврат к физическому золоту может быть связан с тем, что у банка ВТБ накопились значительные запасы металла, а также c потребностью инвесторов снизить риски инвестирования в иностранные ETF. Однако другие управляющие компании пока подобные фонды создавать не планируют.

https://www.kommersant.ru/doc/4549579

«Весь рынок ждет понятной политики». Глава Globaltrans Валерий Шпаков об инвесторах, регуляторах и скидках

( Читать дальше )

🏪Отчет X5

- 27 октября 2020, 22:10

- |

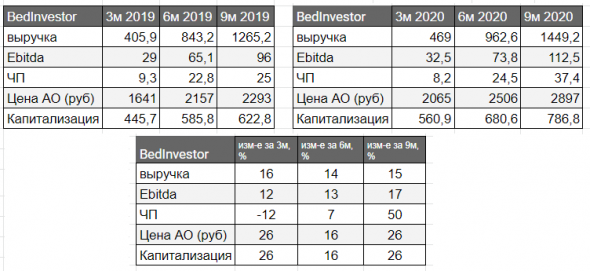

Намедни вышли финансовые результаты Х5 Ритейл Груп.Сравнивая результаты по периодам с прошлым годом отметил следующее:

— Выручка за 3, 6 и 9 месяцев росла в среднем на 15%. Хотелось бы сказать, что Россияне стали больше кушать, но мы еще не знаем темпы роста инфляции.

— Ebitda растет. Темп роста увеличивается. Тут не придерешься — хороший знак.

— Чистая прибыль растет еще быстрее, Несмотря на небольшое падение за 3 первых месяца, далее видим экспоненциальный рост. Будет неплохо, если тенденция продолжится.

— Рост цены акции (капитализация) сильно превышает рост выручки и EBITDA, но отстает от роста ЧП. Конечно это сильно упрощенный анализ, но возникает вопрос: не переплачивает ли потенциальный инвестор, становясь акционером компании сегодня?

X5 в октябре продолжает достаточно быстро расти

- 27 октября 2020, 20:10

- |

В октябре мы продолжаем достаточно быстро расти. Рост выручки — 13,8%, LfL-продажи — 5,5%

Основной рост выручки происходит за счет роста чека, что подтверждает эффект trading up.

Онлайн-сервисы также показывают значительный темп роста: уже 0,8% выручки компании приходится на онлайн-продажи.

источник

CAPEX ритейлера X5 будет расти в среднесрочной перспективе точно не быстрее выручки - CFO

- 27 октября 2020, 20:03

- |

Думаем, что CAPEX будет расти в среднесрочной перспективе точно не быстрее выручки. И мы понимаем абсолютно, какими инструментами мы можем этот рост CAPEX сдерживать. Например, в этом году, когда у нас были разные сценарии развития на начало года в связи с ситуацией, мы очень быстро предприняли меры по поводу того, как мы можем сдерживать рост CAPEX

Я думаю, что мы будем инвестировать в те направления, где мы действительно видим эффект. Делаем это продуманно, аккуратно. Поэтому каких-то больших опасений, что мы будем «швыряться деньгами», точно ни у кого не должно возникать. При этом, действительно, мы видим возможности для этого роста, как в органическом развитии, как в консолидации рынка, в реконструкции наших магазинов

источник

Дивиденды X5 Retail по итогам 20 г могут вырасти на 50% к уровню 19 г

- 27 октября 2020, 18:02

- |

Наши ожидания сохраняются: мы собираемся заплатить достаточно большие дивиденды в 2021 году по итогам 2020 года. Как вы помните, за прошлый год мы заплатили 30 миллиардов рублей, в следующем году мы думаем, что мы сможем эту сумму увеличить как минимум в 1,5 раза

У нас точно есть пространство для выплаты дивидендов, и я ожидаю, действительно, что эта сумма будет как минимум в 1,5 раза больше, чем та сумма, которую мы заплатили в этом году по итогам прошлого года

источник

X5 планирует сделать подписку на свои сервисы в 21 г, ожидает рост выручки на 10% в 21-23 г, в 21 г откроет магазинов не больше, чем в 20 г

- 27 октября 2020, 18:00

- |

С одной стороны, это единый авторизационный центр для всех наших приложений и записи клиентов, с другой — это возможность для нас предлагать в различных каналах различные сервисы и, по сути, объединить всех покупателей, которые пользуются различными сервисами X5, в одно целое. В том числе это выльется в создание сервиса подписки, который мы планируем запустить в следующем году

финансовый директор X5 Светлана Демяшкевич:

Переходя к среднесрочной перспективе, мы вместе с разработкой стратегии поставили для себя также финансовые цели на 2021-2023 год. Мы точно понимаем, что мы продолжаем быстро расти, видим для этого возможности. Мы думаем, что наш рост будет более 10% каждый год

Количество новых открытий — не больше, чем в 2020 году

Мы ожидаем, что мы будем открываться и реконструироваться примерно такими же темпами, причем больше с фокусом на реконструкции

Стратегия на 2021-2023 годы предусматривает сохранение рентабельности по EBITDA на уровне выше 7%.

Мы точно имеем возможность для сохранения и даже увеличения нашей маржинальности и возврата на капитал и будем поддерживать «7% плюс» (рентабельности по EBITDA — ред.). Здесь у нас уровень тревожности даже сократился, я бы сказала, за последнее время

( Читать дальше )

X5 Retail ожидает годовой суммарный эффект на EBITDA от программы цифровой трансформации свыше 20 млрд руб

- 27 октября 2020, 17:19

- |

По результатам всей программы цифровой трансформации мы ожидаем годовой суммарный эффект на EBITDA свыше 20 млрд руб, начиная с 2021 года

Согласно презентации, X5 Retail рассчитывает на рост доли цифрового бизнеса в выручке до 5% в 2023 году.

Об эффекте экономии от проекта касс самообслуживания, которые были разработаны компанией. Такие кассы экономят порядка 200 тыс руб на единицу по сравнению со среднерыночными ценами на сопоставимые комплекты касс.

Кассы самообслуживания нашей собственной разработки уже установлены в 1186 магазинах X5 в количестве более 3,5 тысяч. Экономия от установок в этом году по CAPEX составит более 900 млн руб

источник

Результаты Х5 за третий квартал позитивны для акций компании - Альфа-Банк

- 27 октября 2020, 15:08

- |

Мы считаем результаты позитивными для акций компании, учитывая позитивный сюрприз в части прибыли. В то же время мы считаем, что сильная динамика показателей за 3К20 уже отражена рынком в котировках. Мы ожидаем, что внимание инвесторов сместится к 1) динамике бизнеса в 4К20 (которая может оказаться лучше текущих ожиданий рынка) и 2) среднесрочным перспективам в части выручки и рентабельности (мы считаем, что рост выручки более чем на 10% и рентабельность EBITDA на уровне более 7% на фоне ограниченного расширения базы магазинов рынок пока не учел в котировках).Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Компания проведет веб-трансляцию Дня инвестора завтра в 16:00 мск.

Выручка за 3К20 составила 486,6 млрд руб., что на 15% выше г/г и соответствует нашим ожиданиям, консенсус-прогнозу рынка и объявленному ранее показателю выручки в операционных результатах компании за 3К20 (+ 0,2% в абсолютном выражении на фоне учета прочей выручки).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал