s&p500

Компании США всё более пессимистично смотрят в будущее — Бежевая книга ФРС

- 30 мая 2024, 09:52

- |

Экономическая активность в США продолжала расти с начала апреля до середины мая, но компании стали более пессимистичны в оценке экономических перспектив, в то время как инфляция умеренно повышалась, говорится в опубликованном в среду выпуске Бежевой книги ФРС — сборнике обзоров и бесед, проведенных регулятором в 12 округах в период до 20 мая.

Новейший обзор американского центробанка также показал, что рынок труда постепенно охлаждается, возвращаясь к более нормальным показателям.

Экономическая активность в стране продолжала расти… однако условия в разных отраслях и округах были разными, — говорится в обзоре. — Общий прогноз стал несколько более пессимистичным на фоне указаний на усиление неопределенности и понижательных рисков

Большинство округов ФРС сообщили о незначительном или умеренном росте деловой активности, а два округа отметили отсутствие изменений в активности, указано в обзоре.

Во многих округах наблюдался дальнейший рост производственных затрат, особенно расходов на услуги страхования, в то время как некоторые округа отметили снижение цен на ряд строительных материалов

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Бычьи настроения. Притоки в фонды акций и облигаций

- 29 мая 2024, 16:14

- |

Как пишет Wall Street Journal www.wsj.com/finance/investing/bullish-investors-are-piling-into-stock-and-bond-funds-40bfa25d?mod=djemMoneyBeat_us паевые и биржевые фонды в США зафиксировали чистый приток средств в размере 172 миллиарда долларов за текущий год. Предыдущие два года индустрия коллективные инвестиций фиксировала оттоки.

Одновременно сократились притоки в фонды денежного рынка. В них инвесторы обычно «паркуют» деньги временно, не желаю брать на себя риск ни акций, ни даже более длинных облигаций.

Все это говорит о том, что у инвесторов появилось больше уверенности.

Постепенно нарратив опасений жесткой рецессии уступает место теме силы 💪 американской экономики, росту корпоративных прибылей📊 и, пусть и не такому быстрому и сильному, но все же ожиданию снижения⬇️ ставок.

При этом участники рынка отмечают притоки «широким фронтом». Т.е. они не сконцентрированы в какой-то одной теме или классе активов. В последнее время очень заметные притоки фиксируются, например, в облигационных фондах.

( Читать дальше )

#S&P 500

- 29 мая 2024, 12:04

- |

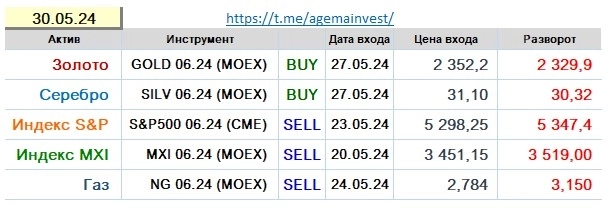

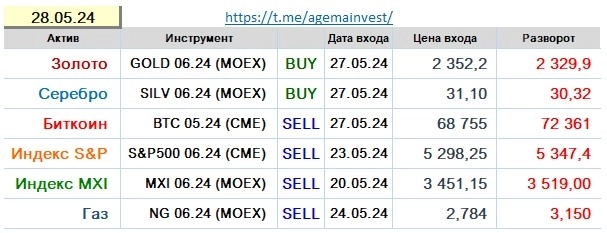

▫️Цена: Текущая (5294,8)

▫️Тейк профит: Открытый

▫️Стоп лосс: 5345.9

▫️Актуален: От 29.05.2024

▫️Комментарий:

Рассмотрим сценарий по индексу S&P 500. На данный момент цена пробила и закрепилась ниже ключевой области сопротивления 5333 — 5335, сейчас находится в диапазоне свободного падения до области поддержки 5259 — 5245. Рассуждая по текущей формации движения, отката вверх уже не будет, нет смысла брать с собой лишних пассажиров. До области поддержки еще достаточно большое движение, соответственно сейчас хорошая возможность для продажи по рынку с целью забрать профит на продолжение падения. Стоп лосс разместили, по правилам торгового алгоритма, за ключевую область сопротивления. Такая манипуляция дает дополнительную защиту в случает отката и ограничивает риск. Так как область поддержки уже неоднократно тестировалась, с большой вероятностью, при очередном ретесте ожидается, как минимум, ложный пробой. С учетом данной информации, нашей целью выступает уровень поддержки 5233,5. На уровне 5259 зафиксируем часть прибыли и перенесем стоп лосс в безубыток. Потенциал хороший, соотношение риска к прибыли удовлетворительное.

( Читать дальше )

"Цель она есть". Продолжим или начнем? (S&P 500)

- 29 мая 2024, 10:33

- |

Завтра грабим короля!

Всем привет и трям!

Ну что, товарищи трейдеры, медленно но верно приближаемся к концу месяца? Рынки в легком мандраже на неопределенности дальнейшей судьбы.

Неее, кто-то точно знает, но нам не говорит. Вот и приходиццо, применяя различные анти-научные способы «угадывать» направление… ахаха.

Ну и «научные способы» в принципе работают так же, да их и нет. )

Другого выхода нет, поэтому начнем!

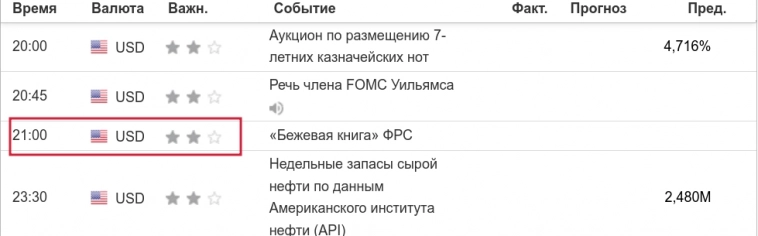

На сегодня новости только по США. И то, только вечером. Из интересного «Бежевая книга» в 21:00.

По рынкам без изменений. Всё что писала вчера и позавчера остается в силе (сегодня повторять не буду)).

S&P 500.

Индекс на хаях и с небольшой коррекцией. Все ждут обвала? Хз, не похоже, что это случиться в ближайшее время. Если только супер-кризис произойдет, и США схлопнется.

Но это вряд ли… Вернее, это может и случиться, но не сейчас.

Максимум это корректоз.

А сейчас на хаях идет запил с формированием паттерна. Треугольник на продолжение роста? Наблюдаем и не зеваем!

( Читать дальше )

Чем может закончится эпопея с капитализацией всего и вся в пиндостане

- 27 мая 2024, 17:38

- |

Уж если армагеддон то примерно так:

Пирамидальная экономика сема заключается вот в каком разделении труда: где нибудь в кетае или рф сантехник подключил стиралку за 20 баксов и купил себе на эти 20 долларов ширпотреба равного согласно системе мвф определенному количеству товаров.

У сема тот же сантехник за ту же работу получил 100 гринвичей. ну а чо?.. у них такие цены вы скажете, но купить он может китайского барахла в 5 раз больше. А как это так получилось?.. ведь мы живем в одной системе распределения труда! Иными словами труд в сша переоценён, даже не переоценен а это экономика ложных цифр. Поэтому и у них отрицательный торговый баланс. Сантехник пихает китайцам бумагу а те ему в 5 раз больше своего труда и товаров.

Соответственно то что производит американская экономика в 5 раз дороже чем то что производит остальной мир. Ну и где здесь логика и справедливость?...

Поентому, если всё встанет на круги свои то рынок дяди сема должен пойти куда нибудь в ж, то есть на 800 пунктов по снп. Там и будут все справедливые оценки. А если американские старые евреи захотят устроить своим мигрантам несладкую жись, то куда нибудь на 400 пунктов.

( Читать дальше )

Goldman Sachs теперь ждет первого снижения ставки ФРС в сентябре

- 27 мая 2024, 15:44

- |

Goldman теперь ожидает, что ставка будет впервые снижена на 25 базисных пунктов в сентябре, а не в июле, как ожидалось ранее. Рынок также придерживается этого мнения, оценивая вероятность сентябрьского снижения в 54%, а июльского — всего в 12%.

Эксперты банка указали на недавние заявления представителей ФРС о том, что для решения о снижении ставки в июле потребуется не только замедление инфляции, но и сигналы существенного ослабления деловой активности или рынка труда.

По мнению экономистов Goldman, полной уверенности в снижении ставки в сентябре нет. «Руководство ФРС, как нам кажется, разделяет спокойный взгляд на инфляционный прогноз и будет готово снизить ставку скорее раньше, чем позже. Однако ряд членов Федерального комитета по операциям на открытом рынке (FOMC) все еще более обеспокоен высокой инфляцией и менее расположен голосовать за снижение ставки».

( Читать дальше )

👀 Итоги недели 20.5-24.5 / Прогноз

- 27 мая 2024, 11:48

- |

📈 S&P500 — 6-я неделя базового цикла (20 недель). Экстремум 17-20 мая отработал. DJIA развернулся и показал двойную вершину, но уткнулся в мощную поддержку. S&P и NASDAQ задержались на экстремуме выше уровня марта. По позициям от 22 апреля есть смысл подтянуть стопы. Действует сценарий 1 (https://t.me/jointradeview/54) с вероятностью отката. Следующий экстремум 7-10 июня.

🪙 ЗОЛОТО — 15-я неделя базового цикла (15-19 недель). Экстремум 17-20 мая отработал. Цикл зрелый в 3-й фазе с двойной вершиной. Формируется основание цикла. Следующие прогнозные экстремумы 7-10 июня (через 2 недели) и 1 июля (через 5 недель). Разворот покажут технические индикаторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал