s&p500

Рынки в неопределённости

- 10 мая 2024, 12:08

- |

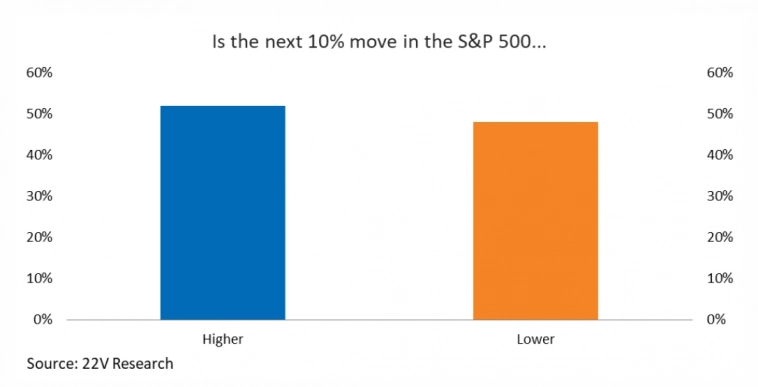

Исследовательская компания 22V Research в ходе очередного опроса среди инвесторов задавала вопрос: «В какую сторону вы ожидаете следующее движение по индексу SP500? +10% вверх⬆️ или -10% вниз⬇️».

Мнения почти разделились поровну⚖️: 52% считают, что более вероятно движение вверх и 42%, соответственно, что вниз.

Действительно, в последние дни мы видим, что американский рынок определяется с дальнейшим движением: скорректировался на 6% вниз, отскочил и дальше ищет повод либо для полноценной коррекции, либо для продолжения роста.

На динамику облигаций консенсус смещен в сторону снижения доходностей и роста цен. По результатам того же опроса 68% опрошенных ожидают снижение доходностей 10 летних казначейских облигаций США до 4% с текущих 4,5%, a 32% больше верят в изначальный рост доходностей до 5%.

При этом глобально все сходятся в одном. Что даже при движении вниз в ценах и по акциям, и по облигациям, дальше нас ждет рост 📈до конца года.

Я продолжаю сохранять осторожно оптимистичный взгляд на рынок и рекомендую постепенно формировать позиции, особенно в случае локальных просадок.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Длинные циклы фондового рынка США

- 09 мая 2024, 13:47

- |

Историческая ретроспектива показывает, что максимальный по длительности цикл фондового рынка США составляет примерно 72 года. В обозримом прошлом насчитывается всего 3 таких суперцикла.

Первый суперцикл закончился биржевой паникой 1857 года, которая впоследствии плавно перешла в Долгую депрессию 1873-1879 годов. Второй суперцикл закончился Великой депрессией 1929-1933 годов. Третий суперцикл ознаменовался финансовым кризисом 2007-2008 годов.

Фактически третий суперцикл закончился в марте 2009 года на жестком астрологическом аспекте Сатурна и Урана, оппозиции и соединения которых имеют 100%ную корреляцию с долгосрочными циклами фондового рынка США. Сейчас мы находимся в начале четвертого суперцикла.

Каждый суперцикл состоит из 2-х фаз — долгосрочных циклов примерно по 36 лет. 36-летние циклы в свою очередь также делятся на 2 фазы — длинные 18-летние циклы. Большинство 18-летних циклов исторически находятся в диапазоне от 15 лет до 21 года. Учитывая тот факт, что 2024 год является 15-м годом текущего 18-летнего цикла, этот цикл закончится в период между 2024 и 2030 годами серьезной коррекцией.

( Читать дальше )

S&P500. Увидим ли новую вершину.

- 08 мая 2024, 16:52

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

________________________________________________________________________

В прошлом обзоре S&P500 в 2024-ом году. в конце января давался такой вывод: «сейчас рынок сильно перекуплен, поэтому в ближайшее время стоит ждать какое-то движение вниз. По его результатам уже будем делать выводы. В целом ожидается, что в этом году будет поставлена вершина ( скорее всего в первой половине) и начнется разворот .»

Вернемся снова к прошлому графику. Как предполагалось рост продолжился, 01.04 поставлена вершина началось движение вниз.

Четкий импульс вниз так и не был сформирован, поэтому ожидается еще одно вершина.

( Читать дальше )

Безумие вновь возвращается – один из самых яростных памп импульсов на рынке акций США за 20 лет.

- 08 мая 2024, 10:04

- |

Спустя всего 4 дня накопленный рост в моменте превышал 3.5% — самый сильный импульс с ноября 2023. В таком росте нет ничего необычного, это случается достаточно часто на «отбитии» от локального дна рынка, но оказывается, что по меньшей мере за 20 лет был всего один раз, когда рост был сопоставим или выше в условиях изначально высокой оценки рынка по мультипликаторам.

Раньше 4-дневные импульсы на 3.5% и выше были в условиях сильной перепроданности рынка, но подобный 4-дневный импульс при «оверпрайснутом» рынке был только в декабре 2021, как раз перед установлением локального максимума.

Рынок считается дорогим, если по комплексу корпоративных мультипликаторов текущая оценка на 30% превосходит 10-летнюю среднюю.

Сейчас рынок полностью восстановил разгром, который был в период с 12 по 19 апреля (подробнее о падении рынка здесь и здесь).

( Читать дальше )

Коллапс инфляционных ожиданий - как это может повлиять на рынки?

- 08 мая 2024, 09:06

- |

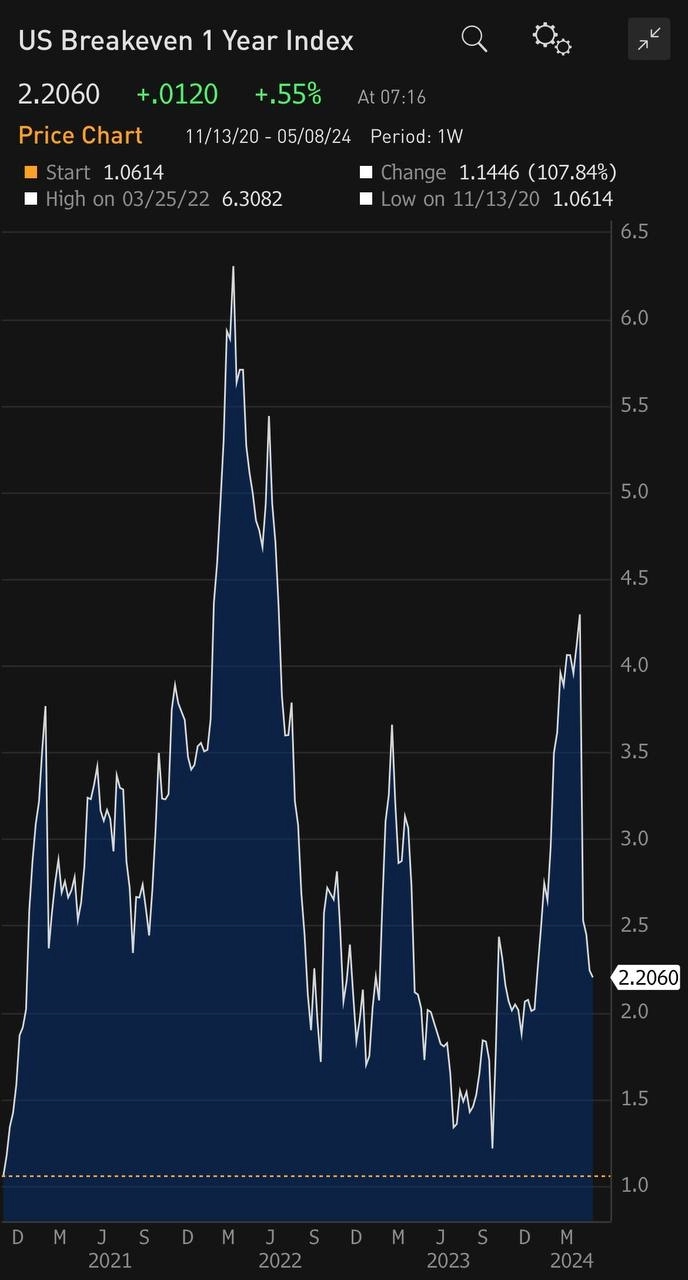

Почему то СМИ не обратили внимание на самый сильный с 2022 спад инфляционных ожиданий в США.

С 12 апреля по 7 мая годовой Breakeven rate (рыночный прогноз долларовой инфляции на ближайший год, определяется как разница между доходностью обычных и инфляционных US Treasuries) упал с 4,3% до 2,2%.

Что это значит?

Возвращаясь в конец 2023 года, когда на фоне снижения инфляционных ожиданий ниже 2% ФРС дала сигнал к снижению ставки, случился казус. Кот ещё не вышел из дома, как мыши пустились в пляс:) «Ралли всего», которое за этим последовало, привело к всплеску инфляции.

В ФРС сделали выводы и решили сделать процесс выхода из режима жесткой монетарной политики более растянутым.

Но зато теперь работа выполнена! Это означает, что, скорее всего, рынки прошли локальный пик по доходностям долларовых облигаций и курса доллара к мировым валютам. Также это означает пройденный пик цен на золото, о чем мы писали, как раз, 12 апреля.

Важно, что дезинфляционный процесс продолжается.

( Читать дальше )

S&P500: сила!

- 07 мая 2024, 16:22

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал