SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&P500

S&P500, попытка заглянуть в будущее.

- 25 марта 2012, 22:15

- |

Добрый день!

(Для тех кто читал поясняю создали новую страничку дублирую пост, старая уже не актуальна)

«Деревья не растут до небес» это фраза становится рабочей применительно к американскому фондовому рынку.

Картинку представленную ниже я делал еще до экспирации мартовского фьючерса, когда сипи бился в прошлогодние максимумы, к сожалению выложить ее не хватило времени а точнее просто муза покинула)

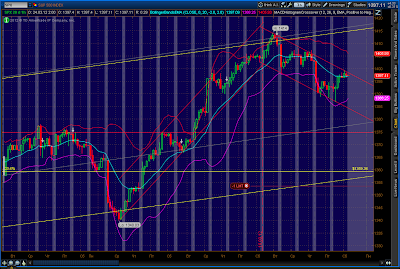

И так моя концепция очевидна, если нас не ждет продолжение тренда (а это возможно, на мой взгляд, только при запуске программы куе3), то должна начаться фаза дистрибуции, что сопровождается как правило широким боковиком т.к. большому баблу невозможно выйти на хаях одной сделкой выход осуществляется прогоном рынка как правило от уровня к уровню, продажей на коррекциях которую так любят выкупать трендовики)). Ширину на глаз можно определить уже сейчас, верхняя граница 1420, нижняя 1340. Почему 1340, во первых там проходит 50 дневная средняя которую американцы так любят во вторых это первый уровень по фибо 23.6 от лоев августа, ну а в третьих в районе это уровня проходит восходящая линия тренда, не исключено что будет краткосрочное прокалывание этого уровня с последующим выкупом. Все это помечено на следующей картинке.

( Читать дальше )

(Для тех кто читал поясняю создали новую страничку дублирую пост, старая уже не актуальна)

«Деревья не растут до небес» это фраза становится рабочей применительно к американскому фондовому рынку.

Картинку представленную ниже я делал еще до экспирации мартовского фьючерса, когда сипи бился в прошлогодние максимумы, к сожалению выложить ее не хватило времени а точнее просто муза покинула)

И так моя концепция очевидна, если нас не ждет продолжение тренда (а это возможно, на мой взгляд, только при запуске программы куе3), то должна начаться фаза дистрибуции, что сопровождается как правило широким боковиком т.к. большому баблу невозможно выйти на хаях одной сделкой выход осуществляется прогоном рынка как правило от уровня к уровню, продажей на коррекциях которую так любят выкупать трендовики)). Ширину на глаз можно определить уже сейчас, верхняя граница 1420, нижняя 1340. Почему 1340, во первых там проходит 50 дневная средняя которую американцы так любят во вторых это первый уровень по фибо 23.6 от лоев августа, ну а в третьих в районе это уровня проходит восходящая линия тренда, не исключено что будет краткосрочное прокалывание этого уровня с последующим выкупом. Все это помечено на следующей картинке.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

регулирую календари Q1 март/апрель S&P 500

- 25 марта 2012, 20:11

- |

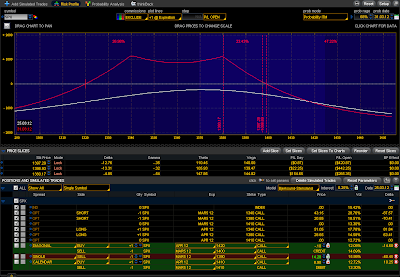

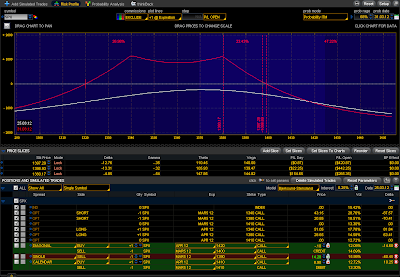

Можно не читать. Это самокопание и работа над ошибками.

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Автокорреляция дневных цен евро и sp500

- 25 марта 2012, 14:52

- |

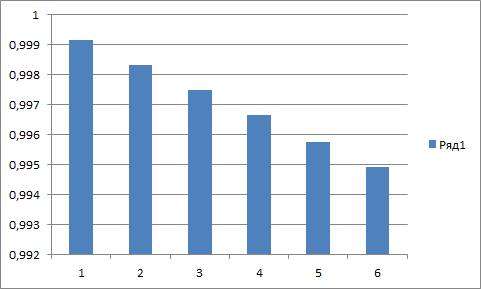

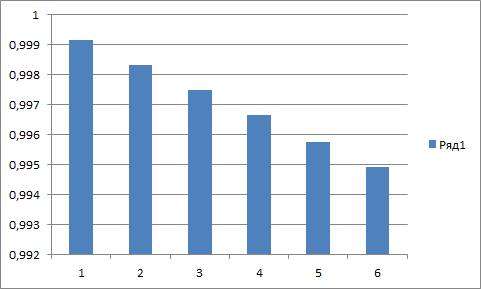

посчитал автокорреляцию для евро-доллар. дневные данные close. кол-во: 3145 (с января 1999)

для лагов 1-6 коэф. корреляции получились: 0,999175 — 0,994933. снижение автокорреляционной функции плавное.

схожий результат по sp500. 15472 дневных данных с 1950 года. коэф. для 6 лагов в диапазоне 0,999877 — 0,999394.

просьба к математикам прокомментировать.

что означают такие высокие коэфф. корреляции? какие можно сделать выводы? коэфф. корреляции выражает вероятность ее наличия или ее выраженность (интенсивность)?

прошу плюсануть, чтобы заметили математики.

для лагов 1-6 коэф. корреляции получились: 0,999175 — 0,994933. снижение автокорреляционной функции плавное.

схожий результат по sp500. 15472 дневных данных с 1950 года. коэф. для 6 лагов в диапазоне 0,999877 — 0,999394.

просьба к математикам прокомментировать.

что означают такие высокие коэфф. корреляции? какие можно сделать выводы? коэфф. корреляции выражает вероятность ее наличия или ее выраженность (интенсивность)?

прошу плюсануть, чтобы заметили математики.

Анализ индекса SP500, вероятный сценарий.

- 24 марта 2012, 11:48

- |

Добрый день!

«Деревья не растут до небес» это фраза становится рабочей применительно к американскому фондовому рынку.

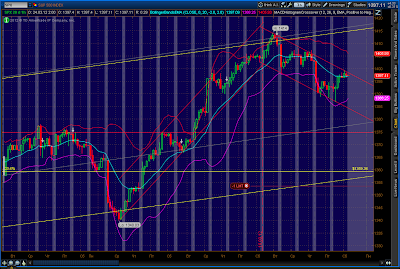

Картинку представленную ниже я делал еще до экспирации мартовского фьючерса, когда сипи бился в прошлогодние максимумы, к сожалению выложить ее не хватило времени а точнее просто муза покинула)

И так моя концепция очевидна, если нас не ждет продолжение тренда (а это возможно, на мой взгляд, только при запуске программы куе3), то должна начаться фаза дистрибуции, что сопровождается как правило широким боковиком т.к. большому баблу невозможно выйти на хаях одной сделкой выход осуществляется прогоном рынка как правило от уровня к уровню, продажей на коррекциях которую так любят выкупать трендовики)). Ширину на глаз можно определить уже сейчас, верхняя граница 1420, нижняя 1340. Почему 1340, во первых там проходит 50 дневная средняя которую американцы так любят во вторых это первый уровень по фибо 23.6 от лоев августа, ну а в третьих в районе это уровня проходит восходящая линия тренда, не исключено что будет краткосрочное прокалывание этого уровня с последующим выкупом. Все это помечено на следующей картинке.

( Читать дальше )

«Деревья не растут до небес» это фраза становится рабочей применительно к американскому фондовому рынку.

Картинку представленную ниже я делал еще до экспирации мартовского фьючерса, когда сипи бился в прошлогодние максимумы, к сожалению выложить ее не хватило времени а точнее просто муза покинула)

И так моя концепция очевидна, если нас не ждет продолжение тренда (а это возможно, на мой взгляд, только при запуске программы куе3), то должна начаться фаза дистрибуции, что сопровождается как правило широким боковиком т.к. большому баблу невозможно выйти на хаях одной сделкой выход осуществляется прогоном рынка как правило от уровня к уровню, продажей на коррекциях которую так любят выкупать трендовики)). Ширину на глаз можно определить уже сейчас, верхняя граница 1420, нижняя 1340. Почему 1340, во первых там проходит 50 дневная средняя которую американцы так любят во вторых это первый уровень по фибо 23.6 от лоев августа, ну а в третьих в районе это уровня проходит восходящая линия тренда, не исключено что будет краткосрочное прокалывание этого уровня с последующим выкупом. Все это помечено на следующей картинке.

( Читать дальше )

О приближающемся сезоне отчетностей в США.

- 22 марта 2012, 12:03

- |

Скоро наступит сезон отчетностей у американцев и я подумал, что не припомню чтобы они валились перед ним. Сделал выборку за последние 10 кварталов, брал период с 15 числа последнего месяца квартала по 5 число первого месяца квартала. И вот что получилось:

Из 10 периодов снижались 3 периода ( 2 раза существенно -7,5 % и -5,5 %) и росли 7 раз ( Один раз существенно +5,5 %. Средний рост 3,73 %).

То есть если верить статистике, то с вероятностью 70% до 5 апреля нас ждет рост в пределах 3,7 %.

Вывод: Учитывая высокую бету около х2 наших рынков к SP 500, а также учитывая текущее снижение наших индексов увеличивших раскоррелляцию между нами и американцами, возможность существенного выноса наших индексов очень вероятна.

Из 10 периодов снижались 3 периода ( 2 раза существенно -7,5 % и -5,5 %) и росли 7 раз ( Один раз существенно +5,5 %. Средний рост 3,73 %).

То есть если верить статистике, то с вероятностью 70% до 5 апреля нас ждет рост в пределах 3,7 %.

Вывод: Учитывая высокую бету около х2 наших рынков к SP 500, а также учитывая текущее снижение наших индексов увеличивших раскоррелляцию между нами и американцами, возможность существенного выноса наших индексов очень вероятна.

Дивергенция на SP500 4H...

- 22 марта 2012, 09:31

- |

На 4-х часовом графике SP500 цена движется в рамках растущего канала...

На индикаторе MACD образовалась дивергенция…

Более подробно:

Жду движения к нижней границе канала, где сейчас проходит недавно пробитый уровень максимумов прошлого года...

На индикаторе MACD образовалась дивергенция…

Более подробно:

Жду движения к нижней границе канала, где сейчас проходит недавно пробитый уровень максимумов прошлого года...

Вниз еще топать и топать

- 20 марта 2012, 16:21

- |

На практике после сильного роста, остается достаточно большое количество людей которые хотели купить, но не успели. Такие инвесторы воспринимают падения подобные сегодняшним как возможность войти в рынок. Поэтому рынок после первой волны падения обычно рисует волну роста и если эта волна не превышает предыдущую, начинаются разговоры про слом растущего тренда и «медвежий» рынок.

Предыдущее падение в начале марта было выкуплено и рынок даже обновил максимумы. В данный момент особо никто и не поет песню про нисходящий тренд. «Быки» в данный момент имеют небольшой иммунитет до предыдущих минимумов в 1660 по РТС и 1550 по ММВБ, и до этих уровней многие участники будут продолжать считать рынок «бычим», а тренд растущим. Но при пробое вышеуказанных уровней вниз начнется самое интересное время. Поскольку тогда многие увидят в графиках разворот, что существенно увеличит объем продаж по рынку.

Весь вопрос сейчас заключается в том кого сейчас на рынке больше, тех кто в течении полутора месяцев активно покупал и сейчас в бумагах, или тех кто не успел купить. Для меня ответ очевиден, отстающий спрос сейчас невелик, он и не может быть большим, учитывая три месяца почти безудержного роста. Поэтому я считаю, что в данный момент, на рынке происходит разворот и начало формирования нисходящего тренда.

( Читать дальше )

Предыдущее падение в начале марта было выкуплено и рынок даже обновил максимумы. В данный момент особо никто и не поет песню про нисходящий тренд. «Быки» в данный момент имеют небольшой иммунитет до предыдущих минимумов в 1660 по РТС и 1550 по ММВБ, и до этих уровней многие участники будут продолжать считать рынок «бычим», а тренд растущим. Но при пробое вышеуказанных уровней вниз начнется самое интересное время. Поскольку тогда многие увидят в графиках разворот, что существенно увеличит объем продаж по рынку.

Весь вопрос сейчас заключается в том кого сейчас на рынке больше, тех кто в течении полутора месяцев активно покупал и сейчас в бумагах, или тех кто не успел купить. Для меня ответ очевиден, отстающий спрос сейчас невелик, он и не может быть большим, учитывая три месяца почти безудержного роста. Поэтому я считаю, что в данный момент, на рынке происходит разворот и начало формирования нисходящего тренда.

( Читать дальше )

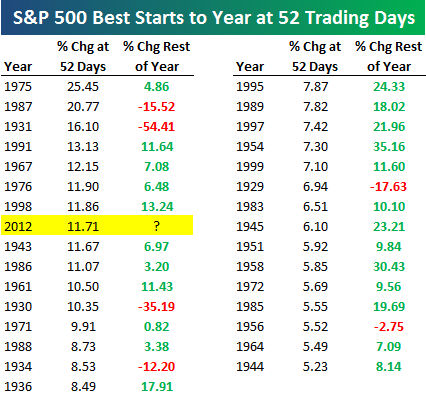

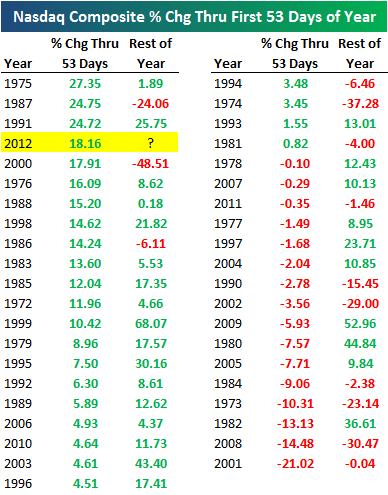

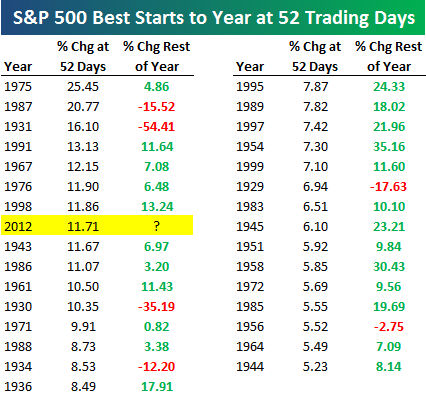

Индекс Nasdaq и индекс S&P 500: статистика по лучшим годам

- 20 марта 2012, 14:18

- |

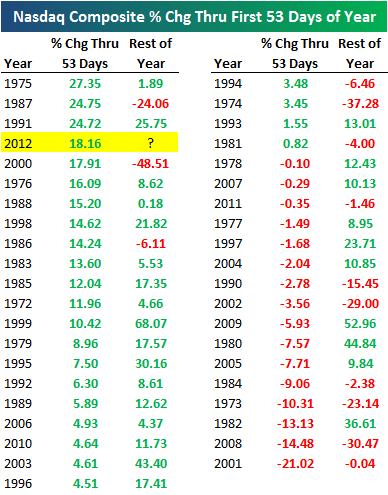

С начала года рост составил 18,16%, и 2012 год один из лучших в истории для индекса Nasdaq Composite. С момента своего создания в 1971 году это четвертый результат по доходности за первые 54 торговых дня. Также в таблице указана доходность индекса до конца года.

Взято из http://stockspy.ru/analitika/indeks-nasdaq-statistika-po-luchshim-godam

Как видим акции Яблока задали Насдаку один из лучших стартов в истории… Правда, посмотрите, как в 2000 году, примерно с такими же темпами стартанув, как закрылся Насдак по итогам года...))

Всем удачи!)

Взято из http://stockspy.ru/analitika/indeks-nasdaq-statistika-po-luchshim-godam

Как видим акции Яблока задали Насдаку один из лучших стартов в истории… Правда, посмотрите, как в 2000 году, примерно с такими же темпами стартанув, как закрылся Насдак по итогам года...))

Всем удачи!)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал