SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe3

Определяем каковы пути выхода из долгового кризиса Еврозоны.

- 11 октября 2011, 18:30

- |

Предлагаю подискутировать.

Изложу свое виденье ситуации.

1. У нас имеются несколько демократических стран, объединенных в одну экономическую зону, с единой валютой-евро. Выход одной из страны из союза, возможен, лишь через голосование ее граждан. У ряда крупнейших стран союза имеются серьезные долговые проблемы, единовременное погашение общей суммы, которых, возможно исключительно путем дефолта, при этом самыми крупными держателями долга, являются банки расположенные практически во всех странах союза, т.е. дефолт одной из страны может привести к банкротству банков и как следствие дефолту остальных стран. Причина возникновения данной ситуации по моему банальна — не желание работать некоторого населения еврозоны. Однако не следует забывать, что та часть населения еврозоны, которая работала, получала большую выгоду от не работающих, не смотря на то, что их приобретения осуществлялись на заемные деньги. По сути дела на настоящий момент крупных производителей устраивает ситуация, когда люди больше тратят чем зарабатывают и это важный факт, наказывать не работающих они сильно не стремятся.

( Читать дальше )

Изложу свое виденье ситуации.

1. У нас имеются несколько демократических стран, объединенных в одну экономическую зону, с единой валютой-евро. Выход одной из страны из союза, возможен, лишь через голосование ее граждан. У ряда крупнейших стран союза имеются серьезные долговые проблемы, единовременное погашение общей суммы, которых, возможно исключительно путем дефолта, при этом самыми крупными держателями долга, являются банки расположенные практически во всех странах союза, т.е. дефолт одной из страны может привести к банкротству банков и как следствие дефолту остальных стран. Причина возникновения данной ситуации по моему банальна — не желание работать некоторого населения еврозоны. Однако не следует забывать, что та часть населения еврозоны, которая работала, получала большую выгоду от не работающих, не смотря на то, что их приобретения осуществлялись на заемные деньги. По сути дела на настоящий момент крупных производителей устраивает ситуация, когда люди больше тратят чем зарабатывают и это важный факт, наказывать не работающих они сильно не стремятся.

( Читать дальше )

- комментировать

- 51 | ★1

- Комментарии ( 8 )

ММВБ имитирует политическую смерть Кудрина.

- 27 сентября 2011, 17:17

- |

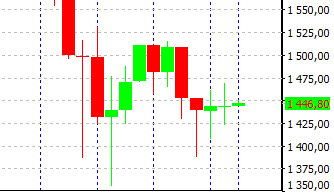

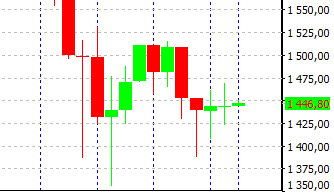

Вот сижу я и смотрю на сегодняшний график ММВБ и графики всех более-менее ликвидных бумаг, входящих в этот индекс.

Сам индекс идет прямой горизонтальной полоской в диапазоне 1370-1385 — не помню уже такого дня, когда у амеров рабочий день.

Газпром — 156-158, Сбербанк — 71-72, Сбербанк префы — 57-58, далее аналогия очевидна.

Откройте любую акцию и она покажет вам смерть на графике.

На фоне роста немцев на 4.5%, сипы на 2%, медь — 4,5% ....

Между тем, хочу обратить ваше внимание на приближение индекса РТС к индексу ММВБ. Думаю, при обгоне возобновится ралли на идее проведение QE ЕЦБ и на ожиданиях объявления QE3 от ФРС.

Всем успешных торгов на интересном и ждущем нас рынке до НГ!

Сам индекс идет прямой горизонтальной полоской в диапазоне 1370-1385 — не помню уже такого дня, когда у амеров рабочий день.

Газпром — 156-158, Сбербанк — 71-72, Сбербанк префы — 57-58, далее аналогия очевидна.

Откройте любую акцию и она покажет вам смерть на графике.

На фоне роста немцев на 4.5%, сипы на 2%, медь — 4,5% ....

Между тем, хочу обратить ваше внимание на приближение индекса РТС к индексу ММВБ. Думаю, при обгоне возобновится ралли на идее проведение QE ЕЦБ и на ожиданиях объявления QE3 от ФРС.

Всем успешных торгов на интересном и ждущем нас рынке до НГ!

Не переоценивайте новость от ЕЦБ и ФРС !!!!!!!!!!!!!!

- 15 сентября 2011, 17:55

- |

Это не какое не КУ3 это всего лишь очередные трёх месячные кредиты в долларах для европейских банков с октября месяца и объём которых пока не известен. А если уметь читать между строк и собрать всю информацию то моё мнение банки успокаивают и готовят к реструктуризации Греции и накачивают их деньгами чтоб они выдержали.

Потребительское доверие в США резко упало в августе до мин. уровней с апреля 2009 года.

- 31 августа 2011, 04:53

- |

За август настроения потребителей в США резко ухудшились, индекс потребительского доверия рухнул до 44.5, минимального уровня с апреля 2009 года.

Если индекс оценки текущей ситуации упал с 35.7 до 33.3, то индекс ожиданий рухнул с 74.9 до 51.9 (см.график) максимальными темпами с октября 2009 года. С марта 2009 года ожидания потребителей активно росли и были очень оптимистичными, сейчас резко падение. Пессимисты говорят, о надвигающейся мощной рецесии. Оптимисты, говорят о скором восстановлении, утверждают, что это реакция на долгие обсуждения по поднятию лимита госдолга и снижение рейтинга США, а также падение на рынках, то есть временные факторы.

Судя по мягко говоря умеренной реакции рынка ожидания QE3 пропитаны в мозни участников рынка. Однако левитация продолжает иметь место быть, что говорит о высоких шансах серьезного неожиданного падения до конца недели.

Моя интерпритация Бернанке

- 30 августа 2011, 23:25

- |

1) QE3 не будет.

2) Если все растет после фразы о 20 сентября, то можно сказать потом 20 ноября и без QE3 обойтись.

3)DJ в районе 12000 это хорошо, но лучше если он туда от 5000 придет. Тогда можно будет сказать о рекордных темпах восстановления.

Вообщем как-то так.

2) Если все растет после фразы о 20 сентября, то можно сказать потом 20 ноября и без QE3 обойтись.

3)DJ в районе 12000 это хорошо, но лучше если он туда от 5000 придет. Тогда можно будет сказать о рекордных темпах восстановления.

Вообщем как-то так.

Немёк Бена на 21 сентября

- 26 августа 2011, 19:08

- |

… Также Бернанке добавил, что следующее заседание комитета по открытым рынкам ФРС США, намеченное на 20 сентября, будет продлено на 1 день, в том числе, с целью более детального обсуждения стимулирующих мер, и завершится 21 сентября.

(с сайта finam.ru)

т.е. 21-го сентября они уже конкретно решат (для чего же тогда им ещё один дополнительный день нужен) , какие меры стимулирования предпринять… т.е. сингнал всё же положительный?

(с сайта finam.ru)

т.е. 21-го сентября они уже конкретно решат (для чего же тогда им ещё один дополнительный день нужен) , какие меры стимулирования предпринять… т.е. сингнал всё же положительный?

Бернаке онлайн

- 26 августа 2011, 17:42

- |

Просьба людей имеющих в наличии ссылку на прямую трансляцию поделиться, если таковая есть конечно)

Credit Suisse: Сценарии развития событий в мировой экономике

- 25 августа 2011, 11:52

- |

Главная проблема сейчас - это избыточное кредитное плечо в развитых странах, к-е составляет $8 трлн. Это отчасти компенсируется недокредитованием развивающихся рынков (-$3,4трлн).

Глобальное избыточное кредитное плечо составляет 6% мирового ВВП. Основной сценарий это то, что решением данной проблемы являются отрицательные процентные ставки, рост кредитов на развивающихся рынках и укрепление валют.

Сценарии Credit Suisse:

( Читать дальше )

Глобальное избыточное кредитное плечо составляет 6% мирового ВВП. Основной сценарий это то, что решением данной проблемы являются отрицательные процентные ставки, рост кредитов на развивающихся рынках и укрепление валют.

Сценарии Credit Suisse:

- Базовый сценарий (вероятность 50%):

- продолжение слабого восстановления. Рост ВВП США 1,5-2%, В Европе 0,5-1%, 8% в Китае, мировой ВВП 3% (ср знач за 20 лет =3,5%). Рецессии удастся избежать так как развивающиеся рынки сост 49% мирового ВВП, сверхмягкая монетарная политика в мире, большие запасы наличности в корпоративном секторе, недоинвестирование в корп секторе, сокращение дефицита бюджета США будет медленным, рост занятости в США 0,7%, уровень товарных запасов не избыточен, Европа выживет за счет покупок облигаций со стороны ЕЦБ. Мы верим, что ФРС запустит новую программую QE, то же будет в Великобритании, QE в Японии будет увеличена до конца года. Справедливое значение S&P500 в этом случае составляет 1350 пунктов. Лучше рынка будут: Index-linked bond proxies, defensives, quality growth, GEM consumer plays and software. Экономика континентальной Европы будет отставать.

- Рецессионный сценарий (вероятность 20%).

- Риск агрессивной бюджетной экономии в США, Франции, Италии, Великобритании, Японии, без QE в США и кредитный кризис в Европе. В этом случае прибыль на акцию (EPS) упадет на 25% и S&P500 снизится до 950. Что брать? High FCF, defensives and index-linked bond proxies.

- Разрыв еврозоны (вероятность 10%, которая вырастет до 20% если снизить кредитный рейтинг Франции):

- ВВП Европы упадет на 5%, прибыль на акцию -40%, S&P500 упадет до 750.

- Сильный кризис приведет к бюджетной интеграции Европы (вероятность 15%) S&P500 упадет до 1000. Но мы вернемся к базовому сценарию, если произойдет вмешательство с целью поддержки экономики. Ждем волатильности в Европе.

- Сценарий общего благоденствия и благополучия (вероятность 5%). Рост повсеместно возвращается. S&P500 растет до 1600.

( Читать дальше )

Куда будет направлено следующее движение в 10%?

- 24 августа 2011, 10:54

- |

Пытаюсь понять, куда будет направлено следующее движение тыщ на 20 пунктов фьючерса РТС. Пока для меня очевидный ответ — либо вниз, либо его вообще не будет. Рост тоже возможен, но маловероятен.

На индексе ММВБ (дневной график) быстрого 2-го отскока не получилось, а получилась плоская коррекция, которая говорит мне о том, что пойдем ниже.

Почему будет падеж или по меньшей мере не рост?

На индексе ММВБ (дневной график) быстрого 2-го отскока не получилось, а получилась плоская коррекция, которая говорит мне о том, что пойдем ниже.

Почему будет падеж или по меньшей мере не рост?

- рыночная паника 1-11 августа найдет свое отражение в экономических индикаторах последующих 2-3 месяцев (индикаторы будут слабыми).

- скорее всего Бернанке воздержится от обещания QE3 26 августа.

- поэтому вероятной датой начала нового тренда может стать эта пятница.

- В этой связи было бы крайне желательно чтобы рынок к пятнице подрос на ожиданиях объявления QE3.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал