SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe3

QE3 начинается сегодня. Спасибо Spydell

- 15 ноября 2012, 10:45

- |

Спасибо Spydell за бдительность!

spydell.livejournal.com/471363.html

И предваряющая публикация: spydell.livejournal.com/470362.html

От себя добавлю, что всё было бы ясно, если не все эти fiscal cliff...

Ниже публикация из его журнала:

" QE3 можно сказать начинается с сегодняшнего дня, т.к. расчет по сделкам происходит с существенной задержкой. Зачисление средств в рамках выкупа ипотечных бумаг происходит 3-4 раза за месяц. Это середина месяца, далее + 6-7 дней. В ноябре это 14 ноября, а следующая инъекция 19-20 ноября. Сегодня поздно вечером выходит отчет по балансу ФРС и там должно быть увеличение объема ипотечных бумаг. В декабре расчет по сделкам будет 12 декабря, потом 18,20 и 22 числа.

Вчера на счета первичных дилеров пришла рекордная сумма в 39.6 млрд баксов !! В понедельник-вторник следующей недели зачислят еще в общей сложности 25 млрд. Правда часть денег в рамках реинвестирования, другая часть чистый выкуп по программе QE3. До начала QE3 обычно выкупали по 18-22 млрд в месяц. Сейчас чистые покупки будут примерно по 60-70 млрд (40 млрд QE3 + 20 млрд реинвестирование). За октябрь чистые покупки были 45.6 млрд, в ноябре составят примерно 64 млрд. В декабре выше 70 млрд.

Так что понеслась )) Судя по ажиотажу в распродаже под закрытие торгов в США, то похоже деньги жгут карман. Со слишком большим остервенением продавали.

Шальных и весьма тупых свезли на стопы под наиболее удобные уровни для покупок со стороны маркетмейкеров. Где-то точно должны дернуть. Все таки 40 лярдов за день не слабо. Я бы сейчас начал играть на ослабление бакса, по крайней мере до тех пор, пока ЕЦБ что нибудь не придумает. По классике должны уж евробакс на 1.30 свозить, а то как то неприлично будет.… "

spydell.livejournal.com/471363.html

И предваряющая публикация: spydell.livejournal.com/470362.html

От себя добавлю, что всё было бы ясно, если не все эти fiscal cliff...

Ниже публикация из его журнала:

" QE3 можно сказать начинается с сегодняшнего дня, т.к. расчет по сделкам происходит с существенной задержкой. Зачисление средств в рамках выкупа ипотечных бумаг происходит 3-4 раза за месяц. Это середина месяца, далее + 6-7 дней. В ноябре это 14 ноября, а следующая инъекция 19-20 ноября. Сегодня поздно вечером выходит отчет по балансу ФРС и там должно быть увеличение объема ипотечных бумаг. В декабре расчет по сделкам будет 12 декабря, потом 18,20 и 22 числа.

Вчера на счета первичных дилеров пришла рекордная сумма в 39.6 млрд баксов !! В понедельник-вторник следующей недели зачислят еще в общей сложности 25 млрд. Правда часть денег в рамках реинвестирования, другая часть чистый выкуп по программе QE3. До начала QE3 обычно выкупали по 18-22 млрд в месяц. Сейчас чистые покупки будут примерно по 60-70 млрд (40 млрд QE3 + 20 млрд реинвестирование). За октябрь чистые покупки были 45.6 млрд, в ноябре составят примерно 64 млрд. В декабре выше 70 млрд.

Так что понеслась )) Судя по ажиотажу в распродаже под закрытие торгов в США, то похоже деньги жгут карман. Со слишком большим остервенением продавали.

Шальных и весьма тупых свезли на стопы под наиболее удобные уровни для покупок со стороны маркетмейкеров. Где-то точно должны дернуть. Все таки 40 лярдов за день не слабо. Я бы сейчас начал играть на ослабление бакса, по крайней мере до тех пор, пока ЕЦБ что нибудь не придумает. По классике должны уж евробакс на 1.30 свозить, а то как то неприлично будет.… "

- комментировать

- 12 | ★7

- Комментарии ( 4 )

QE3 Priced-in. Больше участников FOMC ожидают расширения программы после окончания Twist

- 14 ноября 2012, 23:37

- |

Zerohedge:

— Cейчас ФРС скупает все бумаги с доходностью более 10 лет, всю эмиссию

— Все, что ниже 85млрд в месяц будет восприниматься как ужесточение

— Евро и голда краткосрочно ответили позитивом на новость в основном благодаря алгоритмам, но фонда осталась безразличной( видимо, эти инструменты стали на удивление рациональными)

— Похожая реакция была после выступления Йеллен

— По-видимому, QE уже в цене и так было сразу после его объявления

— То же касается и будущих решений ФРС

— Несколько участников высказались за расширения программы

— Были и здравые мысли, но их никто не услышал

А вот как будет выглядеть баланс ФРС через 2 года.

Думаю, многим будет интересно найти инфу о соотношении FED / ECB и EUR/USD

— Cейчас ФРС скупает все бумаги с доходностью более 10 лет, всю эмиссию

— Все, что ниже 85млрд в месяц будет восприниматься как ужесточение

— Евро и голда краткосрочно ответили позитивом на новость в основном благодаря алгоритмам, но фонда осталась безразличной( видимо, эти инструменты стали на удивление рациональными)

— Похожая реакция была после выступления Йеллен

— По-видимому, QE уже в цене и так было сразу после его объявления

— То же касается и будущих решений ФРС

— Несколько участников высказались за расширения программы

— Были и здравые мысли, но их никто не услышал

А вот как будет выглядеть баланс ФРС через 2 года.

Думаю, многим будет интересно найти инфу о соотношении FED / ECB и EUR/USD

Важное изменение в расписании на завтра.

- 13 ноября 2012, 20:35

- |

Много надежд связывалось с вливанием в рынок средств со стороны ФРС 14.11.

ФРС осуществляет выкуп MBS с рынка, но оплачивает этот выкуп не сразу, а с задержкой – таким образом, вливания в рынок осуществляются в определенные дни.

Суммарный объем, который поступит на рынок, в частности 14.11, будет около 30 млрд. Причем, это не только по программе QE3 (что, как правило, только и упоминается – поэтому суммы фигурируют меньшие), но и по программе реинвестирования.

Данное обстоятельство – вливание ликвидности – как предполагалось, может вызвать коррекцию к падению рынка. Однако, сообщая сегодня о завтрашнем размещении дополнительного внепланового 46-дневного билля на 25 млрд., Казначейство США фактически элегантно данную ликвидность уводит под свое крыло.

Все подробности по ликвидности и рынку госдолга на debtcalendar.net/

ФРС осуществляет выкуп MBS с рынка, но оплачивает этот выкуп не сразу, а с задержкой – таким образом, вливания в рынок осуществляются в определенные дни.

Суммарный объем, который поступит на рынок, в частности 14.11, будет около 30 млрд. Причем, это не только по программе QE3 (что, как правило, только и упоминается – поэтому суммы фигурируют меньшие), но и по программе реинвестирования.

Данное обстоятельство – вливание ликвидности – как предполагалось, может вызвать коррекцию к падению рынка. Однако, сообщая сегодня о завтрашнем размещении дополнительного внепланового 46-дневного билля на 25 млрд., Казначейство США фактически элегантно данную ликвидность уводит под свое крыло.

Все подробности по ликвидности и рынку госдолга на debtcalendar.net/

ФРС потратит на QE3 свыше $600 млрд

- 06 ноября 2012, 17:58

- |

Здание ФРБ Сан-Франциско.

ФРС в ходе очередной программы количественного смягчения может увеличить свой балансовый счет на $600 млрд, полагает глава Федерального резервного банка Сан-Франциско Джон Уильямс.

Все чаще политика ФРС США вызывает критику экспертов. Очередное количественное смягчение не принесет желаемого результата, считают они. Решать необходимо реальные проблемы, а не денежные: недостатки в ликвидности.

«Ее размер будет по меньшей мере $600 млрд, но, думаю, он может быть и больше, учитывая низкие темпы экономического роста в США», — заявил он в понедельник.

Комитет по операциям на открытых рынках в октябре подтвердил намерение тратить на покупку ипотечных ценных бумаг не менее $40 млрд в месяц. Третья программа количественного смягчения не имеет ограничений по размеру и срокам проведения.

По мнению Уильямса, необычайно мягкая денежная политика не приведет к появлению новых пузырей на финансовых рынках. «Память о событиях 2008 г. еще слишком свежа. Большинство участников рынка предпочитают перестраховываться, а не рисковать. Если ситуация в экономике резко изменится, то мы пересмотрим действующие программы и сможем избежать негативных эффектов», — полагает Уильямс.

Да будет QE3, пока безработица не упадет ниже 7.25%

- 02 ноября 2012, 14:30

- |

Президент ФРБ Бостона Эрик Розенгрен полагает, что программ «количественного смягчения» QE3 должна продолжаться до тех пор, пока ставка безработицы не снизится до уровня 7.25%. ФЕД также должен держать процентную ставку на текущем нулевом уровне до момента, когда безработица не достигнет отметки 6.5% — по материалам AForex.

Президент ФРБ Бостона Эрик Розенгрен полагает, что программ «количественного смягчения» QE3 должна продолжаться до тех пор, пока ставка безработицы не снизится до уровня 7.25%. ФЕД также должен держать процентную ставку на текущем нулевом уровне до момента, когда безработица не достигнет отметки 6.5% — по материалам AForex.По словам Розенгрена, пока инфляция и ожидания по инфляции пребывают в относительной норме, у Федрезерва США нет никаких препятствий для продолжения программы стимулирования экономики.

Есть и немного другое мнение – с другими цифрами. В частности, президент ФРБ Миннеаполиса Нарьяна Кочерлакота предложит ФЕДу такую модель: процентные ставки должны оставаться на нулевом уровне пока безработица не опуститься ниже значения 5.5%, а инфляция не поднимется выше 2.5%. Другой чиновник – президент ФРБ Чикаго Чарльз Эванс – считает, что ставки нужно будет начать поднимать в тот момент, когда безработица опуститься ниже 7%.

( Читать дальше )

Ураган Сэнди & Фискал Клиф против финансовых рынков

- 31 октября 2012, 00:44

- |

Назревает что то интересное!

Возможно очередное снижении рейтинга США, а еще и выборы и непонятно что с QE3… и риски очень дороги.

Проблемы у страховых компаний, состояние активов (неджвижимости) банков,

дополнительная прибавка к уже критическому уровню бюджетного дифицита и государственного долга в свете президентских выборов и решения по фискал клиф.

прогноз негативный

Возможно очередное снижении рейтинга США, а еще и выборы и непонятно что с QE3… и риски очень дороги.

Проблемы у страховых компаний, состояние активов (неджвижимости) банков,

дополнительная прибавка к уже критическому уровню бюджетного дифицита и государственного долга в свете президентских выборов и решения по фискал клиф.

прогноз негативный

Сегодня решение ФРС по процентным ставкам

- 24 октября 2012, 15:55

- |

Заседание ФРС сегодня. Стейтмент будет опубликован в 22:15мск.

Текущая политика ФРС помогает поддержать рынок, влияние на экономику достигается за счет «wealth effect». Низкие ставки заимстования сокращают расходы для компаний по обслуживанию долга, стимулируют их больше занимать и выкупать свои акции с рынка, если они дешевые.

Опрос bloomberg 60 экономистов:

- возможно ФРС расширят свое медиа-взаимодействие с рынками

- возможно что-то скажут относительно операции Twist, к-я заканчивается в декабре

- ФРС может добавить к покупкам MBS еще и казначеские облигации в рамках QE3

Текущая политика ФРС помогает поддержать рынок, влияние на экономику достигается за счет «wealth effect». Низкие ставки заимстования сокращают расходы для компаний по обслуживанию долга, стимулируют их больше занимать и выкупать свои акции с рынка, если они дешевые.

Опрос bloomberg 60 экономистов:

- 60% — QE3 продлится до конца 2013 года.

- 51% — политика QE3 улучшит занятость

- средний месячный NFP в 2013 составит +113 тыс. чел.

Марк Фабер: акции США могут упасть на 20%

- 24 октября 2012, 15:42

- |

Марк Фабер:

- у нас впереди замедление экономики и падение прибылей

- я не удивлюсь, если индексы упадут на 20% от последних максимумов

- это небольшое падение

- если вы не можете перенести падение 20%, вообще не вставайте из кровати утром

- я не верю что бюджетные и монетарные стимулы сработают

- могут быть побочные эфекты и неожиданные последствия

- нет доказательств, что вы решаете проблему, закидывая деньги в топку

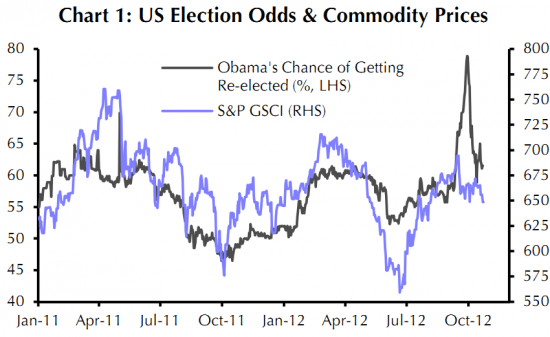

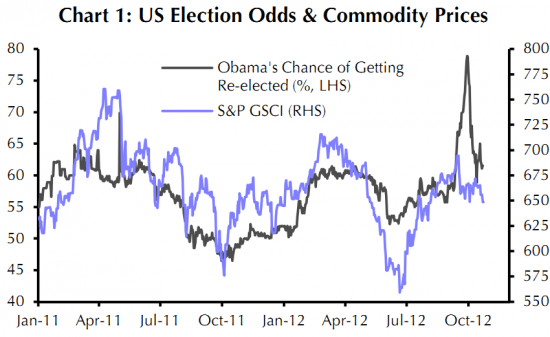

Что будет если Ромни станет президентом США?

- 23 октября 2012, 21:23

- |

Бесспорно, если Ромни станет президентом США, финансовые рынки будут повеселее.

Какие основные изменения могут произойти?

Ситуация с Fiscal Cliff в большей степени будет зависеть от выборов в Конгресс. Общая логика такая:

чем больше перевес одной партии над другой по итогам выборов, тем меньше вероятность Fiscal Cliff.

Какие основные изменения могут произойти?

- стремление к энергетической независимости США до 2020 года -> давление на WTI, расширение спреда WTI-Brent

- более агрессивная внешняя политика и торговая политика -> усиленное давление на Китай (рост юаня), атака на Иран

- более агрессивное отношение к ФРС -> есть вероятность что Бернанке покинет свой пост раньше официального срока 31.01.2014 -> его место займет более консервативный товарищ

- более раннее, чем ожидалось, завершение QE3 -> более сильный доллар, более слабые рынки сырья

- более серьезное ужесточение бюджетной политики, борьба с дефицитами -> плохо для экономики, плохо для рынка.

Ситуация с Fiscal Cliff в большей степени будет зависеть от выборов в Конгресс. Общая логика такая:

чем больше перевес одной партии над другой по итогам выборов, тем меньше вероятность Fiscal Cliff.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал