dxy

Отработка сигнала по DXY

- 02 сентября 2018, 16:32

- |

Старая тема https://smart-lab.ru/blog/tradesignals/487904.php

Стало:

подтвердили сигнал от уровня.

( Читать дальше )

- комментировать

- 542

- Комментарии ( 1 )

Рынок FOREX. Среднесрочное ослабление доллара

- 20 августа 2018, 17:59

- |

EUR/USD

Пара выполнила цель 1.13 на данный момент, как обычно в подобных ситуациях, остаётся вопрос: уже всё или ещё чуть-чуть. Гадать по этому вопросу не имеет смысла, по сентименту и волновой структуре пара созрела для серьёзной коррекции с основными целями 1.19 – 1.2 , возможно также движение к 1.23 ( вторая цель).

DXY (индекс доллара)

( Читать дальше )

Индекс доллара глобально.)

- 16 августа 2018, 18:23

- |

Отсюда можно сделать вывод, когда, собственно, выходить то из бакса, ну или покупать евро, или фунт, или...

p/s/ К внутридневной торговле не имеет отношения)

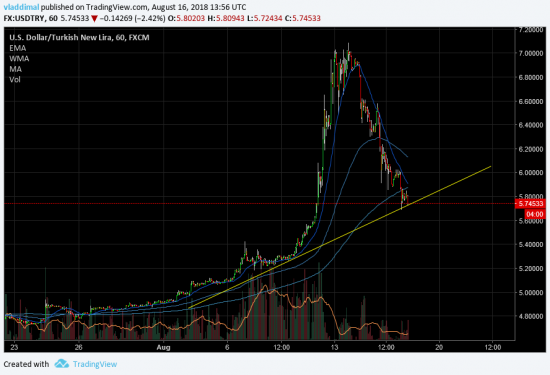

Оставят ли турецкую лиру в покое?

- 16 августа 2018, 17:02

- |

Меры, в т.ч монетарные, принятые в целях стабилизации курса национальной валюты, успокоения рынков и придания уверенности инвесторам, в текущей ситуации, выглядят как достаточные.

В тоже время, с позиции финансово-экономического сектора, в лире заложены существенные риски её ослабления по отношения к топ-валютам.., добавьте к этому авторитарного и непредсказуемого лидера страны, сложную обстановку в регионе и, по TRY, весьма вероятно, в среднесроке, увидим эффект дежавю (как и с RUB).

От США, элитам Турции был послан послан чёткий сигнал.., пока еще, не «черная метка», как для РФ, но также весьма ощутимый. Какие выводы сделает Турция и, сделает ли, увидим, но, при Эрдогане, думаю, принципиально ничего не изменится.

Имеет смысл продавать TRY против доллара на уровнях 5,65-5,75 с целью 7 и выше.

Японская иена а не золото будет защитным активом

- 15 августа 2018, 22:07

- |

Привет смарт-лаб.

В последнее время политические новости выходят одна за одной, причем такие, что от любой может начаться паника на рынке.

Сегодня появились первые признаки слабости S&P500, развивающееся рынки давно ищут дно. Несмотря на все эти риски золото никому не нужно, другое дело иена, предлагаю присмотреться к этому активу.

График сравнения JPUUSD с XAUUSD:

Видна корреляция активов, однако пару последних недель иена заметно сильнее.

График сравнения JPUUSD с DXY:

( Читать дальше )

чем я сегодня занимался.

- 12 августа 2018, 20:10

- |

результат.

всё уже вторую неделю мучаюсь.

а никто ведь не скажет

никто ведь не говорит.

что делать то?

ну и начертил.

много исчертил.

сбер как бы может и на 11 баксов сходить.

но в целом, хороший уровень.

следующий по тренду 6 баксов.

вот там!

очень хороший уровень.

____

бакс чертил.

фьючерс.

ну как бы ШОРТ!

чёрт его побрал.

ну иначе и быть не можит.

неделю закрыти по

УровЕню.

да и остально всё красиво все благородно

линии ровные.

а может глобально это 3 головы вышло за 40-лет самой бретон вудсофской системы?

мне будет не приятно. если что-то не так начерчено.

___

да как-то я разом потерял все свои анализы как памп доллара был.

нефть фьючи валюты.

всё!

и пришлось всё перечёрчивать.

и перечерчивать на шорт!

искал лонг бакса в феврале и я его нашел.

а теперь надо скать шорт бакса

и я его кажется тоже нашел.

____

а рубль.

( Читать дальше )

10 дней, которые потрясут мир

- 11 августа 2018, 09:07

- |

Но вот именно, что «вроде бы»

Потому как сейчас ретроградный Меркурий, который известный мошенник и обманщик, особенно когда дело касается биржевых баталий.

А тем временем, в ракурсе времени ситуация такова, что истина, — которая «где-то рядом», — проявится несколько позже (см.чертилки).

DXY, дни, на 10.08.2018

Здесь выход может быть ложным, на нашем (РФ) рынке такое рисуют регулярно.

К слову, по мнению знатоков, именно на российском рынке часто обкатывают разные новации с точки зрения теханализа и алгоритмов.

EURUSD, дни, на 10.08.2018

( Читать дальше )

DXY, Gold важный момент

- 11 августа 2018, 07:51

- |

Несмотря на значительный рост DXY на этой неделе, золото остановило падение на поддержке, проведенной по лоям 2005 и 2015гг.

( Читать дальше )

ИНДЕКС ДОЛАРА. фигуры ТехАнализа НЕСТАНДАРТНАЯ ШОРТОВЩИНА.

- 06 августа 2018, 23:05

- |

Восходящий клин (разворотная фигура)

Восходящий клин (англ. rising wedge) — фигура, которая образуется на колеблющемся графике, и обуславливается сужающейся амплитудой. Если провести прямые линии по максимумам и минимумам соответственно, то две прямые будут образовывать воображаемый угол, который будет сужаться с течением времени. При этом, обязательно, чтоб угол наклона этого угла был положительным; т.е. образовавшийся угол должен быть направлен вверх, показывая нестандартную восходящую тенденцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал