SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

af markets

Рост продолжается. Прогноз Николая Корженевского.

- 29 мая 2013, 12:13

- |

Мы наращиваем шорт в EURUSD, покупаем USDRUB.

Мы наращиваем шорт в EURUSD, покупаем USDRUB.Как мы и предполагали, американская статистика не разочаровала. Более того, она оказалась фантастически хорошей. И данные по потребительским настроения, и динамика цен на недвижимость — существенно лучше консенсус прогноза. Появляется все больше поводов считать, что США продвинулись еще дальше в цикле восстановления, пока большинство прочих экономик стоят на месте. Это, безусловно, мощный позитив для доллара. И в таком масштабе это не только позитив «на когда-то», но фактор, который рынки способны отыгрывать уже сейчас.

Cегодняшняя статистика вряд ли сможет изменить мнение рынков по поводу перспектив USD, так что по крайней мере снижения этой валюты мы не ожидаем. Против кого покупать доллар, вопрос более интересный. Мы однозначно считаем плохой идею лонга в USDCAD или не очень удачной тактически — шорта в GBPUSD. В остальном выбор широк. Наиболее простой, это, конечно, продажа EURUSD и валют развивающихся стран. Рост ВВП там крайне слаб, и центральные банки будут скорее смягчать политику. Технически мы пристально следим за AUDCAD и USDJPY.

- комментировать

- Комментарии ( 1 )

Удар по облигационным фондам

- 29 мая 2013, 11:50

- |

После выхода вчерашнего отчета с данными по потребительской уверенности, ставки по 10-летним американским казначейским бондам выросли до годового максимума на фоне массированных распродаж бондов со стороны инвесторов.

После выхода вчерашнего отчета с данными по потребительской уверенности, ставки по 10-летним американским казначейским бондам выросли до годового максимума на фоне массированных распродаж бондов со стороны инвесторов.Эксперты Goldman Sachs выразили мнение, что на этот раз «все серьезно», и с данного момента можно говорить о старте роста ставок в ближайшей перспективе.

( Читать дальше )

Восстановление на рынке жилья - не стоит обнадеживаться

- 29 мая 2013, 11:18

- |

По мнению экспертов компании AForex, восстановление на рынке жилья, которое, собственно, нашло свое отражение в позитивной динамике роста ценового индекса жилья Standard & Poor's/Case-Shiller home price index (был опубликован вчера), не стабильно — не стоит возлагать на фактор ценового роста жилья большие надежды — по материалам AForex.

По мнению экспертов компании AForex, восстановление на рынке жилья, которое, собственно, нашло свое отражение в позитивной динамике роста ценового индекса жилья Standard & Poor's/Case-Shiller home price index (был опубликован вчера), не стабильно — не стоит возлагать на фактор ценового роста жилья большие надежды — по материалам AForex.( Читать дальше )

Китай - очередные признаки кредитного пузыря

- 29 мая 2013, 10:55

- |

В прошлом году уровень внутренних кредитов, выданных банками и другими финансовыми организациями Китая, составил 198% ВВП. 4 года назад это значение было меньше — 125% (данные Fitch) — по материалам AForex.

В прошлом году уровень внутренних кредитов, выданных банками и другими финансовыми организациями Китая, составил 198% ВВП. 4 года назад это значение было меньше — 125% (данные Fitch) — по материалам AForex.Fitch в прошлом месяце понизило китайский долгосрочный рейтинг суверенного долга в нацвалюте. Валютный кредитный долг Китая уже вдвое больше ВВП и растет темпами в два раза большими, чем ВВП.

Важно понимать, что активное банковское кредитование — один из тех факторов, который позволил Китаю расти, несмотря на все перипетии финансового кризиса.

В разгар глобального кредитного коллапса в 2008 году Китай активно поддерживал госбанки, чтобы те кредитовали частный сектор во имя предупреждения сжатия темпов роста ВВП. Активы китайских банков выросли на 71 трлн юаней за четыре года до 2012 года, включительно. В текущем году, по оценкам Fitch, активы китайских банков могут вырасти на 20 трлн юаней (из отчета от 23 апреля). Для сравнения, в прошлом году американские банки имели на балансе активов на $13.4 трлн.

( Читать дальше )

Америка. События на ближайшую перспективу

- 28 мая 2013, 12:14

- |

Большинство экспертов рынка сходятся во мнении, что последнее ралли фактически отразило тренд, в рамках которого инвесторы выходили из бондов и заходили в акции. Акции все еще остаются наиболее популярной инвестицией. Однако, по данным iShares MSCI Emerging Markets Fund и Vanguard FTSE EMF, в прошедшую пятницу было куплено очень много опционов «пут», что может служить сигналом массовой защиты инвесторов от грядущих распродаж — по материалам AForex.

Большинство экспертов рынка сходятся во мнении, что последнее ралли фактически отразило тренд, в рамках которого инвесторы выходили из бондов и заходили в акции. Акции все еще остаются наиболее популярной инвестицией. Однако, по данным iShares MSCI Emerging Markets Fund и Vanguard FTSE EMF, в прошедшую пятницу было куплено очень много опционов «пут», что может служить сигналом массовой защиты инвесторов от грядущих распродаж — по материалам AForex.Аналитики Goldman Sachs ожидают номинального и реального роста ставок по бондам Казначейства США. В пятницу доходности по 10-летним казначейским бондам выросли немного выше 2% — самый большой рост за последние 2 месяца. Доходности по казначейским бумагам выросли после того, как ФРС США привнес на рынки страхи на тему того, что регулятор может снизить объемы ежемесячных закупок облигаций с рынка уже в конце текущего года (правда, в том случае, если экономика США продемонстрирует хороший рост до конца года). Сейчас инвесторы пытаются просчитать вероятность того, что ставки вырастут. Неопределенности добавляют, собственно, невнятные экономические данные, по которым трудно сказать, как поведет себе экономика до конца года.

( Читать дальше )

Есть ли жизнь после 0.8% Прогноз Николая Корженевского.

- 28 мая 2013, 12:12

- |

Мы сохраняем позиционирование без изменений.

Мы сохраняем позиционирование без изменений.Основные валютные пары, разумеется, завершили понедельник без существенных изменений. Но на рынок уже возвращается некоторая активность, так как сегодня работает и Великобритания, и США. Во время американской сессии будет даже опубликована некоторая любопытная статистика, главное в которой — индекс Кейса-Шиллера. Чтобы спекуляции на сокращение баланса ФРС продолжились, необходимо хорошее значение данного показателя. В противном случае игра в сильный доллар может на некоторое время прекратиться. Мы, однако, не ждем разочарований со стороны рынка жилья Соединенных Штатов.

Из событий для прошедшего можно отметить минутки Банка Японии. В них содержится какофония мыслей и мнений, и единой тенденции выделить практически невозможно. Понятно, однако, что регулятор продолжит свою сверхагрессивную политику, и теоретически может сделать ее еще больше. Дальнейшего снижения иены, однако, за формулировками не последовало, что позволило трейдерам спокойно продолжить продажу акций и облигаций в стране. Теперь главный вопрос именно в долговом рынке. Доходность по 10-летним бумагам на уровне в 0.8% должна привлечь крупных институциональных покупателей. Если этого не произойдет и ставки пойдут дальше, дела примут очень серьезный оборот, и уровень потрясений на глобальных рынках продолжит нарастать. Пока, однако, мы остаемся в режиме пристального наблюдения, и не играем на этом агрессивно.

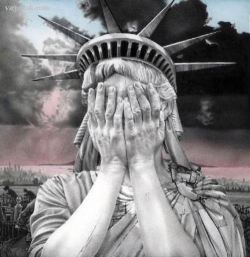

Экономическая трагедия Америки

- 28 мая 2013, 10:55

- |

Эксперты ZeroHedge.com опубликовали статью, которая через статистические данные показывает, насколько отрицательную динамику пережила американская экономика. Цель статьи — доказать инвесторам, что Америка далека от экономического возрождения — по материалам AForex.

Эксперты ZeroHedge.com опубликовали статью, которая через статистические данные показывает, насколько отрицательную динамику пережила американская экономика. Цель статьи — доказать инвесторам, что Америка далека от экономического возрождения — по материалам AForex.30 лет назад национальный долг Америки составлял примерно $1 трлн. Сегодняшняя цифра суверенного долга — примерно $17 трлн. 40 лет назад совокупный долг США был на отметке $2 трлн, сегодняшнее значение близко к $56 трлн.

( Читать дальше )

Джейсон Цвайг: "Безопасных инвестиций не бывает с Федрезервом на хвосте"

- 28 мая 2013, 10:53

- |

По словам Джейсона Цвайга, известного финансового колумниста Wall Street Journal, очень многие инвесторы за последнюю пару лет возлагали слишком большие надежды на инвестиции, которые традиционно считались безопасными — бумаги фондов недвижимости (REITs) и дивидендные акции. На фоне активнейшего стимулирования от ФРС США традиции больше не работают — утверждает Цвайг.

По словам Джейсона Цвайга, известного финансового колумниста Wall Street Journal, очень многие инвесторы за последнюю пару лет возлагали слишком большие надежды на инвестиции, которые традиционно считались безопасными — бумаги фондов недвижимости (REITs) и дивидендные акции. На фоне активнейшего стимулирования от ФРС США традиции больше не работают — утверждает Цвайг.По словам Цвайга, вышеупомянутые квазибезопасные инструменты могут в один момент стать сверхрисковыми — это случится сразу когда ФЕД поднимет процентные ставки. Например, в 1994 году ЦБ неожиданно поднял ставки. Тогда под прямым ударом оказались непосредственно акции и REITs — бумаги, которые тогда все считали наименее подверженными такого рода рискам. За 1994 год акции коммунальных компаний упали на 15.3%. Муниципальные бонды — на 5.2%. Среднесрочные казначейские облигации — на 5.7%. Золото утратило 2.2% своей рыночной стоимости. Правда, стоит отметить, что тогда REITs выросли на 0.8%, но, как утверждает Цвайг, это случилось исключительно потому, что тогда бумага приносила доход в 7%. Сегодняшняя доходность инструмента — 3%, посему просадка неминуема.

( Читать дальше )

Глава ЦБ Японии: «Не стоит волноваться о финансовых рынках»

- 27 мая 2013, 11:00

- |

Глава ЦБ Японии Харухико Курода поддержал бычьи настроения на рынках активов и сказал, что страна может справиться с ростом процентных ставок. Данное заявление было сделано после обвала рынка японских акций и роста волатильности на рынке японских облигаций — по материалам AForex.

Глава ЦБ Японии Харухико Курода поддержал бычьи настроения на рынках активов и сказал, что страна может справиться с ростом процентных ставок. Данное заявление было сделано после обвала рынка японских акций и роста волатильности на рынке японских облигаций — по материалам AForex. Г-н Курода процитировал апрельский отчет Банка Японии, где указывалось, что процентные ставки могут быть повышены на 1-3%, при наличии финансовой стабильности.

( Читать дальше )

Как ФРС может испортить отпуск американцам

- 27 мая 2013, 10:22

- |

Американцы готовятся к сезону отпусков, надеясь забыть ненадолго о телефонах и не думать об инвестициях, веря в то, что финансовые власти не придумали новых сюрпризов. А зря -по материалам AForex.

Американцы готовятся к сезону отпусков, надеясь забыть ненадолго о телефонах и не думать об инвестициях, веря в то, что финансовые власти не придумали новых сюрпризов. А зря -по материалам AForex.Бен Бернанке, в своей речи перед Конгрессом четко дал понять, что ФРС очень даже может изменить свою политику, и раньше, чем многие полагали. ФРС может свернуть программу выкупа облигаций, что приведет к росту волатильности на рынках — увеличению цен на облигации и обвалу акций.

Так что отдыхающей публике придется думать не только об океанских волнах, но и о волнах на финансовых рынках. Летом ФРС (Федеральный комитет по открытым рынкам) будет встречаться дважды – 18-19 июня и 30-31 июля.

Особое внимание стоит обратить на июньскую встречу. Не желая обескуражить инвесторов, ФРС не будет делать резких заявлений. Но в заявлениях и минутках июньской встречи стоит обращать внимание на сигналы, которые могут намекать на дальнейшие действия регулятора. Эти документы стоит очень и очень внимательно читать, говорят аналитики. Перед июньской встречей должно еще выйти довольно много статистики, которая будет влиять на ход обсуждений.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал