SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Vix

Что за всплески на объемах RTSVX ?

- 11 июля 2014, 22:32

- |

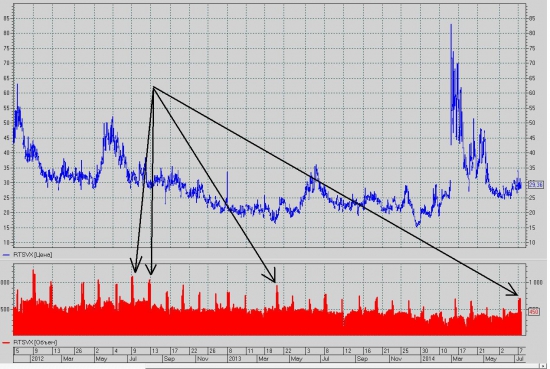

На графике «объемов» RTSVX по 9-10 числам каждого месяца (+- день) странные всплески. Откуда это? И в чем там объемы измеряются кто-нибудь знает?

- комментировать

- 10

- Комментарии ( 29 )

Баг по фьючерсу на VIX

- 05 июля 2014, 00:27

- |

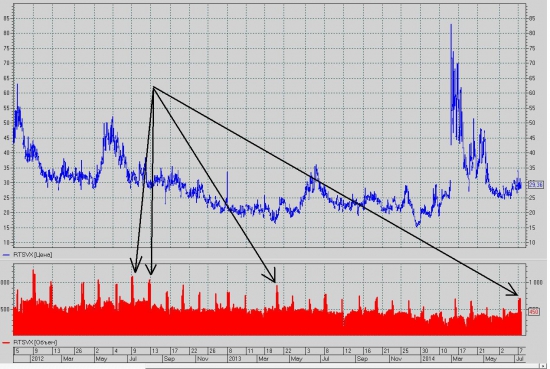

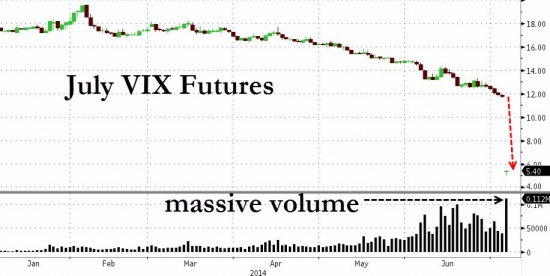

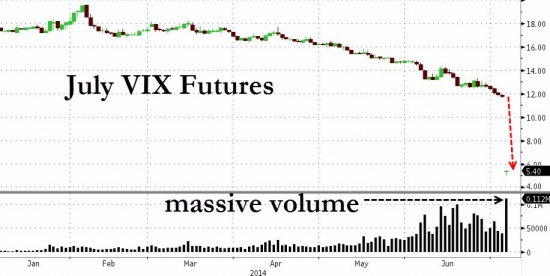

На фьючерсе VIX в выходной день образовался какие-то адские принты, к-е обвалили его более чем на 50%

Баг по всей линейке контрактов (Спасибо Евгений Бухарков за картинку):

Это дневной график:

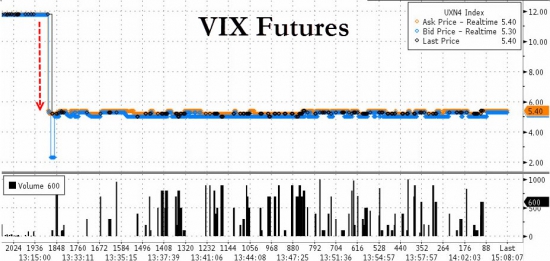

А это короткий график:

True-flipper говорит, что в платформе цены такие же, но купить не дает.

Народ в фейсбуке пришел к выводу что это баг CBOE и на самом деле таких цен не было.

На зирохедже: http://www.zerohedge.com/news/2014-07-04/someone-forget-tell-vix-slamming-machines-market-shut

Баг по всей линейке контрактов (Спасибо Евгений Бухарков за картинку):

Это дневной график:

А это короткий график:

True-flipper говорит, что в платформе цены такие же, но купить не дает.

Народ в фейсбуке пришел к выводу что это баг CBOE и на самом деле таких цен не было.

На зирохедже: http://www.zerohedge.com/news/2014-07-04/someone-forget-tell-vix-slamming-machines-market-shut

Как превратить 500$ в 320 000$ используя Опционные Стратегии?

- 30 июня 2014, 17:58

- |

Добрый день, трейдеры и инвесторы!

Сегодня мы поговорим о практических возможностях создания капитала, используя Опционные Стратегии.

Если за год случится кризис, как в 2008г.: прибыль +320 000$

Если за год случится кризис, как в 2011г.: прибыль +30 000$

Если Кризиса будет только через 10 лет (серьезно?):

Расходы: 10 * 2 * 500$ = -10 000$

Прибыль: +310 000$

Детали проведения сделки смотрите в видео:

( Читать дальше )

Сегодня мы поговорим о практических возможностях создания капитала, используя Опционные Стратегии.

Стратегия на VIX при Кризисе

Вложение: 500$Если за год случится кризис, как в 2008г.: прибыль +320 000$

Если за год случится кризис, как в 2011г.: прибыль +30 000$

Если Кризиса будет только через 10 лет (серьезно?):

Расходы: 10 * 2 * 500$ = -10 000$

Прибыль: +310 000$

Детали проведения сделки смотрите в видео:

( Читать дальше )

Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

Теперь другие чарты.

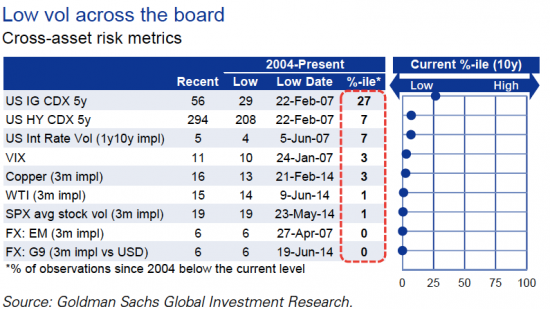

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

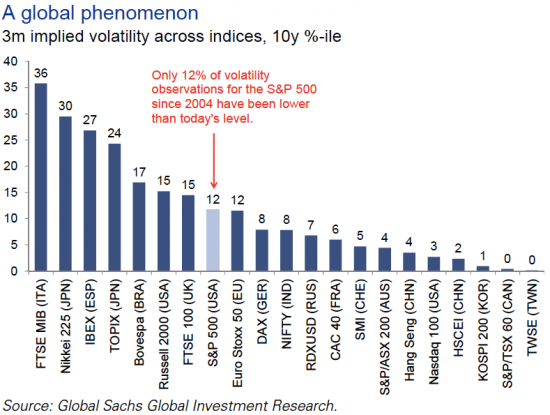

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

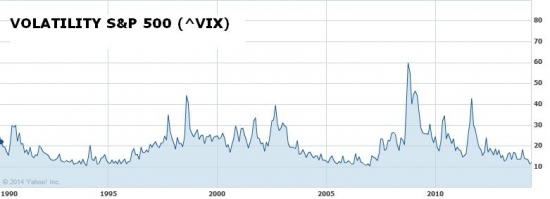

История волатильности американского рынка на одном графике

- 27 июня 2014, 19:22

- |

Понравился чарт, который ZР повзаимствовал у Голдмана:

Какие выводы можно тут сделать?

Какие выводы можно тут сделать?

- Волатильность американского рынка может быть и пониже, чем текущая

- С 2007 по 2011й на американском рынке был период повышенной волатильности

- Период 1998-2003 также можно называть золотым периодом трейдинга

- Последний низковолатильный период длился 3 года: 2004,2005,2006

- До этого 5 лет: 1992-1996

- Низкая волатильность заставляет участников рынка брать кредитное плечо, поэтому это всегда заканчивается интересно:)

Высокий VIX - это еще не значит обвал

- 27 июня 2014, 13:47

- |

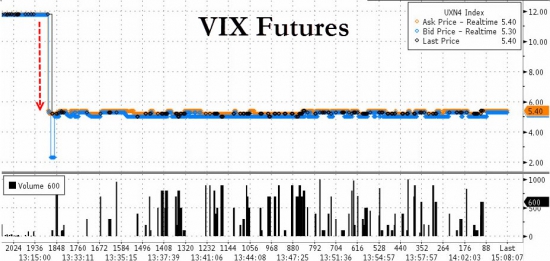

История учит нас, что биржевые курсы могут повышаться даже при растущей волатильности. Соответственно, высокая волатильность – недостаточное условие для того, чтобы развернуть рынок. Более того, похоже, что нет никакой связи между отношением опционов «пут-колл» на VIX и тенденциями на рынке.

Как видно на графике по индексу S&P 500, индекс VIX (в нижней части графика) в промежутке с 1999 по 2000 год поднялся выше долговременного среднего значения в 20 пунктов, однако рынок продолжал расти еще около двух лет. В настоящее время уровень VIX составляет 12,13, что значительно ниже среднего значения и несмотря на недавнюю волатильность – он продолжает падать.

Низкое (на уровне 0,10) соотношение опционов «пут-колл» на VIX может быть связано со ставками на слишком низкую волатильность. Однако биржевым игрокам стоит помнить о том, что волатильность может оставаться низкой до тех пор, пока пут-опционы не потеряют всю свою срочную стоимость.

( Читать дальше )

Как видно на графике по индексу S&P 500, индекс VIX (в нижней части графика) в промежутке с 1999 по 2000 год поднялся выше долговременного среднего значения в 20 пунктов, однако рынок продолжал расти еще около двух лет. В настоящее время уровень VIX составляет 12,13, что значительно ниже среднего значения и несмотря на недавнюю волатильность – он продолжает падать.

Низкое (на уровне 0,10) соотношение опционов «пут-колл» на VIX может быть связано со ставками на слишком низкую волатильность. Однако биржевым игрокам стоит помнить о том, что волатильность может оставаться низкой до тех пор, пока пут-опционы не потеряют всю свою срочную стоимость.

( Читать дальше )

Рекордно низкий VIX: Остерегайтесь придавать слишком много значения «индексу страха»

- 25 июня 2014, 15:35

- |

Знаменитый фондовый «индекс страха» VIX (индекс рыночной волатильности Чикагской биржи опционов) дошел до уровня, не виденного нами со времен безмятежных дней раннего 2007 года. Если помните, то тогда высокорискованное кредитование сдерживали, Bear Sterns был каким-то там второстепенным инвестиционным банком, активность по слиянию компаний была на пике.

Это событие заметили, однако рынки отреагировали новыми рекордами.

По мнению многих из тех, кто следит за индексом VIX, это совершенно логичная ситуация. Индекс VIX просто отражает, сколько инвесторы готовы заплатить за право купить или продать опцион на индекс S&P 500, а не является четким показателем благополучия рынка. Показатель прошлой недели составил 10,42 пункта – и это ниже, чем за 99,3 процента времени с 1990 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал