SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

USDRub

Мысли по рынку. USDRUB BRENT S&P500

- 26 октября 2016, 12:36

- |

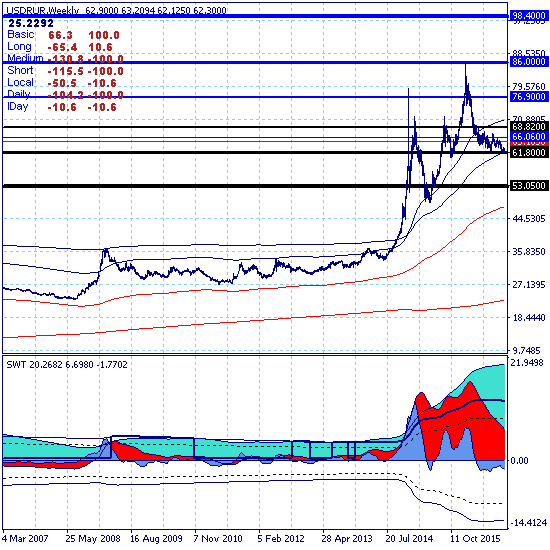

Нефтяные хроники не особенно влияют на на курс национальной валюты, бочка нефти тому в пример. Схемы у ЦБ разные, а можт он тут и не при чем. Были мысли что Минфин (через цб, или вэб — я хз, это детали) продает баксы, чтобы выполнить трансферты. тем самым расходуется резервный фонд. Так же в налоговый период Банк России решил сделать недельные депозитные аукционы, выплаты НДС и НДПИ привели к изъятию избыточной ликвидности с корреспондентских счетов в банках. Вообщем задним числом нам все объяснят любимые аналитики с РБК. Лично я держу в голове индекс бакса, а трендик там в преддверие «проходного» заседания ФРС набирает обороты и сразу на лицо крутость рубля относительно бакса. Из ближайших дат налог на прибыль 28ого. Впереди заседание ЦБ РФ, ставка думаю 10%, без изменений.

бочка в рублях

бочка в рублях

( Читать дальше )

бочка в рублях

бочка в рублях

( Читать дальше )

- комментировать

- 20 | ★1

- Комментарии ( 13 )

Опрос: Кто победит в битве аналитиков на РБК-ТВ на этой неделе?

- 24 октября 2016, 14:56

- |

Опрос: Кто победит в битве аналитиков на РБК-ТВ на этой неделе?

Игорь Суздальцев

Редактор видеопортала трейдеров YouTrade.TV

Ставка спекулянтов на укрепление рубля на новом историческом максимуме

- 24 октября 2016, 10:32

- |

По данным Комиссии по торговле товарными фьючерсами США (CFTC), хеджевые фонды и другие крупные спекулянты по итогам недели, завершившейся 18 октября нарастили по сравнению с предыдущей неделей сальдированную длинную позицию по рублю на 14 228 контрактов (+80.52%) до 31 898 контрактов. Таким образом, спекулянты делают ставку на укрепление рубля юбилейную 40-ую неделю подряд. Достигнут новый абсолютный исторический максимум этого показателя. ©

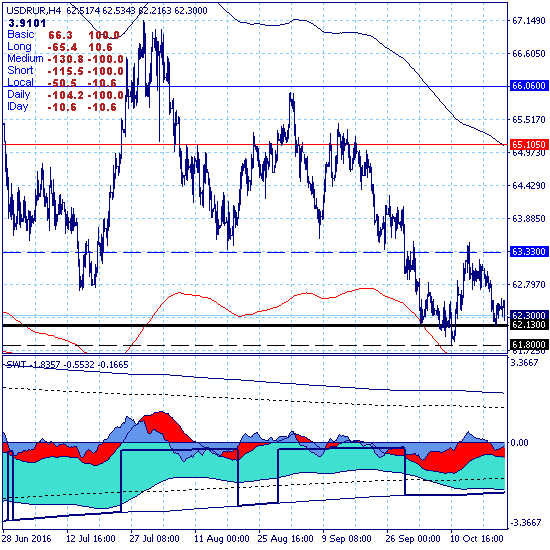

p.s: медвежий сентимент USDRUB зашкаливает на фоне слишком затянувшегося керри-трейда — самое время уйти в хорошую коррекцию по паре, если не развернуться. Цель: 64-64,4 из ближайших. Закрепление выше 64 даст хорошие перспективы на продолжение роста.

p.s: медвежий сентимент USDRUB зашкаливает на фоне слишком затянувшегося керри-трейда — самое время уйти в хорошую коррекцию по паре, если не развернуться. Цель: 64-64,4 из ближайших. Закрепление выше 64 даст хорошие перспективы на продолжение роста.

Сравнения спредов по паре USDRUB

- 21 октября 2016, 15:06

- |

Друзья, хотелось бы поторговать по паре доллар-рубль, но никак не могу позволить это себе из-за большого спреда. И вот решил еще раз себя убедить, что все-таки торговать этот инструмент можно, нужно только найти поставщика ликвидности, который даст малый спред. Я работал только с двумя брокерами, которые предоставляют доллар-рубль на МТ4, поэтому сравнил их двох. Жду от Вас величины спреда у других брокеров. Давайте вместе найдем наименьший спред для трейдера по USDRUB

Игорь Суздальцев vs Артем Деев на РБК-ТВ 17 октября 2016 г.

- 17 октября 2016, 17:35

- |

Передача «Игорь Суздальцев vs Артем Деев на РБК-ТВ» на видеопортале трейдеров YouTrade.TV 17 октября 2016 г.

USDRUB - пора на север?

- 10 октября 2016, 19:58

- |

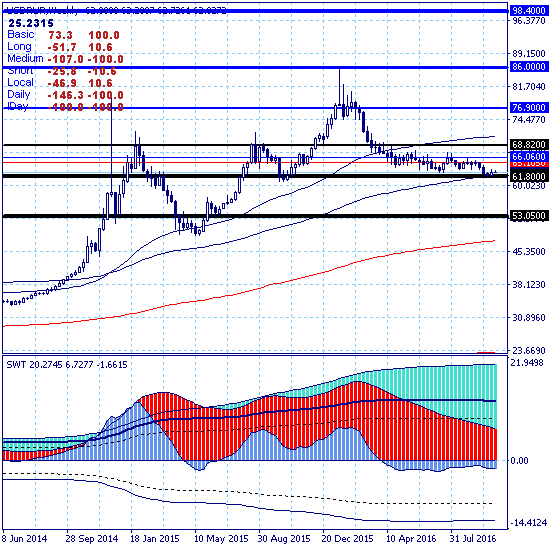

Братиш, начинаю потихоньку переходить в бакс.

Ранее я пропагандировал лонг рубля и всё это время эффективно по активам упорно сидел в рубле:

smart-lab.ru/blog/353199.php

smart-lab.ru/blog/306203.php

Нефть забралась в зону сопротивления. Отсюда можем отскочить вниз. Доллар-рубль на минимумах с конца прошлого года.

Ранее я пропагандировал лонг рубля и всё это время эффективно по активам упорно сидел в рубле:

smart-lab.ru/blog/353199.php

smart-lab.ru/blog/306203.php

Нефть забралась в зону сопротивления. Отсюда можем отскочить вниз. Доллар-рубль на минимумах с конца прошлого года.

Silent Hamster и Доллар

- 04 октября 2016, 19:00

- |

Почему молчит Сайлент Хома ?

Вот доллар сегодня 62,50. Цена просто замечательная для Хомы и не только для него.

Не пора ли тарить? Что на это скажет хитрый Хома ?

Хома, ведь у тебя все сделки только в плюс. Че молчишь-то ?

И какое твой прогноз бакса?

Вот доллар сегодня 62,50. Цена просто замечательная для Хомы и не только для него.

Не пора ли тарить? Что на это скажет хитрый Хома ?

Хома, ведь у тебя все сделки только в плюс. Че молчишь-то ?

И какое твой прогноз бакса?

дешевое плечо для торговли на валютном рынке Мосбиржи

- 02 октября 2016, 09:40

- |

Всем привет! Уважаемые трейдеры, какой брокер/банк может предоставить самое дешевое плечо (под сколько % в валюте?) для торговли на валютном рынке Мосбиржи?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал