SpX

Мировой кризис. Какой он?

- 10 марта 2023, 14:37

- |

Сегодня ранним утром у нас в клубе было обсуждение ситуации на мировых рынках, а вероятность начала обвала во второй половине этого года была поставлена под сомнение.

Ниже мнение аналитиков на этот счёт, а также мое видение, что технический анализ показывает в активах имеющих корреляцию между собой.

Главный посыл — чем позже он начнётся, тем хуже будет…Никакой мягкой посадки ждать не стоит, о чем мечтает Америка..

Вот вырезка из обсуждения «Есть шанс, что кривая останется инвертированной надолго: до середины 2025 года. Хорошая новость: в таком случае рецессия вряд ли возможна в этом году. Плохая: чем дольше кривая остается инвертированной, тем длиннее вслед за этим рецессия. Бесконечное откладывание рецессии на потом также подразумевает возможность сценария, при котором экономика вовсе не совершает «посадки»: ни мягкой, ни жесткой — никакой. «Мягкая посадка», на которую так надеется рынок — это медленный рост, но не рецессия. Вопрос о вероятности «мягкой посадки» возникает в США периодически:

( Читать дальше )

- комментировать

- 208

- Комментарии ( 0 )

Прогноз по S&P500 (08.03.23)

- 08 марта 2023, 11:46

- |

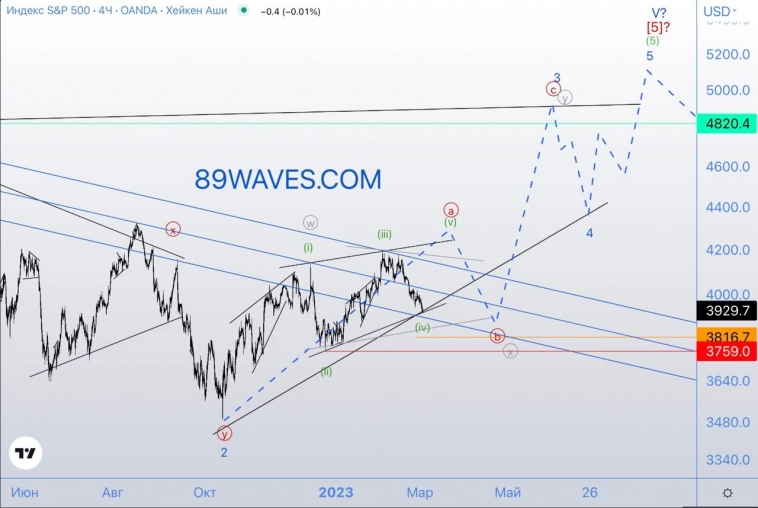

S&P500: (пред)последний рост

- 02 марта 2023, 17:17

- |

#SPX

Таймфрейм: 4H

В октябре никто не верил в рост рынков на повышении ставок, а эллиоттчик говорил: t.me/waves89/4709. Говорил покупать американские акции и лонговать сипи. А сейчас, судя по сентименту и структуре движения, нужно добавляться в западные акции. Особенно советую присмотреться к технологическому сектору – они уже снижают косты, сокращают сотрудников. И даже если всё равно у них начнутся серьёзные проблемы, государство их в обиду не даст. Пока у государства американского на это есть ресурсы, они образовываются за счёт оттока капитала из ЕС и поставок туда сырья.

Но это просто тактика. Стратегия же подразумевает попытку сделать из России и если что-то пойдет не так, то из Европы регион с дешевой рабочей силой для своего финансового капитала. Но получится ли? Об этом я написал 2 месяца назад в обзоре старших степеней по индексу эс’эн’пи: t.me/waves89/4572.

Вульф по S&P 500

- 31 января 2023, 14:57

- |

Пост из телеграм-канала от 30 января 2023:

Волна Вульфа в индексе S&P 500

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

S&P500: коллапс империи

- 03 января 2023, 18:03

- |

#SPX

Таймфрейм: 1M

По вторым числам каждого месяца у нас здесь обновляется индекс S&P500, подписывайтесь, чтобы не пропускать точки входа. Сегодня я решил обновить самые старшие циклические и суперциклические степени по нему – общую картину. Через месяц посмотрим недельный график. Обращаю на это отдельное внимание и выделяю жирным – это долгосрочный прогноз на десятилетия. Позавчерашний прогноз рубля с верхней целью до 180-и некоторые восприняли как план на год текущий, но это не так. Суперциклические и циклические волны могут развиваться долгие сотни и десятки лет соотвественно.

Возвращаясь к индексу, сейчас мы наблюдаем финальный рост в область ±5000 в рамках конечной диагонали, который будет сопровождаться в СМИ чередой мнимым побед и нарративом о новом величии Америки. В реальности же, ФРС просто в очередной раз выкупит кризис – будет очередное QE, которое разгонит инфляцию и приведет к финальному надуванию всех пузырей, в том числе и на рынке акций.

( Читать дальше )

Индекс S&P500 на следующий год

- 27 декабря 2022, 11:52

- |

📈 Индекс S&P500

Индекс S&P500 вернулся в рамки нисходящего канала. Как и предполагал, позитив оказался недолговечным и американские индексы вернулись в свои нисходящие тренды.

Если говорить локально, то S&P500 находится на уровне поддержки 3800 пунктов и думаю, что до конца года есть шанс отскочить ближе к 3900-3950 и еще раз протестировать верхнюю границу канала (Возможно сформируется ГиП с целями отработки в 3500).

Если пофантазировать на следующий год, то, возможно, первый квартал будет негативный для индексов. Но ближе к апрелю-маю (здесь обращу ваше внимание на значение инфляции этого года) инфляция год к году начнет показывать положительную динамику. И это даст позитивный импульс рынкам.

( Читать дальше )

Ум не в бороде, а в голове

- 16 декабря 2022, 12:34

- |

📰Прогноз рынка по приоритетам на ➡️ пятница, 16 декабря 2022

Каждый день я использую вот эти данные, чтобы понимать в какую сторону лучше торговать сегодня и среднесрочно. Сохранять объективную картину рынка помогают #приоритеты рассчитанные на основании опционных данных.

Буду благодарен за 👍 лайки и комментарии 💬

——-🫥——-

Сигналы для открытия позиций в несколько дней/недель со stop-loss равным двойному дневному ATR (

( Читать дальше )

Инфляция в США 7,1% в ноябре (прогноз был 7,3%)

- 13 декабря 2022, 19:20

- |

📈 Индекс S&P500

Инфляция в США 7,1% в ноябре (прогноз был 7,3%).

Новогоднее мини-ралли? Или все уже в цене? 😏

#SP500

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал