RBA

RBA . Market Operations (AUDUSD,AUDCAD ) O/N . Overnight

- 03 августа 2023, 10:07

- |

- комментировать

- 326

- Комментарии ( 1 )

РБА продолжает повышать

- 06 июня 2023, 08:48

- |

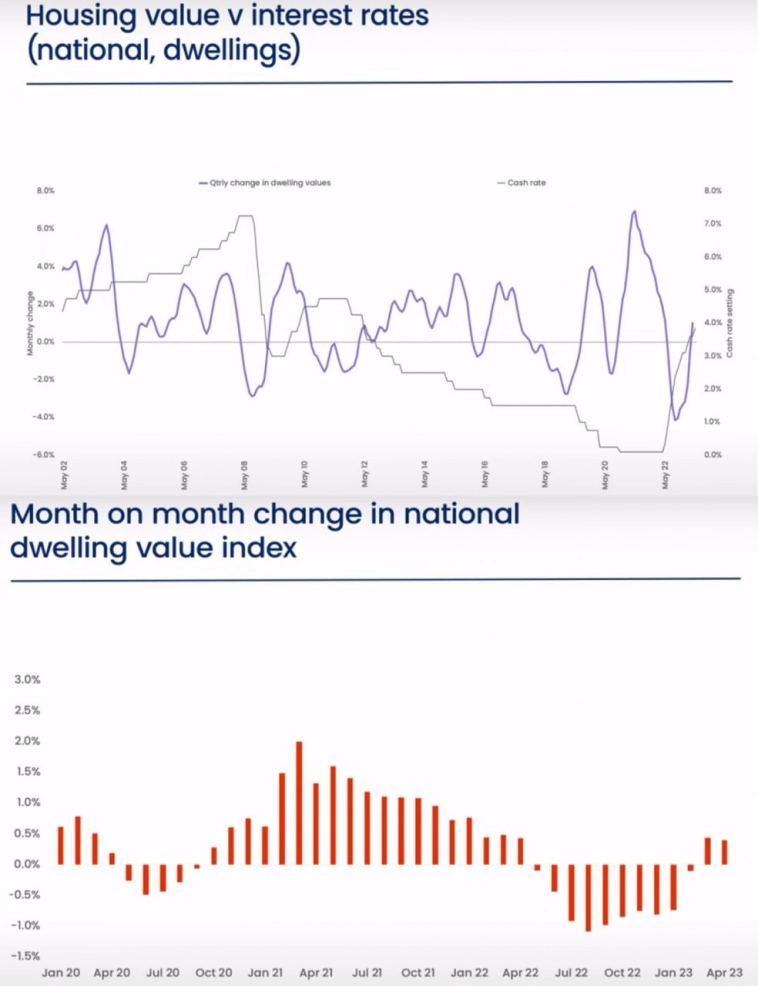

Резервный банк Австралии в очередной раз немного удивил рынки повысив ставку второй раз после апрельской паузы на 25 б.п. до 4.1%. Хотя ряд намеков от ЦБ был, но рынок им не поверил.

РБА в этом цикле ужесточения один из самых неадекватных и нервных ЦБ, которого постоянно носит из стороны в сторону, но как раз это ярко отражает реальные настроения в центробанках. Долги населения (в основном ипотечный долг) на входе в 2022 года составляли почти 120% ВВП и с повышением ставок падение цен на дома пугает ЦБ. Но и инфляция высокая...

P.S.: Небольшой отскок цен на жилье прибавил РБА смелости… надолго ли…

@truecon

Что происходит с австралийским рынком жилья? Часть 2.

- 21 мая 2019, 15:39

- |

В предыдущей части статьи Что происходит с австралийским рынком недвижимости? Часть 1 мы установили необычную характеристику последнего эпизода дефляции цен на рынке – отсутствие действия традиционных драйверов, таких как безработица и ипотечные ставки. Цены на жилье в Австралии снижались несмотря на укрепление занятости (что говорит о росте доходов и потребительской уверенности) и стабильные ставки по ипотеке.

Чтобы понять причины спада необходимо обратиться к долгосрочной динамике роста населения Австралии в поиске потенциальных сдвигов, которые могли стать сигналом для застройщиков увеличить предложение. Как и во многих других развитых странах, темпы рождаемости снижались в долгосрочной перспективе, и благоприятная иммиграционная политика привела к бурному росту числа иммигрантов с начала 2000-х, с относительной стабилизацией в течение следующего десятилетия:

( Читать дальше )

«Австралиец» голосует за стабильность

- 07 октября 2016, 16:21

- |

Австралийский доллар сохраняет поразительную, на первый взгляд, устойчивость в паре с американским тезкой на фоне увеличения шансов на продолжение цикла нормализации денежно-кредитной политики ФРС в текущем году почти до 64%. Снижение числа заявок на пособие по безработице до 43-летнего дна, оптимистичные прогнозы по занятости вне сельскохозяйственного сектора вкупе с «ястребиными» комментариями представителей FOMC позволили доллару США укрепиться по отношению к основным конкурентам. Евро, фунт, иена и другие валюты попали под давление, однако пара AUD/USD не спешит далеко уходить от отметки 0,76.

Именно на этом уровне, согласно опросу 52 экспертов Reuters, она окажется месяц спустя. Дальше — хуже. Через три месяца ее ожидают увидеть вблизи 0,745, через шесть – вблизи 0,7335, через год — вблизи 0,72. Где же собака зарыта? Почему «австралиец» так отчаянно сопротивляется набравшей обороты машине американского доллара? RBA на своем последнем заседании сохранил cash rate на историческом минимуме 1,5%, а новый губернатор Филип Лоу не сделал никаких намеков на продолжение цикла монетарной экспансии. Вероятность такого шага до конца года оценивается срочным рынком менее чем в 25%, шансы на снижение ставки в 2017-м —лишь 16%. Разные векторы денежно-кредитной политики Резервного банка Австралии и ФРС позволяют говорить о переоценке AUD/USD с точки зрения дифференциала доходности облигаций. Вместе с тем с позиции условий торговли, «оззи», напротив, выглядит недооцененным.

( Читать дальше )

В центре внимания на этой неделе: данные по рынку труда США, протоколы заседаний центральных банков

- 04 июля 2016, 12:44

- |

Неожиданные итоги референдума в Великобритании, на котором большинство британцев проголосовало за выход страны из ЕС, не оказали продолжительного влияния на фондовые рынки. Хотя торги проходили неровно, большинство индексов восстановили свои позиции, утраченные после оглашения результатов голосования. S&P 500 завершил прошлую неделю ростом на 3.2%, показав лучшую динамику в этом году. Британский индекс FTSE вырос еще более значительно — на 7.2%, что стало самым существенным ростом с декабря 2011 года.

Между тем доходность облигаций продолжила снижаться, и доходность некоторых облигаций стран с развитой экономикой перешла на отрицательную территорию. Другими словами, инвесторы, держащие эти облигации, на выходе получат меньше, чем они инвестировали первоначально.

Единственным объяснением тесной связи облигаций и акций являются ожидания рынка, что центральные банки могут предпринять дополнительные меры поддержки. Крупнейшие центральные банки могут либо оставить денежно-кредитную политику без изменения до конца года, либо увеличить стимулирование путем снижения процентных ставок или количественного смягчения. Вероятность того, что Федеральная резервная система США повысит ставки в этом году, теперь крайне мала, и участники рынка ждут этого не ранее 2018 года. Между тем глава Банка Англии Марк Карни готовит рынки к очередному понижению ставки или продлению программы покупок облигаций, или даже и к тому, и к другому.

( Читать дальше )

AUD распродажи продолжаются

- 28 августа 2013, 14:37

- |

Азиатские рынки и основные партнеры:

Средства инвесторов уходят с развивающихся рынков

( Читать дальше )

Австралия. RBA снизил ставку на 0.25% до 3.00%

- 04 декабря 2012, 07:35

- |

Ждем дальнейшего укрепления рубля и повышения интереса к риску?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал