Python

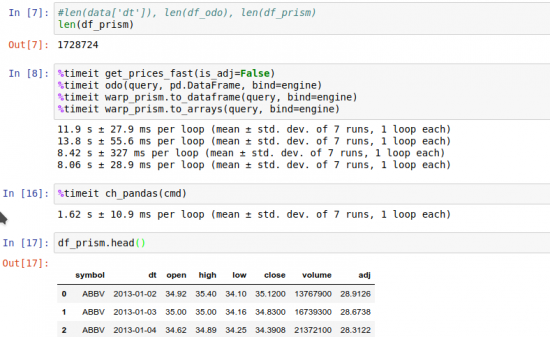

Как быстро из PostgreSQL и ClickHouse получить в Python длинные истории цен

- 15 июля 2018, 20:43

- |

Разбил много ☕кружек в поисках решения для ️быстрого получения длинных историй цен для большого количества активов в Python. Ещё имел смелость желать работать с ценами в numpy-массивах, а лучше сразу в pandas.

Стандартные подходы в лоб работали разочаровывающе, что приводило к выполнению запроса к БД в течение 30 секунд и более. Не желая мириться, я нашёл несколько решений, которые полностью меня удовлетворили.

( Читать дальше )

- комментировать

- 4.5К | ★18

- Комментарии ( 15 )

Завершил курс по ML

- 22 февраля 2018, 19:24

- |

Успешно прошел курс по Машинному обучению, а так же прослушал соответсвующие лекции в Школе анализа данных Яндекса. Следующая задача — реализовать на Python те расчеты, которые я сейчас выполняю в Excel. Опыт программирования близок к нулю, поэтому процесс будет небыстрым. Для начала создал репозиторий. В перспективе хочу попробовать немного модифицировать текущую торговую систему с использованием машинного обучения.

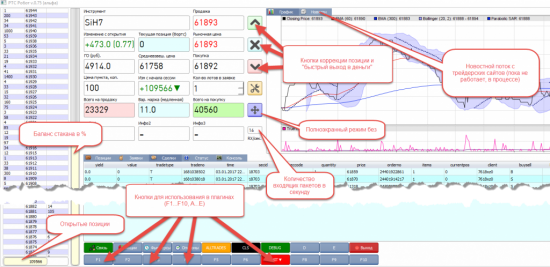

Выложил исходники торгового терминала RTS-Robot в открытый доступ.

- 06 января 2018, 05:07

- |

Итак, как я и обещал, исходники торгового терминала RTS-Robot версии 1.0 выложены на GitHub!

Напоминаю, что язык программирования — Python 2.7, брокер — Финам, коннектор — Transaq XML Connector. (в том числе и Transaq HFT)

Что умеет:

- Возможность 10-мс подключения.

- Встроенный Python

- Использование сколь угодно большого количества памяти системы в скриптах

- Многопоточность и утилизация всех ядер процессора

- API для создания сколь угодно сложных систем и их связок

- Создание по двойному щелчку «снимков» любых таблиц в формате Excel (на память)

- Индикатор баланса стакана

- Экономный жор памяти (получилось порядка 150 мегабайт)

- Нормальная работа под Linux

Выложенное решение имеет некоторые ограничения, а именно:

— Упрощенный код, многое из «планов на будущее» отключено и/или убрано.

— Торговые алгоритмы работают только с одной бумагой. (несложно доделывается.)

— Коннектор только один

— Бесплатной поддержки нет и не будет (мне работать надо!)

— Короткий документ о том, «как это всё собрать и заставить работать» если напишу, то позже

— Сайт проекта обновлю позже, сейчас нет времени заниматься.

В остальном же — это работающий торговый терминал, запускаемый как под Windows, так и под Wine.

Будьте осторожны. Нужны специальные знания и навыки профессионального программиста.

( Читать дальше )

Новогодний подарок тем, кому он нужен - СКОРО!

- 19 декабря 2017, 03:27

- |

Конечно, лично для меня многое изменилось: я перешел на другой уровень и смотрю на рынок как корпоративный трейдер-программист, а не как физлицо-одиночка.

Да, я продолжаю использовать Python для решения биржевых задач, что иногда ставит в тупик людей несведущих. (Как, Python же для создания веб-сайтов! Как, Python же скриптовый язык!)

Но мы-то знаем....

Нет, ребята. Python не заточен лишь только под создание веб-сайтов или скриптов, иначе его бы не включали в каждую сборку Линукса!

Я лично убедился в том, что Python дает простор для создания почти что чего угодно, за сравнительно короткое время и с огромными возможностями, особенно для обработки данных в таких организациях, как NASA, Google, CERN, IBM… (и

( Читать дальше )

Начал изучать Python

- 25 ноября 2017, 14:41

- |

Прочитал книжку Think Python: How to Think Like a Computer Scientist — очень понравилась: вместо сухого изложения с самого начала рассматриваются маленькие программы, которые в последующих главах дорабатываются с учетом более продвинутых концепций языка. Почти в каждой главе даются подходы, которые применяются при разработке и отладке больших по объёму программ. Даны основы data science — быстродействие различных структур данных, как организована их работа под капотом и т.д.

До прочтения написал программу строк на 200 про отслеживание диеты, которая представляла мало понятный кусок кода. После прочтения книги переписал в 100 строк.

Автор понравился, поэтому на очереди Think Complexity: Complexity Science and Computational Modeling. По планам к январю хочу поднабраться знаний и приступить к автоматизации торговой системы на Python.

Бэктестинг: торгуем SPY по сигналам RSI(3)

- 16 ноября 2017, 21:50

- |

В этот раз будем тестировать стратегию разворотов по сигналам 3-х-дневного индикатора RSI. Начнем с проведения анализа пересечения границ перепроданности/перекупленности методом, описанным в предыдущей статье.

Анализ и тесты будем проводить на Python, используем библиотеку Zipline и Quantopian.

( Читать дальше )

#пора_граммировать [8] ... веселые картинки [1] ... как оживить чарт

- 16 ноября 2017, 09:03

- |

pw = pg.plot()

timer = pg.QtCore.QTimer()

def update():

pw.plot(x, y, clear=True)

timer.timeout.connect(update)

timer.start(100)#учусьучить

#пора_граммировать [8] ... веселые картинки [0]

- 11 ноября 2017, 15:37

- |

— в меню ищем и запускаем Anaconda Prompt

Обновляем питона:

conda update conda

conda update anaconda— добавляем рисовалку

conda install pyqtgraph— делаем первый чарт

import pyqtgraph as pg

from pyqtgraph.Qt import QtGui, QtCore

# объявляем тип проги

app = QtGui.QApplication([])

# объявляем базовое окно

win = pg.GraphicsWindow()

# ... и даем ему заголовок

win.setWindowTitle('Мой Окно!')

# открываем первую панель для рисования

pane = win.addPlot()

# от балды значения по 'x' и 'y'

x = [1,2,3,4,5,6,7,8,9]

y = [1,4,9,16,25,36,49,64,81]

# нарисуем в панельке

pane.plot(x,y,pen=('r'), symbol='o')

# ...три...два...один...пуск .... п.ш..ш..ш :)

app.exec_()![#пора_граммировать [8] ... веселые картинки [0] #пора_граммировать [8] ... веселые картинки [0]](/uploads/images/00/83/40/2017/11/11/4375ce.png)

— ваащпе не стесняемся кликакть лкм, пкм и давить на колесо. активно возим мышь.

#учусьучить

#пора_граммировать [2] .Net setup #0

- 02 ноября 2017, 22:15

- |

1. Выбираем .Net Core 2

2. После команды dotnet new console сравним содержание каталога и текста первой программы

Быстрый старт С# (eng)

Старт C# за 10 минут (eng)

Еще онлайн консоли (eng)

Справочник по С# (на русском)

#учусьучить

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал