PMi

Деловая активность в обрабатывающей промышленности рекордная за 6 лет

- 29 декабря 2023, 12:49

- |

Но если присмотреться, то это 15-летний рекорд.

Индекс деловой активности в обрабатывающей промышленности России (PMImfg) от S&P Global в декабре вырос до 54,6 пункта (см. зелёную линию на графике ниже).

Это максимальное значение за 6 лет (с января 2017 года) и второе лучшее значение за последние 12 лет (с марта 2011 года).

Но в 2011 и 2017 годах индекс поднимался вверх ненадолго. А сейчас он сохраняет высокие значения на протяжении многих месяцев. Поэтому среднемесячные значения сейчас намного выше, чем в 2017 и 2011 годах (см. синюю линию на графике ниже).

( Читать дальше )

- комментировать

- 283

- Комментарии ( 0 )

Индекс PMI обрабатывающих отраслей РФ в декабре вырос до 56,2 пункта (в ноябре 52,2п) — S&P Global

- 29 декабря 2023, 09:57

- |

Значение индексов выше 50 пунктов указывает на рост деловой активности, меньше этого уровня — на ее снижение.

www.interfax.ru/business/938490

Вечерний обзор рынков 📈

- 05 декабря 2023, 19:02

- |

Курсы валют ЦБ на 6 декабря:

💵 USD — ↗️ 91,5823

💶 EUR — ↗️ 99,1340

💴 CNY — ↗️ 12,8073

▫️ Индекс Мосбиржи по итогам основной торговой сессии вторника прибавил 0,48%, составив 3 129,33 пункта.

▫️Банк России опубликовал материал «Обзор ключевых показателей брокеров» за III кв. 2023 г. Число уникальных счетов физических лиц возросло до 27,5 млн (+6% кв/кв, +27% г/г), что составляет 36% экономически активного населения страны. Средний размер счета розничного инвестора без учета пустых и небольших счетов вырос с 1,8 до 1,9 млн рублей. Полный текст: www.cbr.ru/Collection/Collection/File/46639/review_broker_Q3_2023.pdf

▫️Российский индекс PMI сферы услуг (Services PMI) в ноябре составил 52,2 пункта (53,6 месяцем ранее), сообщает Интерфакс, ссылаясь на исследование S&P Global.

▫️ Минфин в декабре — январе (07.12.2023 – 12.01.2024)направит на покупку золота и валюты 244,8 млрд руб. (2,5 раза меньше, чем месяцем ранее) в рамках бюджетного правила. Ежедневный объем покупки иностранной валюты и золота составит в эквиваленте 11,7 млрд руб., сообщается на сайте ведомства.

( Читать дальше )

Обзор рынков за неделю (24 – 30 ноября): В фокусе – SPO, СПБ Биржа и нефть.

- 01 декабря 2023, 16:44

- |

▫️ С 21 по 27 ноябряинфляция в РФ составила 0,33% (0,2% неделей ранее), с начала месяца по 27 ноября: 1,13%, с начала года: 6,66%, годовая: 7,54%, сообщает Минэкономразвития, ссылаясь на данные Росстата.

Объем международных резервов РФ на 24.11.2023 г.: $587,5 млрд ($581,2 млрд неделей ранее), сообщается на сайте ЦБ.

Индекс PMI обрабатывающих отраслей РФ в ноябре составил 53,8 пункта — не изменился по отношению к предыдущему месяцу (исследование S&P Global, значение индекса выше 50 пунктов говорит о росте деловой активности в секторе).

▫️ Понедельник начался с новостей о зарегистрированном в Арбитражном суде Москвызаявлении о банкротстве СПБ Биржи, которая не так давно попала под санкции США. В ряде источников заявитель не назывался, чуть позже стала появляться информация о том, что им выступила сама СПБ Биржа. Представители площадки отреагировали оперативно и разместили на своих официальных каналах опровержение, назвав поступивший в суд документ подлогом, кроме того, заверили о своём устойчивом финансовом состоянии и отсутствии признаков банкротства. Позже Арбитраж отклонил заявление о банкротстве СПБ Биржи из-за того, что о таком намерении предварительно не было объявлено на «Федресурсе».

( Читать дальше )

Статистика, графики, новости - 24.11.2023 - деньги жгут ляжку!

- 24 ноября 2023, 06:07

- |

— Банки — как там дела?

— Что с просрочкой?

— Как идут поставки газа в Европу?

— Нищий народ опятьснова побежал тратить очередное последнее

Доброе утро, всем привет! С пятницей!

Начнем с нашего банковского сектора. Октябрь 2023.

Всего у нас 360 действующих кредитных организаций. Из них 13 системно значимых.

Корпоративные кредиты

Спрос компаний оставался высоким. Скорее всего на фоне ожиданий возможного ужесточения ДКП.

Розничные кредиты

Ипотека замедлилась до +2,9%. Выдачи рыночной ипотеки сократились на четверть, а льготной на 17%. Потребительское кредитование также замедлилось: +1,1% после +1,5% в сентябре.

Фондирование

Рост средств компаний был сдержанным из-за крупных налоговых выплат

Средства населения выросли на 1,4% (+1,0% в сентябре). Продолжается переток с текущих счетов на срочные вклады.

Финансовый результат

Чистая прибыль сектора составила 256 млрд ₽ (доходность на капитал — около 22% в годовом выражении), что на 13% ниже сентябрьского результата. Причины — убытки от валютной переоценки на фоне укрепления рубля.

( Читать дальше )

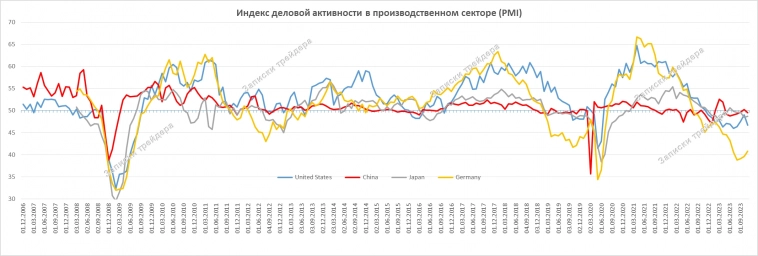

Индекс деловой активности в производственном секторе

- 02 ноября 2023, 14:25

- |

#PMI Индекс деловой активности в производственном секторе.

США=46,7 ↓, Китай =49,52 ↓, Япония=48,5 ↑, Германия=40,8 ↑. Все ниже 50.

Дата USA China Jap Germany

01.02.2023 47,4 50,1 48,9 47,3

01.03.2023 47,7 52,6 47,7 46,3

01.04.2023 46,3 51,9 49,2 44,7

01.05.2023 47,1 49,2 49,5 44,5

01.06.2023 46,9 48,8 50,6 43,2

01.07.2023 46,0 49,0 49,8 40,6

01.08.2023 46,4 49,3 49,6 38,8

01.09.2023 47,6 49,7 49,6 39,1

01.10.2023 49.0 50.2 48.5 39.6

01.11.2023 46.7 49.5 48.7 40.8

Индекс PMI обрабатывающих отраслей России в октябре снизился до 53,8п с сентябрьских 54,5п — исследование S&P Global

- 01 ноября 2023, 09:52

- |

www.interfax.ru/business/928579

Статистика, графики, новости - 25.10.2023 - Аэрофлот наступает на ноги Emirates

- 25 октября 2023, 05:26

- |

Индекс деловой активности в Еврозоне в октябре приблизился к 3-летнему минимуму, вызывая опасения по поводу рецессии — Reuters

- 24 октября 2023, 16:47

- |

Опрос менеджеров по закупкам, проведенный во вторник, вероятно, разочарует Европейский центральный банк, заседание которого состоится в четверг, и рыночные цены теперь предполагают, что прогноз президента ЕЦБ Кристин Лагард о «более высокой процентной ставке на более длительный срок» может не продлиться, как некоторые ожидают.

"Предварительные данные PMI свидетельствуют о плохом начале октября для еврозоны, особенно после появления некоторых ранних признаков восстановления в сентябре", — сказал Рори Феннесси из Oxford Economics.

Предполагая, что в Германии, крупнейшей экономике Европы, полным ходом идет рецессия, деловая активность там сокращается четвертый месяц подряд, поскольку спад в производстве сопровождался возобновившимся снижением в сфере услуг, показал индекс деловой активности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал