NzdUsd

Аналитика рынка Forex без воды 04.06.2020 от Ярослава Мудрого

- 04 июня 2020, 11:22

- |

- комментировать

- 210

- Комментарии ( 0 )

Волновой анализ NZD/USD

- 01 июня 2020, 14:52

- |

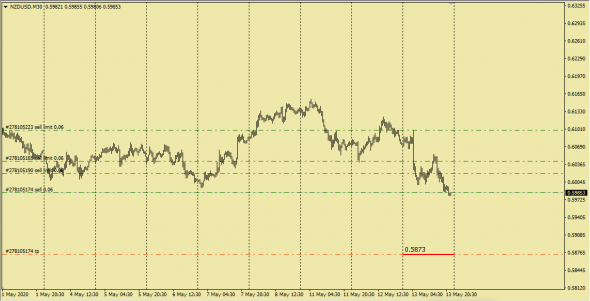

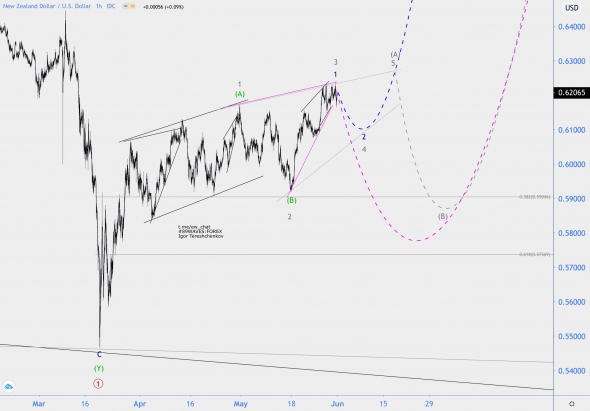

ТФ: 1H

Без особых изменений за месяц (https://vk.com/wall-124328009_16154; https://t.me/waves89/1587). Продолжается развитие начальной диагонали или заходных волн в восходящем направлении, соответсвенно лонг удерживаю (уже два месяца). Проблема только в том, что не удается пока его увеличить из-за слишком не глубоких коррекций.

На график добавил несколько вариантов развития ситуации, лонг планирую брать только в случае похода пары в область серых фиб. Шортить же лучше буду, если буду, австралийца, там ситуация чуть более понятная на мелких степенях.

Флет в AUD и NZD: пока торгуемся без направления

- 15 мая 2020, 12:27

- |

Австралийский доллар застрял во флете в нерешительности, пытаясь определиться с будущим направлением. Предыдущий прогноз на снижение показал свою несостоятельность. Пара так и не смогла развить полноценное нисходящее движение. И на текущий момент становится все более очевидно, что, скорее всего, на графике формируется фигура «симметричный треугольник».

Размах колебаний котировок постепенно сужается. Предположительно, цена продолжит торговаться в рамках этого коридора еще какое-то время, поскольку формирование треугольника еще не закончено.

Необходимо следить за обозначенными границами фигуры, где нижний предел проходит примерно на уровне 0,6420 с основной поддержкой на 0,6433, а верхний предел – в районе 0,6508, между которыми пара и будет колебаться, прежде чем окончательно определится с будущим направлением.

Рост выше уровня 0,6508 или же снижение ниже разворотного уровня на 0,6403 даст сигнал на приоритетное направление цены.

( Читать дальше )

USD/RUB сжал пружину, чтобы сильно выстрелить? Неопределенность растёт с каждым тиком!

- 11 мая 2020, 11:19

- |

Добрый день!

Российский рубль продолжает забиваться в нисходящий треугольник, при этом котировки приближаются к нижней стороне треугольника – уровню поддержки 72.70. Пока базовый сценарий такой – отскок пары вверх от горизонтали:

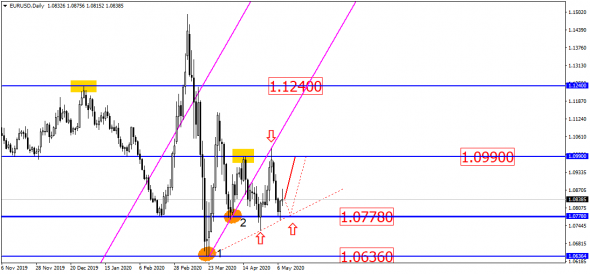

Пара EUR/USD оттолкнулась от уровня 1.0778, закрыв четверг бычьим поглощением, хотя пятница так и не развила устойчивое восходящее движение. На данный момент сценарий остается тем же – рост пары в сторону 1.1000:

( Читать дальше )

Волновой анализ NZD/USD

- 01 мая 2020, 12:39

- |

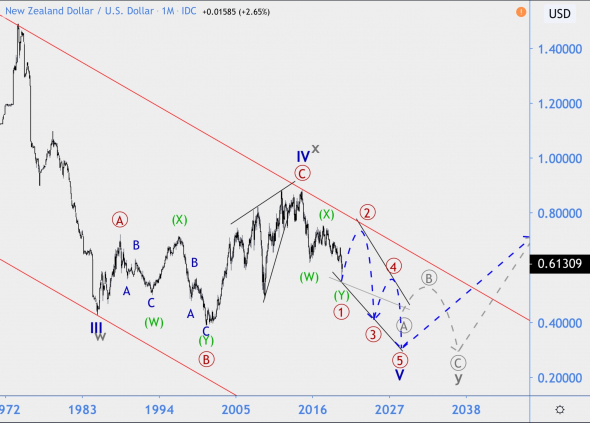

ТФ: 1M, 1W, 1D, 1H

Всё ещё не оставляю попыток согласовать подсчеты по австралийцу и новозеландцу. С учетом структуры и сентимента, разумеется. Плоды трудов вы можете найти на графиках ниже.

Что касается прогноза, то пара пока идет по плану (https://vk.com/wall-124328009_15996). И, думаю, её укрепление пока не завершено. Жду минимум ещё одну пятиволновку в восходящем направлении, но возможно через область 0.57-0.58.

Новых торговых сетапов пока не вижу, но продолжаю удерживать лонг взятый ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал