Jpy

Участники рынка с осторожностью ждут протоколов ФРС

- 05 апреля 2016, 12:24

- |

Автор: Lukman Otunuga, Research Analyst

Мировые фондовые рынки начали 2-й квартал без энтузиазма после сильного падения цен на нефть, ослабившего склонность ивесторов к риску и снизившего их веру в мировую экономику. Азиатские фондовые индексы находились под давлением в начале сессии во вторник, и большинство из них торговалось на отрицательной территории, в то время как неприязнь риска привела к росту японской иены. Хотя Европа продемонстрировала некоторую устойчивость в понедельник, за этим может последовать снижение, так как нежелание рисковать и осторожность перед публикацией протоколов последнего заседания Федеральной резервной системы США заставляют инвесторов избегать рискованных активов. Акции на Уолл-стрит сдали завоеванные ранее позиции на фоне беспокойства и осторожности инвесторов в преддверии выхода протоколов. Принимая во внимание такое слабое начало 2-го квартала и сохраняющиеся опасения по поводу здоровья мировой экономики, фондовые рынки, возможно, склоннны к снижению в дальнейшем.

( Читать дальше )

- комментировать

- 7

- Комментарии ( 0 )

На этой неделе евро может снизиться до уровня 1,11 долл.

- 15 февраля 2016, 03:57

- |

На прошлой неделе Дж.Йеллен заявила о том, что экономическая активность в США будет под угрозой, если нестабильность на фондовых рынках продолжится, а доллар будет укрепляться. Сейчас участники рынка ждут не ужесточения, а смягчения денежно-кредитной политики в США (через запуск программы QE4 или введения отрицательной процентной ставки) и аналогичных действий со стороны Банка Японии и ЕЦБ.

Если 15 февраля китайские фондовые индексы сильно не снизятся, а январские данные по торговому балансу Китая окажутся лучше декабрьских, то инвесторы будут распродавать валюты фондирования – евро и йену. В течение недели евро может протестировать уровень 1,11, а пара USDJPY — 115.

На этой неделе стоит обратить внимание на инфляционную статистику по Великобритании, Китаю, США, Канаде. Пары GBPUSD, USDCNY, USDCAD, вероятно, протестируют уровни 1,46, 6,58 и 1,37. На фоне резкого повышения цен на нефть марки BRENT (до 33 долл.) можно ожидать укрепления товарно-сырьевых валют к доллару США.Больше аналитики от Exness Вы можете найти на нашем официальном сайте.

Банка Японии Куроды

- 12 февраля 2016, 07:09

- |

— позитивные эффекты от количественного и качественного смягчения, политики негативной ставки на экономику, цены проявятся в будущем;

— смягчение денежной политики Банком Японии может влиять на курс иены, изменения на фондовом рынке, путём стимулирования инвесторов выводить средства из японских государственных облигаций в акции и иностранные облигации;

— основной канал влияния нашей денежной политики — снижение кривой доходности, снижение реальных процентных ставок путём увеличения инфляционных ожиданий;

— последние изменения на рынке по избеганию «рискованных» инструментов излишние, не соответствующие фундаментальным показателям;

— желательно, чтобы курсы валютного рынка двигались, отражая фундаментальные показатели;

( Читать дальше )

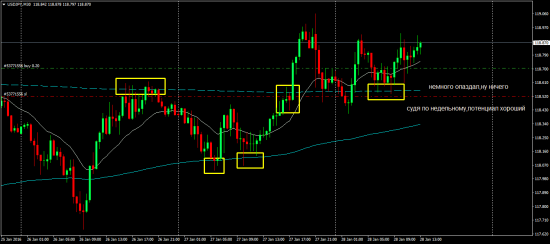

JPY #2

- 11 февраля 2016, 14:33

- |

в послед.время японцы чрезмерней обычного увлеклись zar и try, экзотические для них валюты. исторически они больше торгую usd, aud, nzd

рынок принудил их закрыть шорты по йене.

( Читать дальше )

Объемы CFTC говорят про усиление динамики роста японской валюты и падение канадского доллара

- 11 февраля 2016, 10:54

- |

Эта торговая неделя обещает трейдерам нелегкие решения, поскольку многие инструменты продолжат свое движение против основного тренда. Японская иена обещает дальнейшее свое укрепление и в первую очередь за счет обвала котировок на американских и японских фондовых площадках. Индекс S&P500 и Nikkei продолжают свой разворот, а цены на нефть и далее продолжат находиться в самом низу.

Для более точной и наглядной картинки происходящего, и для определения, куда пойдут инструменты, стоит использовать отчеты по фьючерсным контрактам CFTC.Не смотря на глубину технического анализа, объемы денег – это главный фактор, который двигает цены в разные стороны. Но, конечно же, это невозможно и без причин со стороны фундаментальных факторов.

Канадский доллар. На прошлой неделе канадская валюта продолжала свою техническую коррекцию вплоть до 36 фигуры. Это стало причиной также разговоров про возможный разворот тренда по валютной паре USD/CAD, но реальных факторов такое ожидать – нет. Даже более, цены на нефть продолжают свое нахождение внизу, ОПЕК не может назначить дату срочного заседания, а Саудовская Аравия не проявляет желание вести переговоры с Россией и Венесуэлой. Поскольку основная статья экспорта Канады – это сырая нефть, стоит ожидать и дальнейшее ослабление их денежной единицы. На эту неделю, коротких позиций стало почти на 8 000 контрактов больше. Длинные позиции наоборот продемонстрировали свое сокращение, что говорит про фиксацию прибыли со стороны быков. Стоит не забывать про ожидание рынком снижения процентной ставки Банком Канады этой весной, что усиливает уверенность по длинным позициям на инструменте USD/CAD.

( Читать дальше )

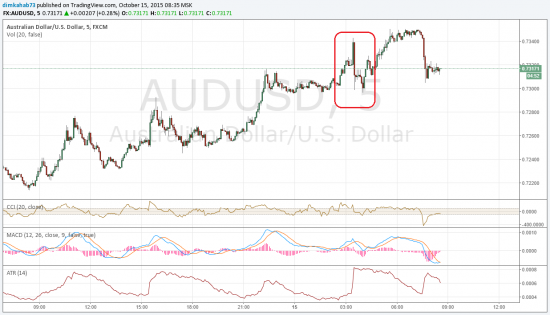

Азиатский раунд: китайские быки активизировались - надолго ли? (15.10.15)

- 15 октября 2015, 08:49

- |

Начну с интересного факта – сегодня в 3.30 по мск вышел блок новостей по Австралии. Наибольшую важность имели новости по рынку труда, которые оказались намного хуже прогнозов. Однако данный блок не только не оказал никакого влияния на азиатские рынки, он даже не оказал большого влияния ни на пару AUDUSD ни на австралийский ASX. Конечно, в моменте AUDUSD нарисовал большую медвежью свечу, однако через несколько часов это падение было перекрыто ростом. Что касается австралийского ASX, то после выхода новостей он немного снизился, но даже не перекрыл утренний гэп, а через несколько часов отрос к точке падения. Данная ситуация может говорить только об одном, что в Азии с утра были бычьи настроения, возможно, вызваны техническим отскоком после вчерашнего падения по Никкею.

( Читать дальше )

CAD/JPY

- 12 октября 2015, 08:32

- |

© Elliott Wave Russia

Начало : http://smart-lab.ru/blog/271095.php

До предыдущей цели уровень 86.42 немного не дошли, по всей видимости коррекция на этом была завершена, правда теперь немного в другом виде, предположительно вниз был сформирован двойной зигзаг, вместо одинарного, поэтому ожидаем возобновление роста пары, в рамках развития волны [C] of B, цель которой уровень 108.56

Ключевой уровень: 87.48

Банк Японии решил продолжить политику наращивания денежной базы

- 15 сентября 2015, 08:56

- |

Банк Японии принял решение продолжить политику насыщения экономики ликвидностью. Об этом говорится в опубликованных сегодня материалах заседания политического совета центробанка.

Путем массированных закупок ценных бумаг банк ежегодно увеличивает денежную базу в стране примерно на 80 трлн иен /около 665,3 млрд долларов/. Центробанк намерен таким образом поднять так называемую управляемую инфляцию в стране до ежегодного уровня в 2 проц, однако пока эту задачу выполнить не удается — в частности, из-за падения мировых цен на нефть и удешевления бензина в самой Японии.

Центральный Банк Японии понизил оценку мировой экономики, отметив замедление темпов роста в Китае и других новых экономиках. «Новые экономики теряют скорость, — отмечается в материалах регулятора. — Однако в мире продолжается умеренный экономический рост преимущественно в развитых странах». В прежних заявлениях центробанка не было указаний на ухудшение ситуации в государствах с развивающимися экономиками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал