Invest Heroes

Джексон-Хоул - что это такое и почему о нем говорят все аналитики

- 20 августа 2021, 09:55

- |

Пожалуй, ни одно событие последнего месяца этого лета не занимает умы инвесторов и аналитиков так, как конференция в Джексон-Хоуле, которая в этом году пройдет 26-28 августа. Джексон-Хоул – это ежегодный симпозиум, который организовывается Федеральным резервным банком Канзас-Сити и на котором представители элиты мира финансов -руководители центральных банков, министры финансов, выдающиеся деятели науки и важные игроки финансовых рынков — обсуждают насущные вопросы и проблемы мировой экономики.

В этой статье мы рассмотрим:

- что именно происходит в Джексон-Хоуле;

- почему это мероприятие обращает на себя столько внимания аналитиков;

- что ожидается от симпозиума в этом году.

Главная экономическая тусовка августа

Симпозиум по Экономической Политике в Джексон-Хоуле – это международная конференция, посвященная проблемам мировой экономики, которая с 1978 года проводится Федеральным резервным банком Канзас-Сити в Вайоминге. В 2021 году мероприятие пройдет 26-28 августа.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Новые облигации Самолета

- 18 августа 2021, 11:18

- |

Скоро, один из ведущих девелоперов России, проведет сбор заявок на новый выпуск облигаций. Речь идет про Самолет.

ГК Самолет — девелопер, который на 1 августа 2021 занимает в России:

- 4 место по объему текущего строительства – 2.2 млн кв. м.

- 10 место по объему ввода – 146 тыс. кв. м.

- 6 место по скорости строительства – 758 дней / дом

Во второй половине августа Самолет будет собирать заявки на новый выпуск облигаций – Самолет БО-П10.

Параметры выпуска:

- Объем – 10 млрд руб.

- Срок – 3 года (дюрация 2.7)

- Купонный период – 91 день

- Компания имеет два рейтинга от национальных агентств: от Эксперта РА ruA- и от АКРА А-(RU).

- Ориентир доходности: премия не выше 300 бп к кривой ОФЗ на сроке 3 года

Операционные результаты за 1п21 получились сильными:

- Новые продажи в метрах выросли на 29% г/г до 293.5 тыс. кв. м.

- Новые продажи в рублях выросли на 78% г/г до 45 млрд руб.

- Количество контрактов выросло на 49% г/г до 7 342 шт.

- Средняя цена квадрата выросла на 38% г/г до 153 311 руб.

( Читать дальше )

Как выбирать объем позиции для долгосрочного портфеля?

- 17 августа 2021, 11:16

- |

Почему одни акции нормально покупать на 10-15% портфеля, когда доля других акций не должна превышать 5%, и как отличить рискованные акции от надежных (спойлер: не только размер компании имеет значение).

Какие доли акций должны быть в портфеле

При выборе доли акции в портфеле надо определиться для себя, какой размер позиции будет «нормальным». Это зависит от количества разных компаний, которое вы в среднем собираетесь держать в портфеле.

Для портфеля из 10-15 разных компаний нормальная доля для одной позиции будет 10%. Позиции по компаниям, в которых высокая определенность, можно покупать на повышенную долю, 15%. Позиции по высокорискованным компаниям лучше ограничить 5%. Тогда у вас будут доли 5-10-15% для высокорискованных/средних/надежных компаний соответственно.

( Читать дальше )

Восстановление туристического сектора. Есть ли в бочке мед?

- 16 августа 2021, 11:14

- |

Стремительное распространение нового респираторного заболевания, Covid-19, в начале 2020 года стало дамокловой тростью над всем туристическим сектором на протяжении всего прошлого года. В первую очередь это было связано с 2 факторами: только в начале текущего года многие развитые и развивающиеся страны перешли в режим усиленной вакцинации населения; появление разных мутаций вируса. Однако с резким ускорением доли вакцинированного населения мировая экономика стала постепенно открываться, что в первую очередь оказало благоприятное влияние на восстановление туристического сектора. По данным IHS Market, индекс деловой активности PMI в мировом туристическом секторе сейчас находится на своих локальных максимумах, ~60 пунктов, с начала пандемии. Стоит отметить, что, если показатель находится выше 50 пунктов, то это указывает на рост деловой активности в отрасли. В связи с этим, мы решили разобраться, какая ситуация в отрасли сейчас и на кого стоит обратить свое внимание.

( Читать дальше )

Почему мы понизили прогноз по золоту?

- 13 августа 2021, 10:24

- |

На прошлой неделе вышли сильные данные по рынку труда. На этом фоне начали расти процентные ставки и доллар, что негативно отразилось на котировках золота. В связи с этим мы пересмотрели наши предпосылки по золоту в сторону понижения.

В этой статье вы узнаете:

- Подробнее о причинах снижения золота;

- Наш прогноз по золоту на 2021–2022 гг.;

- Что мы делаем с золотодобытчиками в портфелях

Сильные данные по рынку труда стали причиной коррекции в золоте

В пятницу (6 августа) вышел сильный отчет по рынку труда: новые рабочие места +943 тыс. против прогноза в 870 тыс. и безработица 5,4% против прогноза 5,7%. Такие данные способствует более раннему сворачиванию QE и повышению ставок. Поэтому процентные ставки начала подрастать, а доллар стал укрепляться. Это негативно отразилось на цене золота.

Мы снизили наш прогноз по золоту в среднесрочной перспективе

Золото взаимосвязано с реальными процентными ставками: чем ниже ставка, тем лучше золоту. Сейчас реальная ставка по 10-летним облигациям находится в районе -1,0%. Мы ожидаем роста реальной процентной ставки в 3кв до -0,75% и в 4кв до -0,5%. По итогам 2022 г. мы ожидаем, что реальная процентная ставка сохранится на уровне -0,5%. Фундаментальные значения золота для реальных ставок -0,75% и -0,5% составляют 1’820 и 1’730 $/унц. По итогам 2 полугодия 2021 г. мы ожидаем, что средняя цена золото будет ~1775 $/унц, а по итогам 2022 г. ~1730 $/унц.

( Читать дальше )

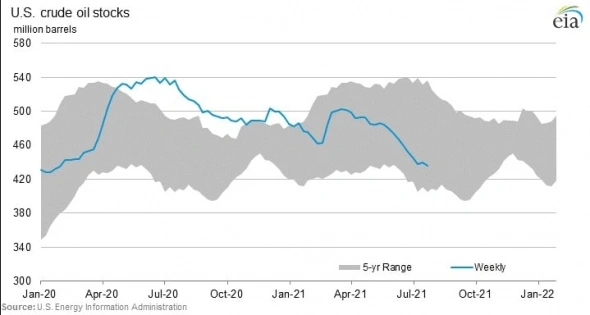

США не собираются наращивать добычу нефти

- 12 августа 2021, 09:43

- |

С апреля добыча сланцевой нефти в США росла в среднем на 90 тыс. барр./сутки за месяц из-за роста цен на нефть. При текущих высоких ценах сланцевики могли бы продолжать увеличивать добычу такими же темпами.

Но в этом году мы не ждем значительного роста добычи сланцевой нефти в США, т.к. при возможности захеджироваться и увеличить добычу нефти компании предпочитают просто сохранять текущие объемы добычи и по максимуму платить дивиденды акционерам.

Для нефти это позитивно при прочих равных — такой крупный игрок, как США, не собирается наращивать добычу нефти в перспективе ближайших 2-4 кварталов. Однако, мы не ждем, что нефть будет стоить выше $70/барр., о чем мы писали в предыдущей статье.

В этой статье мы разберем:

- почему акционеры требуют от сланцевиков ограничивать рост добычи;

- какие планы по добыче у крупнейших сланцевых компаний.

Инвестиции в рост добычи снизились

После роста инвестиций в сланцевую добычу в 2000-х гг. в 2020 году на фоне резкого снижения цен на нефть и банкротства ряда сланцевых компаний инвестиции снизились в 2 раза относительно 2019 г. (100 млрд долл.) до 45 млрд долл., по оценкам МЭА.

( Читать дальше )

Ужесточение политики ФРС и рынок акций

- 11 августа 2021, 09:35

- |

Сейчас многие аналитики говорят о важности решений ФРС для рынка, включая нас. Мы решили напомнить, что:

- ФРС влияет на ликвидность на рынке, но ужесточение политики не должно привести к большому обвалу индексов.

- В прошлом отмена QE и рост эффективной ставки привели к 5-летнему боковику в средних мультипликаторах P/E индекса S&P.

С ужесточением политики ликвидность будет сокращаться (новые займы Минфина + реального сектора по объемам превышают QE). Мы не ждем полного сокращения QE в ближайшие два года, потому что Минфин США должен будет занимать деньги под приемлемую ставку для финансирования инфраструктурных проектов и прочих стимулов (в условиях дефицита бюджета). Исходя из этой логики, мы скорее всего увидим коррекцию и последующий боковик в средних мультипликаторах, а для рынка акций это будет выражаться в замедленном росте и более частых коррекциях.

P.S. Сохраняются риски глобальной коррекции, и мы ее ожидаем. Настроения по поводу действий ФРС – это один из важных факторов. Мы сохраняем некоторую долю кэша в портфелях, чтобы докупить перспективные акции в случае коррекции индексов на 8-10%.

( Читать дальше )

Гиперопека ЦБ - вред или польза?

- 10 августа 2021, 11:13

- |

Ограничения коснулись облигаций, акций, ETFов, ЗПИФоф и производных инструментов, и чтобы их снять, надо будет сдавать тест у брокера.

В этой статье мы собрали всю информацию на сегодняшний день и предлагаем вам ознакомиться с тем:

- Когда ограничения вступят в силу

- Каких именно активов они коснутся

- Какой тест будет у брокера

- Станете ли вы в случае сдачи теста квалифицированным инвестором

ГИПЕРОПЕКА ЦБ – ВРЕД ИЛИ ПОЛЬЗА?

Начнем по порядку.

25.06.21 СД БАНКА РОССИИ ПРИНЯЛ РЕШЕНИЕ ОГРАНИЧИТЬ ВОЗМОЖНОСТЬ ПОКУПКИ ДЛЯ НЕКВАЛИФИЦИРОВАННЫХ ИНВЕСТОРОВ:

Облигаций с кредитным рейтингом ниже ruBBB+ от Эксперт РА и BBB+(RU) от АКРА, которые зарегистрированы после 11.06.21. Те, что зарегистрированы до 11.06.21 покупать можно. Тем самым ЦБ отсек возможность покупки новых бондов сегмента ВДО (высокодоходных облигаций).

- Структурных облигаций российских и иностранных эмитентов

- Конвертируемых облигаций

- Вечных облигаций

- Субординированных облигаций

- Внебиржевых производных инструментов

- Необеспеченных / маржинальных сделок

- Договоров РЕПО

( Читать дальше )

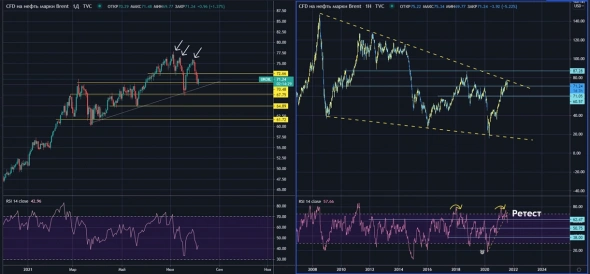

Разбираемся с рынком нефти — анализ и прогноз цен

- 09 августа 2021, 11:06

- |

Но в последние недели волатильность на рынке нефти сильно возросла. Из-за увеличения добычи ОПЕК+ и повышенных рисков для спроса на нефть в ближайшие месяцы, связанных с распространением дельта-штамма коронавируса, неопределенность на рынке повысилась.

Другой важный фактор неопределенности на рынке – возможность выхода на рынок Ирана в случае успешных переговоров по сделке. В этой статье мы опишем два варианта развития событий на рынке нефти: с ростом добычи Ирана и без.

( Читать дальше )

Игры не в тренде

- 06 августа 2021, 20:11

- |

Сектор видеоигр остается популярной средой для инвесторов. В сфере недавних отчетностей крупных игроделов решили представить аудитории наш взгляд на потенциал сектора и трудности, с которыми игроделы сталкиваются.

В сегодняшней статье мы посмотрим:

- что будет с сектором в 2021 году;

- как отчитались игроделы за 2 кв. 2021 года;

- c какими проблемами сталкиваются игроделы;

- стоит ли сейчас инвестировать в игры.

Не стоит ждать огромного роста от игроделов

COVID-19 кризис оказал существенную поддержку издателям игр. Меры социального ограничения и локдауны в 2020 году посадили людей «на замок», из-за чего люди перевели свои оффлайн-развлечения в онлайн. В результате в 2020 году игроделы показали двухзначные темпы роста выручки:

При этом аналитики из NEWZOO считают, что рынок в 2021 году по отношению к 2020 году снизится на 1,1% из-за снятия карантинных ограничений в Европе и США, так как доля вакцинированного населения быстро растет:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал