GOLDMAN SACHS

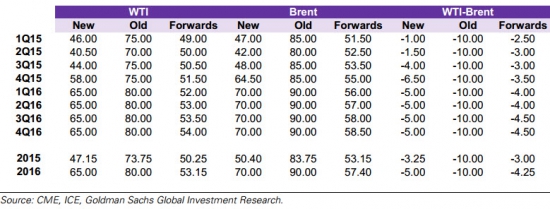

Новые прогнозы по нефти от Goldman Sachs на 2015 год

- 12 января 2015, 11:26

- |

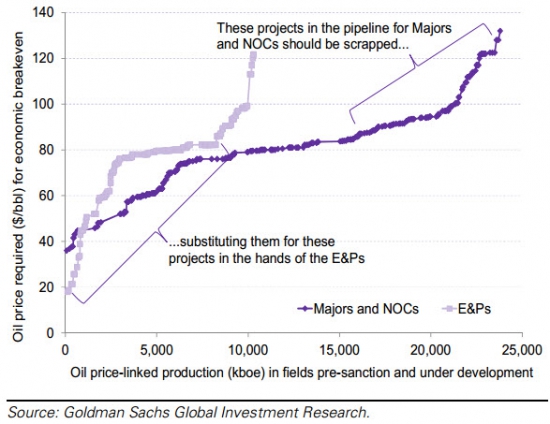

- Голдман говорит о том, что были инвестированы большие капиталы в нефтедобычу и смена парадигмы на нефтяном рынке произошла из-за временного лага между тем, когда капитал обращается в добытую нефть. Как следствие, производители перестарались с инвестициями и произошло затоваривание.

- Тем не менее, с учетом тех инвестиций в нефте-инфраструктуру, которые были сделаны за последние 10 лет, в мире достаточно мощности для того, чтобы хранить профицит добычи 1 млн баррелей в сутки в течение года. (Профицит составляет 3 млн баррелей в сутки)

- Нефть будет торговаться ниже себестоимостти весь год и вернется к себестоимости только в 2016 году. То есть получается, что весь 2015 год незахеджированные недиверсифицированные низкомаржинальные нефтедобытчики будут сидеть в убытках. Голдман оценивает себестоимость для Брента на уровне $70 за баррель и $65 для WTI.

- И брет и WTI будут по оценкам Голдмана торговаться 40-50 на интервале 9 мес этого года

- Голдман также говорит, что нефть должна стоять на уровне 40, чтобы новые капиталы воздержались от нефтяного сектора, чтобы добыча пришла в норму и рынок сбалансировался.

Себестоимость добычи нефти (кривая издержек)

- комментировать

- ★10

- Комментарии ( 30 )

MarketWatch: к 2018 году евро может стоить меньше доллара

- 11 января 2015, 11:08

- |

Сегодня фондовый рынок России празднует победу

- 08 января 2015, 19:01

- |

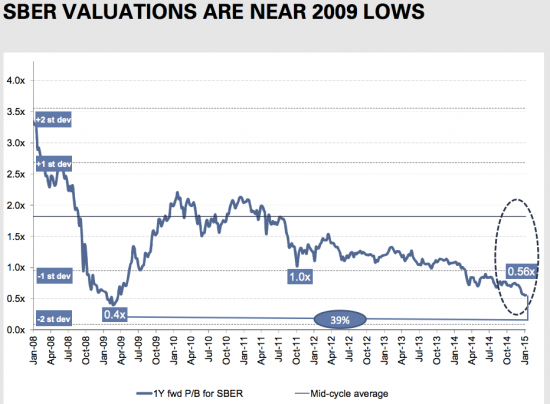

Российский фондовый рынок сегодня существенно «ушел на зеленую территорию». Почву для этого сформировали снижение кредитного риска страны и рекомендация со стороны Goldman Sachs покупать акции Сбербанка. Бумаги крупнейшего кредитора страны подпрыгнули на 12%, после того, как Goldman Sachs назвал уровни привлекательными для покупок после падения на 46% в прошлом году. Это позволило обрести уверенность и другим российским акциям. Стоимость 5-летних кредитных дефолтных сповов (страховка от неисполнения Россией обязательств по своим облигациям) снизилась на 39 базисных пунктов до 536 пунктов. Это позитивный сигнал перед завтрашним объявлением агентством Fitch Ratings решения в отношении кредитного рейтинга России.

Goldman Sachs добавил акции Сбербанка в восточноевропейский вочлист

- 08 января 2015, 11:15

- |

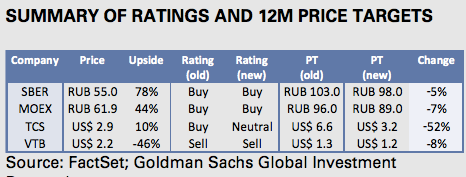

Оценка и рейтинги:

Ключевые моменты:

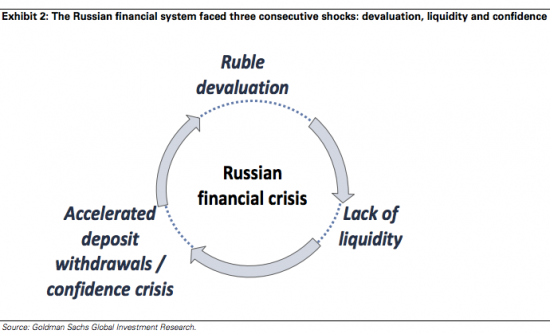

- российская финсистема пережила несколько шоков: девальвация, бегство вкладчиков, повышение ставок, пересыхание рынка межбанковского кретования

- В 2015 будет замедление кредитного роста, сокращение процентной маржи, повышение прогнозов по плохим кредитам

- Лучше всего в финансовом секторе выглядят Сбербанк и Московская Биржа

- Московская биржа выиграет от волатильности рубля и объемов на рынке РЕПО

( Читать дальше )

Если летом цены на нефть взлетят до 200 долларов, мы будем кусать локти

- 24 декабря 2014, 08:50

- |

Вчерашние торги на фондовом рынке прошли под знаком снижения котировок акций. Я вижу аргументы для инвестирования в акции на срок три года или пять лет и не вижу аргументов для инвестирования на срок три – шесть месяцев.

Даже если бы экономика России сейчас находилась в прекрасном состоянии, экономика ее торговых партеров сейчас испытывает проблемы. В Китае продолжается замедление роста – большинство аналитиков считает, что рост экономики в следующем году будет на уровне 6%. Проблема теневого банковского сектора далека от разрешения. В Европе существует угроза дефляции, темпы роста экономики близки к нулевым, а полномасштабное количественное смягчение пока не запущено. Кстати, успех его не гарантирован – экономика Японии, не смотря на продолжающееся количественное смягчение, показывает отрицательные темпы роста.

Низкие цены на сырьевые товары так же не способствуют покупкам российских активов. Конечно, если сбудутся прогнозы британского аналитика Брэдли и уже летом цены на нефть взлетят до 200 долларов, мы будем кусать локти, что не покупали в декабре российские акции. Но сейчас такой сценарий кажется маловероятным.

( Читать дальше )

Интервью экс-трейдера Антона Крейла J.P. Morgan, Goldman Sachs и Lehman Brothers

- 11 декабря 2014, 10:51

- |

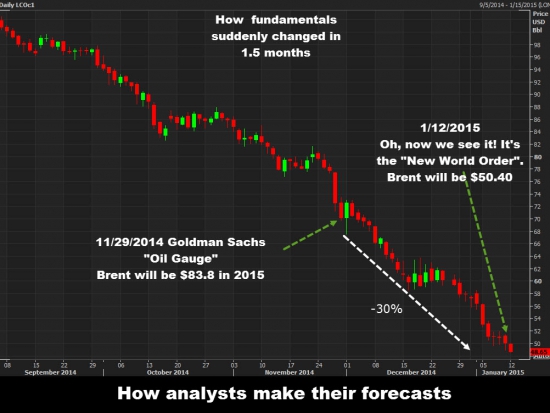

Как Goldman Sachs устанавливает цену на нефть?

- 29 ноября 2014, 12:07

- |

Как эта виртуальная реальность влияет на реальные цены, триллионные рынки. Голдман «говорит», продавайте теперь все нефть по 70$, и все продают нефть по 70. Хотя спрос и предложения меняются лишь на считанные проценты, как и год и два назад. Хотя нефть то заканчивается на Земле. Хотя есть долгосрочные контракты на поставку нефти.

Так вот, как Голдан&К это говорит и почему все слушаются?

Через спекуляции поставочными фьючерсами? И сколько их в общем объеме потребляемой нефти? Почему Россия не может продавать дороже? Может быть создать дефицит, подождав годик без продаж дешевле 100$?

Где об этом можно почитать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал