GBPUSD

Утренний брифинг Артема Деева 02.10.2017. Курс Форекс

- 02 октября 2017, 10:40

- |

- комментировать

- Комментарии ( 0 )

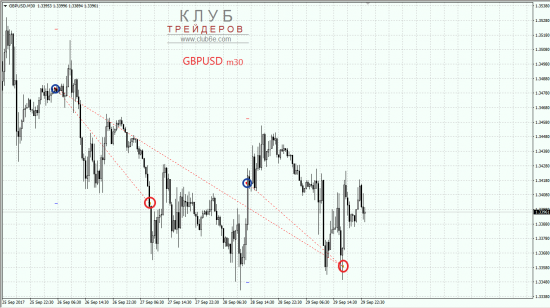

Продажа GBPUSD

- 30 сентября 2017, 08:48

- |

GBPUSD Sell 1.3482 SL 1.3520 TP1 1.3402 ТР2 1.3360

Получен ТР!

Все рекомендации по ведению сделки в ЧАТе Телеграм!

Telegram Bot с информацией по последней сделке EURUSD - http://telegram.me/club6ebot

Установите мессенджер Telegram на свой мобильный и будьте всегда в курсе сделок по EURUSD!

Наш Telegram Bot Вам поможет!

Октябрь на Forex: бросится ли евро на амбразуру?

- 29 сентября 2017, 17:04

- |

Лучшую динамику среди валют G10 по итогам второго месяца осени в 1975-2016 демонстрировали австралийский и новозеландский доллары, а также евро. Явным аутсайдером выступал «луни». Остальные валюты выглядели достаточно ровно.

Исходя из медиан, «оззи», «киви» и единая европейская валюта подтверждают свой статус фаворита, в то время как анализ средних значений позволяет утверждать, что иена способна навязать им борьбу. На самом деле нужно вспомнить мировой финансовый кризис, когда резкое ухудшение глобального аппетита к риску взвинтило спрос на активы-убежища и обрушило котировки AUD/USD почти на 20%, NZD/USD – на 15%, EUR/USD – на 11%. Если бы не катастрофический для рискованных валют 2008, статистика была бы иной.

( Читать дальше )

Евро VS Доллар: девятый раунд

- 29 сентября 2017, 11:13

- |

Евро и доллар вошли в активную фазу боя и обмениваются ударами, пытаясь вывести противника из равновесия. На стороне единой европейской валюты играют стабильно высокие значения немецкой инфляции (+1,8% г/г), рост индикатора настроений потребителей и бизнеса до отметки 113, максимальной с июня 2007, опережающая динамика акций Старого света по сравнению с их американскими аналогами и умеренно-«ястребиная» риторика «голубей» Управляющего совета. Доллар отвечает увеличением вероятности монетарной рестрикции ФРС, позитивной статистикой по ВВП за второй квартал (+3,1%) и способной разогнать экономику США налоговой реформой. Любопытно, появится ли новый драйвер, который сможет склонить чашу весов в сторону «быков» или «медведей» по EUR/USD?

Уже на второй день после представления проекта изменения фискального законодательства внутри республиканской партии начались трения по поводу целесообразности отмены индивидуальных налоговых вычетов. К тому же на рынке гуляют слухи, что реформа пройдет Конгресс только в том случае, если масштабы снижения налогов не превысят $4 трлн в течение 10 лет. Напомню, в настоящее время речь идет о цифре в $5-5,8 трлн.

( Читать дальше )

Фунт выбрался из пит-стопа

- 28 сентября 2017, 16:58

- |

Уход котировок пары GBP/USD из области 15-месячных максимумов нисколько не смутил поклонников фунта. «Ястребиная» риторика Банка Англии, рост вероятности повышения ставки РЕПО, снижение политических рисков и улучшение макроэкономической статистики Туманного Альбиона позволяют стерлингу навязывать борьбу уверенно себя чувствующему доллару США. Соперничество этих двух валют осенью напоминает формулу 1: в начале сентября надежды на монетарную рестрикцию BoE вывели вперед британский болид, в его середине ожидания подробностей налоговой реформы и оптимистичные прогнозы FOMC позволили «американцу» существенно сократить гандикап.

Очевидно, что главным драйвером ралли фунта является вера рынка в ужесточение денежно-кредитной политики Банка Англии в ноябре. Любопытно, что дифференциал доходности 2-летних бондов впервые за несколько лет стал опережать спред ставок по 10-летним долговым обязательствам. Первые обычно принято считать индикатором монетарной политики, вторые отражают веру инвесторов в светлое будущее экономики.

( Читать дальше )

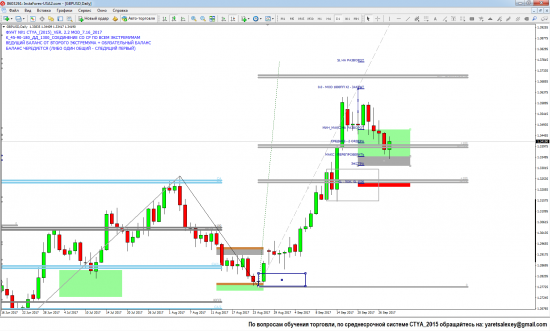

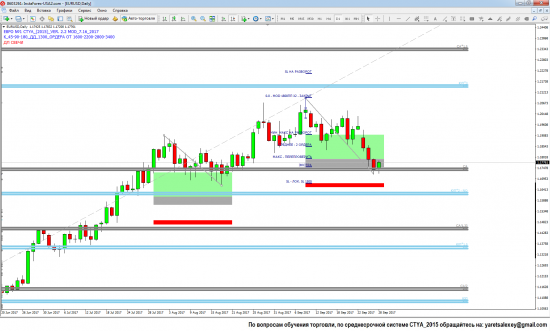

Среднесрочная торгоговая обстановка по пяти валютным парам GBP/USD_EUR/USD_USD/JPY_GBP/JPY_EUR/JPY на 28.09.2017 (пост 3)

- 28 сентября 2017, 16:38

- |

EUR/USD_пара находиться на максимальных значениях коррекции, приоритет — среднесрочные покупки в зеленой зоне, SL в красной зоне. Цели 1.21500_1.23500.

( Читать дальше )

Доллар витает в облаках

- 28 сентября 2017, 11:20

- |

На протяжении восьми лет нахождения у власти президента Барака Обамы республиканцы постоянно критиковали его за чрезмерно раздутый потолок госдолга и даже ставили страну на грань дефолта, однако как только в Белом доме поменялся хозяин, все перевернулось с ног на голову. Дональд Трамп продвигает налоговую реформу, которая, по оценкам республиканцев, приведет к росту дефицита бюджета на $1,5 трлн в течение 10 лет, что составляет приблизительно 0,6% ВВП. По оценке Беспартийного комитета по федеральному бюджету, речь идет о сокращении налогов на $5,8 трлн и увеличении доходов на $3,6 трлн, что расширит дефицит до $2,2 трлн.

Президент предлагает понизить ставку корпоративного налога с 35% до 20%. Вместо 7 ставок подоходного налога будут использоваться только 3, при этом их максимальная величина снизится с 39,6% до 35%. Республиканцы уверены, что активизация экономической деятельности прибавит к ВВП 0,7% или $1,8 трлн в течение 10 лет. Иллюзии? Вероятнее всего – да! Независимая оценка предполагает ускорение экономики на 0,1-0,6%, а история показывает, что снижение налогов при Рейгане и Буше приводило к росту долгов, а их увеличение при Клинтоне, напротив, заканчивалось сокращением объемов задолженности США.

( Читать дальше )

Торговые идеи от Артема Деева на 27 сентября 2017 года

- 27 сентября 2017, 11:56

- |

Американская валюта продолжает набирать обороты против йены. На азиатской сессии среды пара USDJPY подбирается к сопротивлению 113,00, закрепление выше которого вполне может знаменовать начало периода еще более дорогого доллара. Катализатором роста американской валюты послужило вчерашнее выступление председателя Федеральной резервной системы Джанет Йеллен, укрепившей ожидания относительно еще одного повышения ставки до конца этого года. По мнению Йеллен, «низкая инфляция в этом году — временно явление и было бы неразумным держать ставки на текущем уровне до тех пор, пока инфляция не достигнет 2%». ФРС считает, что без дальнейшего повышения ставки федерального финансирования существует риск перегрева рынка труда, что может создать потенциальную инфляционную проблему, способную ввергнуть экономику в состояние рецессии». После выступления Йеллен фьючерсы на ставку федерального финансирования стали указывать на 78% вероятность повышения индикатора стоимости заемных средств на заседании ФРС 12-13 декабря, против 73% вероятности до этого. Более жесткая денежно-кредитная политика обычно рассматривается в качестве бычьего фактора для национальной валюты. Дальнейшее ралли пары USDJPY могут поддержать сильные данные по заказам на товары длительного пользования США, выход которых запланирован на 15:30 МСК. Судя по прогнозам отчет вряд ли разочарует, а значит пара USDJPY действительна близка к тому чтобы обновить недельный хай.

Американская валюта продолжает набирать обороты против йены. На азиатской сессии среды пара USDJPY подбирается к сопротивлению 113,00, закрепление выше которого вполне может знаменовать начало периода еще более дорогого доллара. Катализатором роста американской валюты послужило вчерашнее выступление председателя Федеральной резервной системы Джанет Йеллен, укрепившей ожидания относительно еще одного повышения ставки до конца этого года. По мнению Йеллен, «низкая инфляция в этом году — временно явление и было бы неразумным держать ставки на текущем уровне до тех пор, пока инфляция не достигнет 2%». ФРС считает, что без дальнейшего повышения ставки федерального финансирования существует риск перегрева рынка труда, что может создать потенциальную инфляционную проблему, способную ввергнуть экономику в состояние рецессии». После выступления Йеллен фьючерсы на ставку федерального финансирования стали указывать на 78% вероятность повышения индикатора стоимости заемных средств на заседании ФРС 12-13 декабря, против 73% вероятности до этого. Более жесткая денежно-кредитная политика обычно рассматривается в качестве бычьего фактора для национальной валюты. Дальнейшее ралли пары USDJPY могут поддержать сильные данные по заказам на товары длительного пользования США, выход которых запланирован на 15:30 МСК. Судя по прогнозам отчет вряд ли разочарует, а значит пара USDJPY действительна близка к тому чтобы обновить недельный хай.

Рекомендация USDJPY: BuyStop 112,90 TP 114,00 SL 112,40

Рекомендация UKOIL на сайте

Евро уходит в защиту

- 27 сентября 2017, 10:51

- |

«Ястребиная» риторика Джанет Йеллен, ожидания подробностей налоговой реформы и рост политической неопределенности в Европе спровоцировали самый стремительный дневной обвал EUR/USD в текущем году. Глава ФРС отметила, что черепашья скорость нормализации денежно-кредитной политики чревата отсутствием необходимых инструментов защиты в случае наступления рецессии и неконтролируемой инфляцией на фоне перегретого рынка труда. Да, Федрезерв не до конца понимает причины текущего замедления PCE, да, он готов притормозить в случае, если оно продолжит иметь место, но монетарная рестрикция – это необходимость! Спич Йеллен взвинтил шансы декабрьского повышения ставки по федеральным фондам до 78%, а ведь еще в начале сентября они составляли 31%.

Одновременно поддержку доллару США оказывают ожидания представления широкой публике подробностей налоговой реформы, способной разогнать ВВП до 3%. Речь идет о снижении налогов на $5 трлн и увеличение дефицита бюджета на $1,5 трлн в течение 10 лет. В начале года надежды на стимулирующую политику Дональда Трампа подтолкнули индекс USD к 14-летним максимумам, и в настоящее время данная инвестиционная идея возвращается на рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал